汇丰控股大手笔回购!港股红利ETF基金(513820)指数股息率重回8%,北水涌入!关税冲击下,红利资产怎么看?机构观点汇总

4月16日,港股红利ETF基金(513820)震荡回调,当前跌超1%,或终结六连阳。成交额近4000万元,环比放量。

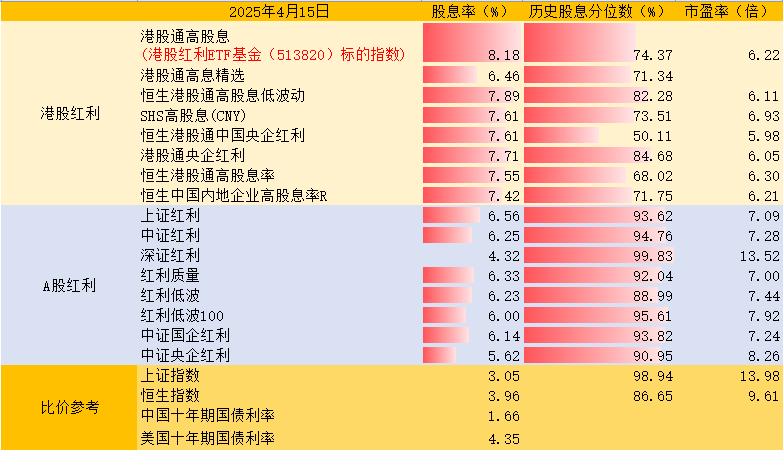

资金持续布局以港股红利ETF基金(513820)为代表的高股息资产,其标的指数股息率重回8%以上,领先市场主流红利指数!数据显示,港股红利ETF基金(513820)近20日累计获资金净流入3.7亿元。

数据来源:Wind,20250415

南向资金当前聚焦哑铃策略,港股红利备受青睐!一方面净买入以阿里、腾讯为代表的成长类科技资产,另一方面也重手买入以中国移动、中国海洋石油、建设银行为代表的港股红利资产。

【近7日南向资金活跃个股净流入】

港股红利ETF基金(513820)标的指数(港股通高股息指数)4月16日回调,成分股多数下跌,中煤能源涨超1%,中国移动、汇丰控股、中国电信、中国石油微涨,航运股重挫,东方海外国际、太平洋航运等跌超4%,公用事业、非银金融等板块回调。

个股消息面上,汇丰控股于2025年4月14日,通过集中竞价交易回购32.28万股,回购金额2496.14万港元;近30日累计回购3834.84万股,累计回购金额32.86亿港元。

【关税不确定性背景下下,红利主线有望保持相对稳定和优势】

长江证券复盘2018年第一次关税落地时的市场表现,发现自主可控、逆周期、稳定类的红利板块能够在关税冲击带来的市场波动中保持相对稳定和优势,如军工、保险、电信、银行等自主可控及稳定红利行业表现较好。(来源于长江证券20240413《逆风而行》)

兴业证券认为,面对可能持续和反复的全球贸易谈判,短期仍需做好应对不确定性的准备,持仓可阶段性向低波红利、低位绩优等方向倾斜。(来源于兴业证券20250413《东稳西荡,以我为主》)

方正证券表示,红利资产兼具“低估值”和“盈利稳定”两大特点,是关税不确定性阴影下难得的“确定性”资产:股息率=分红率+市盈率,分子端高分红、持续分红的前提是盈利稳定,分母端的“低估值”则是胜率维度上的确定性。(来源于方正证券20250406《策略周报:关税扰动下关注内需和红利》)

中泰证券同样指出,关税冲击等待新平衡,确定性优先把握红利,并就港股红利ETF基金(513820)中基础设施与交通行业两大关键板块进行分析。具体如下:

【港股红利内部:基础设施红利属性强化,航运贸易关注代表央企增持回购进度】

中泰证券表示,基础设施的红利属性强化,长期配置首选。1)低利率环境或将持续,建议关注红利资产配置性价比。2)中长期资金持续入市,红利资产有望迎来更多增量资金。近期股市波动较大,中央汇金、中国诚通、中国国新集体发力增持A股;同时,国家金融监督管理总局提高险资入市比例,吸引长钱入市。3)助力板块提质增效、价值提升。2025年4月2日,《关于完善价格治理机制的意见》发布;优化铁路客运价格政策,健全统一的铁路货运价格体系,规范铁路路网收费清算”等内容。随着收费公路政策优化、铁路价格机制改革、港口资源整合等工作深入推进,公路、铁路、港口板块的经营效率有望持续提升,板块内的优质标的有望迎来价值重估。4)“美国关税风波”扰动下,建议关注避险资产配置机会以及主题性投资机会。

航运贸易:关注代表央企增持回购进度。4月7日,招商轮船发布《关于加快回购公司股份的自愿性披露公告》;4月8日,中国外运发布《关于加快回购公司A股股份的公告》;4月9日,中远海发发布《关于以集中竞价交易方式首次回购公司股份的公告》、中远海控发布《关于以集中竞价交易方式首次回购公司A股股份的公告》。(来源于中泰证券20250413《关税冲击等待新平衡,确定性优先把握红利》)

买红利,更多“聪明投资者”选择“月月评估分红”的港股红利ETF基金(513820):

高股息率:标的指数股息率同类领先,最新股息率达8.18%,居所有主流红利类指数前列。

估值“比价优势”凸显:港股估值相比于A股更低,安全边际更加充分。

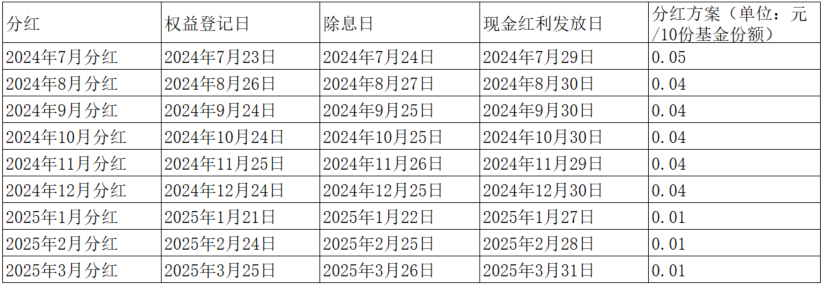

3、稳定可预期的高水平分红:全市场首只“每月分红评估”的港股红利类ETF,一年可最多分红12次。自2024年7月以来,已连续9月分红,每10份已累计分红0.28元。

4、行业平衡、成份股聚焦:行业分布均衡,成份股30只,聚焦优质高股息龙头。

宏观环境存在不确定性和低利率背景下,跟随长期资金寻求配置线索,不妨关注“月月评估分红”的港股红利ETF基金(513820),股息收益相对确定,安全边际更充分,两融标的,玩法升级!更有联接基金(A:501305;C:501306)方便场外投资者7*24申赎、定投。

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56