沪铜周报:库存趋势尚未明朗,铜价区间震荡整理

来源:CFC金属研究

摘要

观点:

受供需紧张拐点及累库节奏尚未明朗影响,预计铜价短期震荡整理,可考虑逢高布局远月空单。

理由:

宏观面上,全球多地公布最新CPI数据,通胀数据依旧高企难下。 英国逆转减税政策,同时缩短能源支持计划实施时间,英磅反弹回升,美元指数则在周内走弱。 国内方面,宏观情绪阶段性缓和,10月LPR报价持稳符合市场预期,但未来仍有下调空间。

就业方面,美国上周初请失业金人数减少1.2万人,达到21.4万人,低于预期的23万人。 目前失业率为3.5%,为历史新低,而职位空缺超过1000万。 反映了美国劳动力市场仍紧俏,就业紧张强化了市场对美联储长期保持紧缩政策的预期。

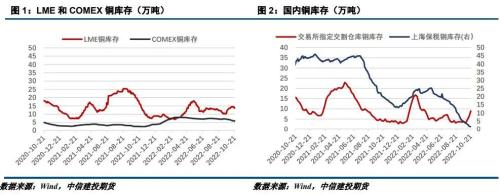

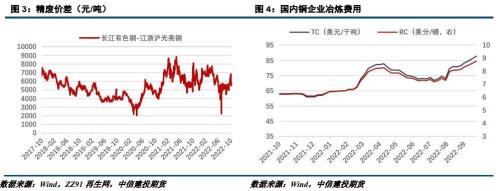

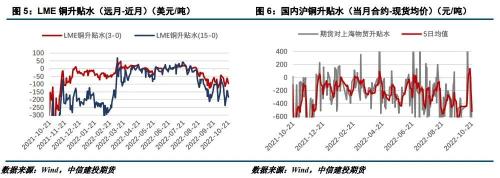

基本面上,本周LME铜库存累计减少8325吨,上期所库存暴增25820吨。 海外铜库存呈现去库状态,主要原因是进口持续盈利,LME铜库存部分转移至国内。 供给端,进口货源充足,本周进口铜精矿TC持续上升,较上周增加0.97美元/吨。 需求端,国内主要大中型铜杆企业开工率小幅回升,但精铜杆订单有所下滑,下游消费不及预期。

从市场表现看,美联储官员内部对12月加息幅度存在分歧,加息预期反复,美元指数震荡整理,周内铜价摸底回升。在累库节奏未定、供需紧张拐点尚未明确的状态下,未来需持续观望国内宏观政策指引。

综合来看,宏观整体仍呈偏空趋势,当前铜价主要受供需紧张及库存偏低支撑影响,短期内下行空间有限。基于市场消费预期偏弱考虑, 预计铜价在63000元/吨附近震荡。 操作上,可考虑逢高布局远月空单。

操作策略:

铜价以震荡整理为主,操作上可考虑逢高布局远月空单

风险提示:需求超预期、经济恢复超预期

?

一

行情综述

本周美联储加息预期反复,美元指数震荡,但在低库存的支撑下,铜价周内摸底反弹。沪铜在63450-61950元/吨区间运行,伦铜则在7629-7341美元/吨区间呈现震荡走低。本周五美联储官员对大幅加息抗通胀表现出更大不安,美元指数承压运行,沪铜周五夜盘涨幅0.92%,伦铜涨幅达1.19%

二

行情分析

(一)宏观经济方面

1、国外:加息预期反复,市场风险偏好抬升

本周公布的核心数据较少,市场关注的点主要在于市场的政策风波。 首先是英国的财政政策出现了180度的大反转。 英国财政大臣亨特宣布将无限期取消削减所得税计划,能源支持计划的实施时间将由两年缩短至明年四月。 亨特拒绝排除对能源公司征收暴利税的可能性,这与英国首相特拉斯此前的说法截然不同。 并且就在2天之后,英国首相特拉斯宣布辞职,成为了英国历史上任期最短的首相。 英磅收次政策扰动出现了反弹回升的走势,令美元指数在周内走弱。

而日本央行针对日元的大幅贬值也有所行动。 在美元兑日元突破150并且日本的通胀率突破3%之后,日本财务大臣铃木俊一周五重申,日本已准备好采取行动,称近期日元突然单边疲软是不可取的,他正以高度的紧迫感关注市场。 大和证券高级外汇策略师YukioIshizuki表示,如果日元跌势加速速,或者日元是唯一承压的货币,例如日元兑欧元跌至150,当局就有可能进行干预。

纽约联邦储备银行周一公布,衡量当前企业状况的制造业指数10月降至-9.1,预估为-4.0。 该指数低于零表明纽约制造业正在萎缩。 该调查的新订单指数为3.7,与9月持平。 支付价格指数报48.6,9月为39.6。 就业指数报7.7,9月报9.7。 制造商对未来六个月的企业状况感到悲观。

投资者对德国经济的信心在10月份意外小幅上升。 周二公布的数据显示,德国10月ZEW经济景气指降至-59.2,好于市场预期的-65.7,前值为-61.9。 欧元区的情况与德国类似。 欧元区10月ZEW经济景气指数从9月的-60.7升至-59.7,但欧元区10月ZEW经济现况指数则从9月的-58.9进一步下滑至-70.6。

2、国内:中国经济明显回升,房地产政策利好

国家发改委:中国经济在较短时间内实现了企稳回升,展现出强大的韧性和巨大潜力. 我国的能源装备、石化装备、矿山机械、工程机械、数控机床、工业机器人等重点项目订单都在大幅增长,这些都为上下游企业提供了难得机遇。

坚决避免疫情防控的简单化、一刀切和层层加码等问题,努力确保工业园区有序运转,企业能够正常的生产经营,持续抓好物流的保通保畅,着力做好能源原材料安全保护。

央行发布公告显示:为维护银行体系流动性合理充裕,17日人民银行开展5000亿元中期借贷便利(MLF)操作和20亿元7天逆回购操作,中标利率分别为2.75%、2.00%,均与此前持平。10月LPR报价持稳,1年期LPR报3.65%,上次为3.65%;5年期以上品种报4.30%,上次为4.30%。

工信部:下一步将统筹推动光伏产业高质量发展,重点做好持续引导行业健康发展、推动产融合创新、加强公共服务保障、全面深化国际合作等方面工作。

证监会:在确保股市融资不投向房地产业务的前提下,允许以下存在少量涉房业务但不以房地产为主业的企业在A股市场融资:自身及控股子公司涉房的,最近一年一期房地产业务收入、利润占企业当期相应指标的比例不超过10%;参股子公司涉房的,最近一年一期房地产业务产生的投资收益占企业当期利润的比例不超过10%。

(二)基本面数据图表

三

期权市场动态追踪

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56