云迹科技赴港IPO,腾讯、阿里参投的明星机器人公司

最近,北京云迹科技股份有限公司(以下简称"云迹科技")正式向香港联交所递交主板上市申请,成为继商汤科技、优必选之后又一家以"特专科技公司"身份冲刺港股市场的AI企业。作为中国服务机器人智能体赛道的先行者,云迹科技此次IPO由中信证券、建银国际联合保荐,拟通过发行H股募集资金加码技术研发与商业拓展。这家成立十年的科技企业,正以"机器人服务智能体"的独特定位,在酒店、医疗、楼宇等场景构建起智能化服务生态。

一、云迹科技:机器人服务智能体领域的实力玩家

云迹科技作为一家在机器人服务智能体领域崭露头角的企业,自2014年成立以来,始终致力于为企业客户提供顶尖的机器人及智能体服务,以优化消费者体验。公司的业务范围广泛,涵盖了多个领域,其核心产品包括机器人及功能套件、AI数字化系统等。其中,机器人及功能套件作为公司机器人服务智能体的硬件基础,包含了YJ-机器人、YJ-AIoT组件、YJ万物工具仓模块及智能控制模块等。这些产品在不同场景下发挥着重要作用,比如YJ-机器人中的复合多态机器人,通过与YJ-万物工具仓模块的组合,能够实现多种功能的切换,在酒店场景中可用于配送包裹、外卖,还能作为消毒设备使用;而AI数字化系统则像是智能体的“大脑”,包括AI驱动的机器人基础服务及智能体应用,为机器人的运行提供了强大的技术支持,使其能够更加智能、高效地完成任务。

凭借多年的技术研发和市场拓展,云迹科技取得了一系列令人瞩目的成绩。根据弗若斯特沙利文的资料,2024年,在机器人智能体市场拥有可适应三维多层空间机器人的参与者中,云迹科技的同时在线机器人数量及服务消费者数量排名全球第一,且其同时在线机器人数量单日高峰超过36,000台。在酒店场景方面,按2023年来自酒店场景的收入计算,云迹科技在酒店场景的机器人智能体市场及智能体市场均排名全球第一。此外,公司的机器人应用场景不断拓展,除酒店外,还广泛应用于医疗机构、工厂、社区等多个场景,展现出卓越的跨场景适应性和稳定性。公司在技术创新方面也成果丰硕,截至最后实际可行日期,拥有979项注册专利及487项专利申请,167项软件版权,并受邀参与制定26项技术及行业标准,彰显了其在行业内的技术领先地位。

二、多元化业务模式,构建稳固发展根基

云迹科技的主营业务聚焦于机器人服务智能体的研发、生产与销售,以及相关服务的提供。在机器人及功能套件板块,公司不断推陈出新,开发出多种类型的机器人以满足不同客户的需求。如“润”系列、“格格”系列整机机器人,以及代表公司最新技术的UP系列复合多态机器人。这些机器人通过与YJ-AIoT组件、YJ-万物工具仓模块等的协同工作,实现了在不同场景下的多功能应用。在AI数字化系统方面,公司提供的AI驱动的机器人基础服务,包括YJ-ROS授权使用和机器人及功能套件的综合AI支持,确保了机器人系统的稳定运行和性能优化;智能体应用中的HDOS和YJ-Platform,则帮助企业优化运营流程,提升服务效率。

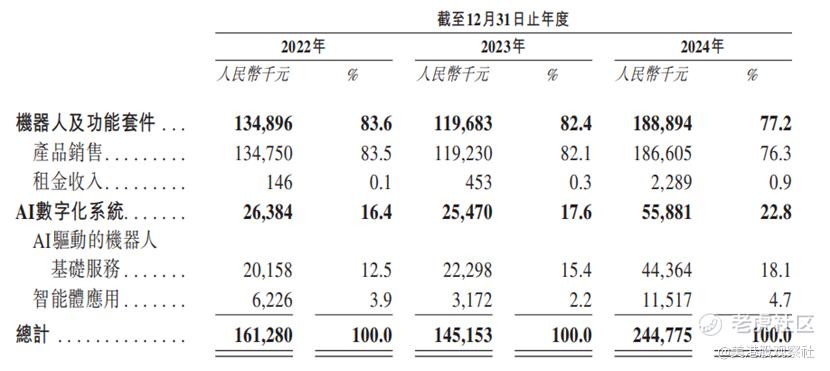

从收入结构来看,云迹科技呈现出多元化的特点。公司的收入主要来源于机器人及功能套件的销售或租赁,以及AI数字化系统的服务收费。在2022年、2023年和2024年,机器人及功能套件的收入分别为1.35亿元、1.20亿元和1.89亿元,占总收入的比例分别为83.6%、82.4%和77.2%,是公司收入的主要来源。AI数字化系统的收入在这三年间分别为0.26亿元、0.25亿元和0.56亿元,占比分别为16.4%、17.6%和22.8%,呈现出逐年上升的趋势,反映出公司在该领域的市场拓展和业务增长取得了一定成效。此外,公司还通过向个人客户销售商品等方式获取收入,但占比较小。这种多元化的收入结构有助于降低公司单一业务带来的风险,增强公司的抗风险能力。

三、财务状况剖析:亏损收窄显经营韧性

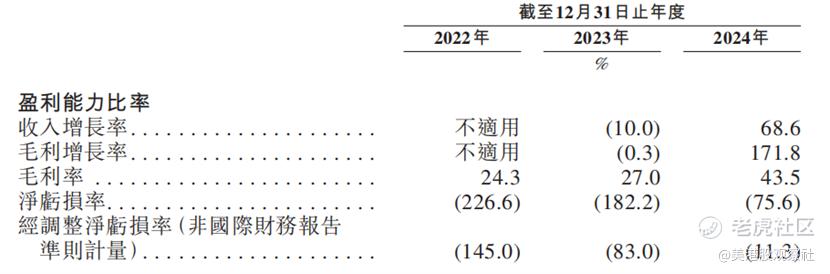

在收入和盈利方面,云迹科技的发展态势呈现出一定的波动性。2022年公司总收入为1.61亿元,2023年略微下降至1.45亿元,主要原因是公司对产品战略进行了战略性调整以适应经济挑战和市场变化,同时智能体应用在初期发展阶段出现了暂时性波动。不过,2024年公司收入实现了大幅回升,达到2.45亿元,涨幅达68.6%。这得益于公司在现有产品及服务上的持续投入和积累,以及完善的交叉销售能力,为公司在战略调整后的加速增长奠定了坚实基础。然而,尽管收入有所增长,但公司在过往记录期间仍处于亏损状态。2022年、2023年和2024年,公司的权益股东应占年内亏损及综合收益总额分别为3.65亿元、2.65亿元和1.85亿元。不过,亏损状况在逐渐改善,净亏损以28.9%的年复合增长率减少,经调整净亏损(非国际财务报告准则)以65.7%的年复合增长率收窄,显示出公司在成本控制和业务运营方面取得了一定的成效。

毛利率和净利率是衡量公司盈利能力的重要指标。2022年、2023年和2024年,云迹科技的毛利率分别为24.3%、27.0%和43.5%,呈现出逐年上升的良好态势。这主要是由于公司在收入增长的同时,有效地控制了销售成本,使得毛利实现了64.6%的年复合增长率。毛利率的提升表明公司在产品定价、成本控制或产品组合优化等方面取得了积极进展。公司的净亏损率则从-226.6%收窄至-75.6%,经调整净亏损率则收窄至-11.3%,经营现金流净流出从1.7亿元降至0.41亿元。

四、四大核心优势,打造坚实护城河

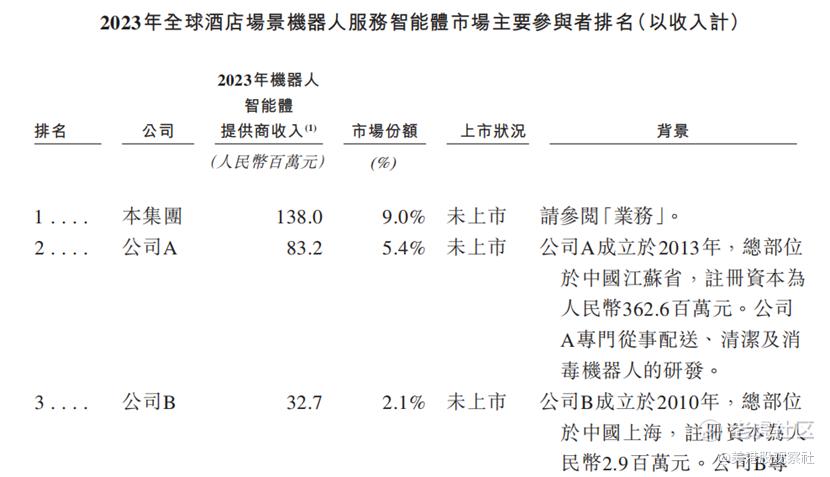

云迹科技在机器人服务智能体行业中具备多项显著的竞争优势。首先,作为中国领先的机器人服务智能体企业,公司在市场中占据着重要地位。凭借先进的技术和优质的产品,云迹科技在全球酒店场景机器人服务智能体市场中脱颖而出,2023年以全球酒店场景的收入计,公司为该市场的最大参与者,市场份额达9.0%;在中国酒店场景机器人服务智能体市场,公司同样表现出色,市场份额为12.2%。这种领先地位不仅为公司带来了品牌影响力和客户资源,还使其在市场竞争中具备更强的议价能力。

强大的机器人及AI技术是云迹科技的核心竞争力之一。公司拥有自主研发的核心技术,包括多模态感知与认知协同、逻辑推理与知识图谱驱动的认知决策、智能控制与精准执行系统及自进化学习与闭环反馈优化系统等。这些技术使得公司的机器人能够更加智能、精准地执行任务,提升了产品的性能和可靠性。例如,公司的复合多态机器人通过高度集成系统,具备强大的视觉感知和传感器融合功能,能够在不同场景下灵活切换功能,为客户提供高效的服务。同时,公司在AI技术方面的持续投入和创新,使其能够不断提升机器人的智能化水平,满足市场对高端机器人服务智能体的需求。

公司打造的简约及灵活的综合产品服务组合,能够很好地满足不同客户的多样化需求。无论是机器人及功能套件,还是AI数字化系统,都可以根据客户的特定需求进行定制化配置和开发。这种定制化服务模式不仅提高了客户满意度,还增强了客户对公司的粘性。在酒店场景中,公司可以根据酒店的规模、运营模式和客户需求,为其提供个性化的机器人解决方案,包括机器人的功能配置、软件系统的定制等,帮助酒店提升运营效率和服务质量。

持续的成本优化及可持续增长为云迹科技带来了充满前景的商业前景。公司在过往记录期间通过有效的成本控制措施,使得净亏损逐渐减少,经营活动所用净现金状况大幅改善。同时,公司不断加大在研发和市场拓展方面的投入,推动业务持续增长。在研发方面,公司持续投入资金进行技术创新和产品升级,以保持技术领先地位;在市场拓展方面,公司不断扩大销售网络,增加客户数量,提高市场份额。此外,公司富有远见的管理团队与鼓励创新的企业文化,为公司的发展提供了有力的支持。管理团队具备丰富的行业经验和敏锐的市场洞察力,能够制定出正确的发展战略;而创新的企业文化则吸引了大量优秀的人才,为公司的技术创新和业务发展注入了源源不断的动力。

五、行业前景广阔,竞争格局渐趋明朗

随着AI技术的不断进步、机器人服务智能体多功能性及可扩展性的增强,以及下游行业对优质、高效及一致服务需求的持续增长,全球机器人服务智能体市场呈现出快速发展的趋势。在中国,机器人服务智能体市场的增长尤为显著。以收入计算,中国机器人服务智能体市场规模从2019年的15亿元增长至2023年的30亿元,年复合增长率达18.7%。在AI技术进步、政策支持等因素的推动下,预计到2028年,市场规模将进一步扩大至97亿元,2023 - 2028年的年复合增长率将达到26.5%。

酒店场景作为中国机器人服务智能体市场规模最大的板块,预计在未来仍将保持领先地位。2019 - 2023年,中国酒店场景机器人服务智能体市场规模(以收入计)从5亿元增长至11亿元,年复合增长率为20.8%,预计2028年将达到36亿元,2023 - 2028年的年复合增长率更高,为26.4%。全球酒店场景机器人服务智能体市场同样增长显著,从2019年的7亿元增长至2023年的15亿元,年复合增长率为20.0%,预计2028年将达到48亿元,2023 - 2028年的年复合增长率为25.6%。除酒店场景外,医疗机构、工厂等领域的机器人服务智能体市场也在快速发展,展现出巨大的市场潜力。

在竞争格局方面,中国企业在全球酒店场景机器人服务智能体市场中占据主导地位。2023年,以全球酒店场景的收入计,云迹科技为全球酒店场景机器人服务智能体市场的最大参与者,市场份额为9.0%。中国酒店场景机器人服务智能体市场与全球市场竞争格局相似,前五大参与者合计占总市场份额的27.6%,云迹科技在中国市场的份额为12.2%,处于领先地位。然而,行业竞争也日益激烈,新进入者不断涌现,市场竞争压力逐渐增大。竞争对手可能通过提供更低价格的产品或服务,或者推出新技术、新产品来争夺市场份额。云迹科技需要不断提升自身的核心竞争力,加强技术创新和市场拓展,以应对激烈的市场竞争。

六、估值分析:潜力与价值的综合考量

上市前,2014年7月至2021年12月,云迹科技先后进行了八轮融资,包括天使轮融资、A轮融资、A+轮融资、A+轮战略融资、B轮融资、B轮战略融资、C轮融资及D轮融资,吸引了一大批知名机构投资,包括腾讯、阿里巴巴、联想基金、启明投资、携程、安徽人工智能公司、河南科投等。其中,在2021年D轮融资后,公司的估值约40.8亿元人民币。

可比公司中,港股上市的优必选动态市销率约20.4倍,A股科沃斯、石头科技对应PS分别为1.7倍和2.9倍。若按2024年收入2.45亿元、按照平均8.4倍PS估值计算,云迹科技市值区间约21.3亿元。而如果按照40.8亿元的D轮估值计算,其PS倍数达到16.7倍,略低于优必选。此次上市,相较于优必选的教育机器人、科沃斯的家用清洁赛道,云迹科技在商用服务场景的深耕形成错位竞争,也有望获得较高的估值。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56