反制+防御属性凸显,畜牧养殖受资金关注

农林牧渔板块成资金关注焦点。数据显示,畜牧养殖ETF(516670)昨日获资金净流入超5200万元,净流入额位居同类产品首位。

值得关注的是,生猪养殖巨头现身社保增持榜。数据显示,2024年四季度,巨星农牧获社保基金118组合大幅增持1660.16万股,持仓数量从613.97万股跃升至2274.13万股,市值增长271%至4.04亿元。

从行业来看,3月以来猪价持续走低,根据国家统计局数据,截至3月末,全国生猪(外三元)均价14.7元,继续刷新近一年新低。

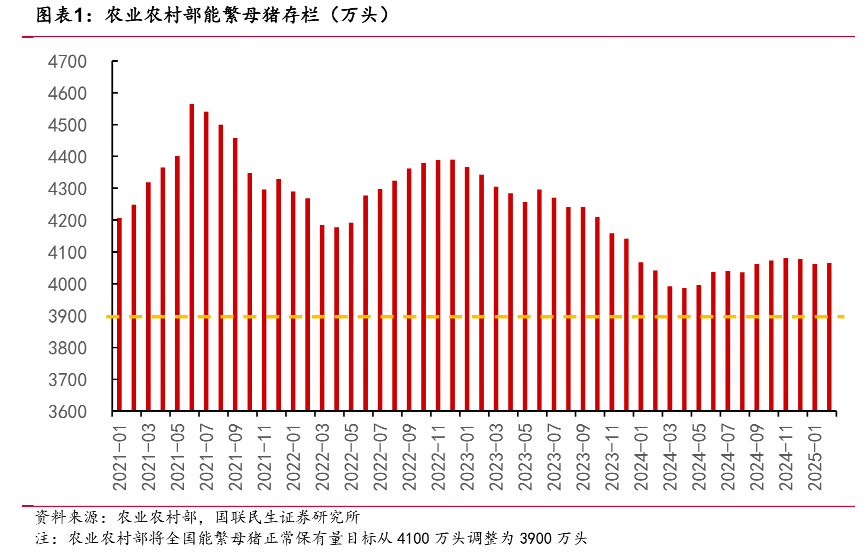

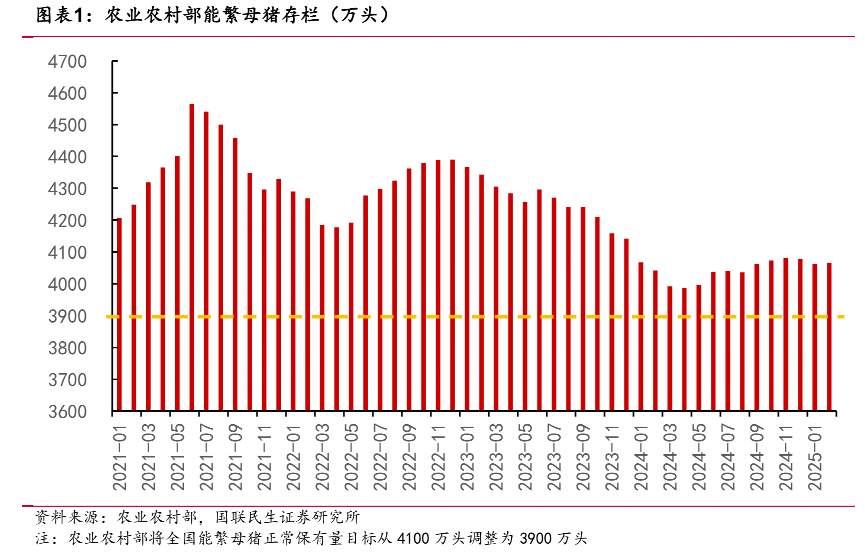

猪价低迷背景下,产能处于弱去化态势。根据农业农村部数据,2025年2月末全国能繁母猪存栏4066万头,环比增长0.1%,同比增长0.6%。能繁存栏在2024年11月涨到年内4080万头的最高点,而后连续下降2个月至4062万头,2025年2月能繁存栏开始小幅增长。

机构认为,产能去化逻辑增强,叠加板块持仓与估值均处于历史底部位置,重视本轮产能去化投资机会。

另一层面,关税风波下,农牧行业成为“避风港”。

太平洋证券指出,贸易加征关税背景下,重视农业板块的反制属性和防御属性。

东兴证券分析认为,对于养殖链的影响主要体现在大宗原材料涨价带来的成本抬升,以及对海外引种的影响。从各细分领域来看——

对于饲料行业来说,贸易摩擦加剧大宗原料波动,给饲料企业采购和成本控制带来更大挑战,龙头企业有望攫取超额收益。

对于生猪养殖行业,猪价徘徊在盈亏平衡点上下,饲料成本的抬升将推升养殖端的成本压力,行业落后产能出清有望,具备成本优势的养殖头部企业竞争力有望进一步凸显。

畜牧养殖ETF(516670)紧密追踪中证畜牧养殖指数,标的指数覆盖生猪养殖产业链,根据Wind概念划分,与养猪相关概念成份股权重合计占比超60%,涵盖牧原股份、温氏股份、巨星农牧、圣农发展等生猪养殖企业,疫苗、饲料等养猪上下游+禽类、水产等养殖概念占比近40%,包括海大集团、梅花生物、益生股份、立华股份等。

风险提示:市场有风险,投资须谨慎。上述观点、看法和思路根据截至当前情况判断做出,今后可能发生改变。对于以上引自证券公司等外部机构的观点或信息,不对该等观点和信息的真实性、完整性和准确性做任何实质性的保证或承诺,亦不构成投资推荐。基金过往业绩不代表其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。投资者应认真阅读《基金合同》《招募说明书》《产品资料概要》等基金法律文件,全面认识基金产品的风险收益特征,在了解产品情况及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,对基金投资做出独立决策,选择合适的基金产品。投资者可通过基金管理人或代销机构提供的移动客户端、官网等渠道查询其基金交易、保有情况和持仓收益等信息

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56