昂瑞微电子冲击IPO,华为、小米押注,累计未弥补亏损达12亿元

随着5G手机等移动通信设备的广泛应用以及国产替代浪潮的有力推动,国内射频前端芯片市场呈现出良好的发展态势。

目前,A股市场中已汇聚了卓胜微(300782.SZ)、唯捷创芯(688153.SH)、慧智微(688512.SH)、康希通信(688653.SH)等多家射频前端芯片领域的上市公司;此外,位于深圳的飞骧科技也已在深圳证监局启动了辅导备案。

近期,又有一家做射频前端芯片的公司正在冲击IPO。

格隆汇新股获悉,3月28日,北京昂瑞微电子技术股份有限公司(简称“昂瑞微电子”)向上交所递交了招股书,寻求科创板上市,其保荐人是中信建投证券股份有限公司。

昂瑞微电子是一家专注于射频、模拟领域的集成电路设计企业,主要从事射频前端芯片、射频SoC芯片及其他模拟芯片的研发、设计与销售。

不过,尽管公司2024年营收达到了21亿元,但是依然没有盈利,截至2024年末,公司累计未弥补亏损为-12.39亿元。

那么,昂瑞微电子的近况如何?射频前端芯片行业的前景如何?接下来,让我们透过招股书来一探究竟。

01

中国科学院学霸创业做射频前端芯片,小米、华为押注

昂瑞微电子总部位于北京市海淀区,其前身昂瑞微有限成立于2012年7月,2020年12月完成股改。

昂瑞微电子没有控股股东,实际控制人是钱永学,通过设置特别表决权机制,钱永学直接及间接控制公司62.43%的表决权,目前在公司任董事长及总经理。

今年47岁的钱永学毕业于中国科学院微电子研究所,获微电子学与固体电子学硕士学位。创业之前,他曾先后在任威盛电子、锐迪科微电子、毕昇微电子研发相关的工作。

2012年7月,钱永学参与创办了公司的前身昂瑞微有限,并先后担任公司的技术负责人(CTO)、董事及总经理。

此外,昂瑞微电子的股东中有不少知名投资机构,包括小米基金、华为旗下的哈勃投资、北京集成电路、中关村科学城和深创投等。

昂瑞微电子是一家专注于射频、模拟领域的集成电路设计企业,主要从事射频前端芯片、射频SoC芯片及其他模拟芯片的研发、设计与销售。

公司采用Fabless的经营模式,专注于半导体芯片的研发、设计及销售,涉及晶圆制造、芯片封装测试等生产环节委托第三方完成。

公司核心产品线主要包括面向智能移动终端的5G/4G/3G/2G全系列射频前端芯片产品(包括射频前端模组及功率放大器、开关、LNA等)以及面向物联网的射频SoC芯片产品(包括低功耗蓝牙类及2.4GHz私有协议类无线通信芯片)。

在射频前端领域,公司具备基于多种工艺芯片设计能力,覆盖GaAs/CMOS/SiGe工艺功率放大器、CMOS工艺控制器、SOI工艺开关及LNA等射频前端芯片产品。

在射频SoC领域,公司专注于研发高性能、低功耗的射频SoC芯片产品,主要产品包括低功耗蓝牙类SoC芯片和2.4GHz私有协议类SoC芯片。

公司主要产品介绍,来源:招股书

从收入占比来看,2024年,射频前端芯片占到公司主营业务收入的85.21%,其中5G PA及模组占比最高;射频SOC芯片占比为14.04%。

按产品类别划分,公司主营业务收入情况,来源:招股书

昂瑞微电子的射频前端芯片下游终端应用领域主要为智能手机,并正在重点拓展智能汽车领域;目前,已在全球前十大智能手机终端中除苹果外所有品牌客户实现规模销售,包括荣耀、三星、vivo、小米、客户A、OPPO、联想(moto)、传音、realme。

射频SoC芯片下游应用领域主要为无线键鼠、智能家居、健康医疗、智慧物流等,产品下游市场集中于消费电子领域;其产品已经导入阿里、小米、惠普、凯迪仕、华立科技、三诺医疗等知名客户。

02

报告期内收入有所增长,累计未弥补亏损达12.39亿元

通过把握通信制式升级和国产化替代的市场机遇,报告期内昂瑞微电子的营收实现了增长。

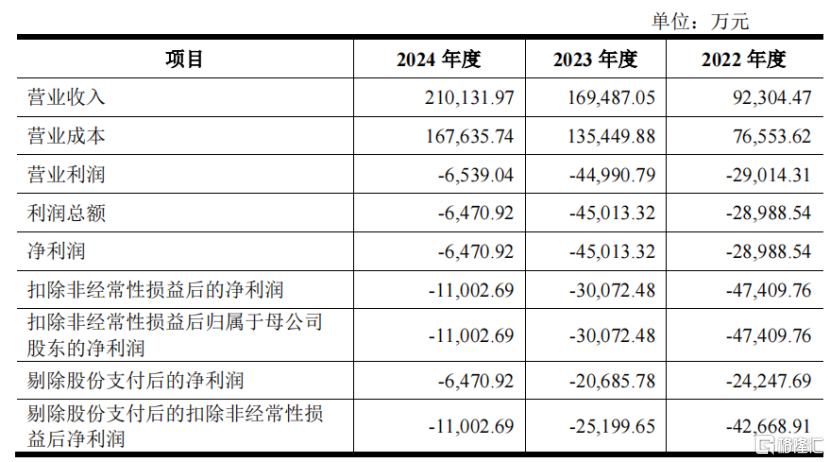

财务数据方面,2022年、2023年和2024年(报告期),公司的营业收入分别为 9.23亿元、16.95 亿元和 21.01亿元,复合增长率为 50.88%,同期净利润分别为-2.9亿元、-4.5亿元和-6470.92万元。

报告期内,昂瑞微电子持续亏损,造成累计未弥补亏损金额较大,截至2024年末,累计未弥补亏损为-12.39亿元。

主要原因在于,公司重点攻关关键核心技术,持续加大研发投入,导致研发费用长期处于较高水平,研发费用占销售收入的比例较高。此外,公司实施了员工股权激励,确认了较大金额的股份支付,导致期间费用整体规模较大。

报告期内,昂瑞微电子的研发费用率分别为 29.25%、23.38%和 14.94%,其中2022年及2023年,同行业可比均值分别为33.16%、28.18%。与同行业可比公司之间的研发费用率差异较大,主要原因为营业收入规模不同所致。

2023年昂瑞微电子研发人员的平均薪酬为82.82万元,高于同行业可比公司研发人员平均薪酬58.03万元。

关键财务数据,来源:招股书

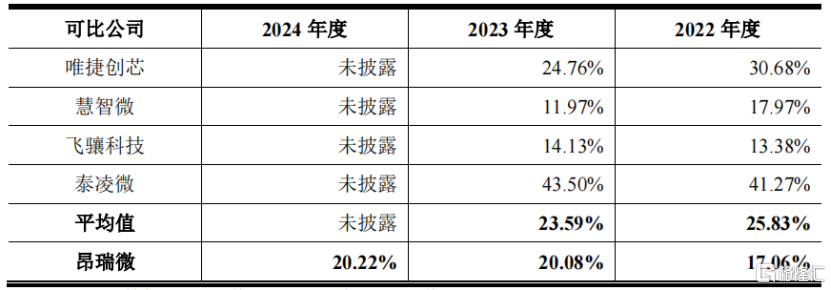

报告期内,昂瑞微电子的综合毛利率分别为 17.06%、20.08%和 20.22%。

与同行业公司相比,2022-2023 年,昂瑞微电子的毛利率低于同行业可比公司平均水平,其中泰凌微以 SoC芯片产品为主,毛利率总体好于射频前端芯片产品。

另外,公司的毛利率低于唯捷创芯。唯捷创芯是第一批为品牌厂商供货的射频前端企业,在定价方面话语权更强,而公司业务正处在快速扩张时期,产品溢价能力和规模效应有待进一步提高。

不过,招股书中并未将国产龙头卓胜微的毛利率作对比,2022年至2024年卓胜微的毛利率为52.92%、46.46%、39.49%。

公司与同行业可比公司综合毛利率的对比,来源:招股书

采购端,昂瑞微电子的生产性采购主要包括晶圆制造和封装测试,主要供应商包括稳懋、Tower、长电科技、甬矽电子等。报告期内,公司对前五大供应商的采购比例分别占当期采购总额的62.65%、61.34%和59.09%。

销售端,公司的客户呈现较高的集中度。报告期内,公司对前五大客户销售收入合计占当期营业收入的比例分别为70.44%、75.84%和69.52%。

2024年,公司前五大客户分别为科芯通讯、芯斐电子、大联大、荣耀、力源信息;从区域来看,2024年境外收入的占比为41.79%。

招股书称,鉴于集成电路行业的全球化分工及各环节供应商集中度较高等特点,公司无法排除未来国际贸易摩擦进一步升级等风险,可能会导致公司从晶圆代工、封装测试再到终端芯片产品的销售受限,最终对公司的生产经营产生不利影响。

03

射频前端芯片领域急需国产替代

按照生产过程来看,集成电路产业链可分为集成电路设计、集成电路制造、集成电路封装与测试三个主要环节。

昂瑞微电子的主营业务为射频前端芯片、射频SoC芯片及其他模拟芯片的研发、设计与销售,属于集成电路行业设计企业,位于产业链上游。

射频前端是无线通信设备的核心组件,主要处理射频信号,其功能决定了移动终端可以支持的通信模式、接收信号强度、通话稳定性、发射功率等重要性能指标,直接影响终端用户体验。

射频前端芯片属于集成电路中的模拟芯片,在模拟芯片中属于进入门槛较高、设计难度较大的细分领域。

伴随全球5G网络的进一步推进和普及,射频前端模组化趋势不断凸显,单机射频前端价值量进一步提升,为射频前端行业带来巨大的发展机遇。

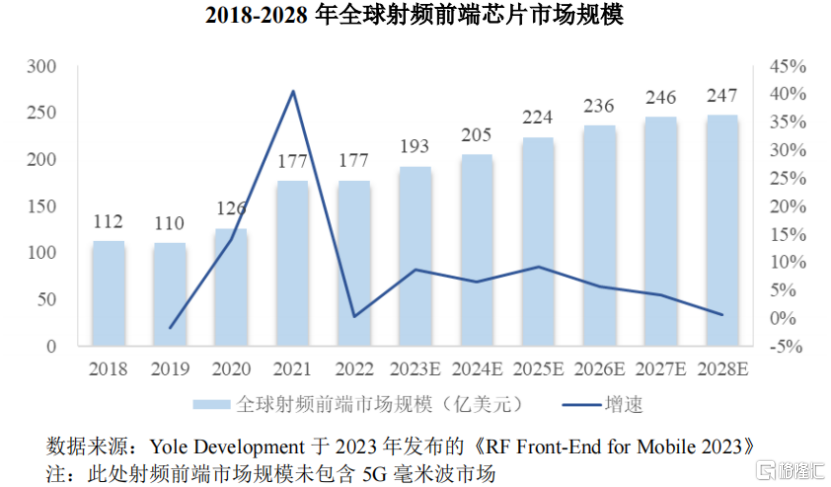

根据Yole数据,全球射频前端市场规模从2018年的112亿美元增长到2022年的177亿美元,年均复合增长达12.1%。

根据Yole预测,到2028年,全球射频前端市场规模将进一步增长到247亿美元,2022年至2028年预计年均复合增长率为5.7%。

来源:招股书

射频前端主要包含功率放大器(PA)、滤波器(Filter)、射频开关/天线调谐开关(Switch/Tuner)、低噪声放大器(LNA)四类器件。

其中,射频功率放大器模组在射频前端中价值占比高。2022年,射频功率放大器模组的市场规模为87亿美元,为射频前端市场规模最大的细分产品领域;

2022年至2028年,射频功率放大器模组市场规模预计将保持5.8%的年均复合增长率,于2028年将达到122亿美元,仍为射频前端市场中规模占比最高的细分产品。

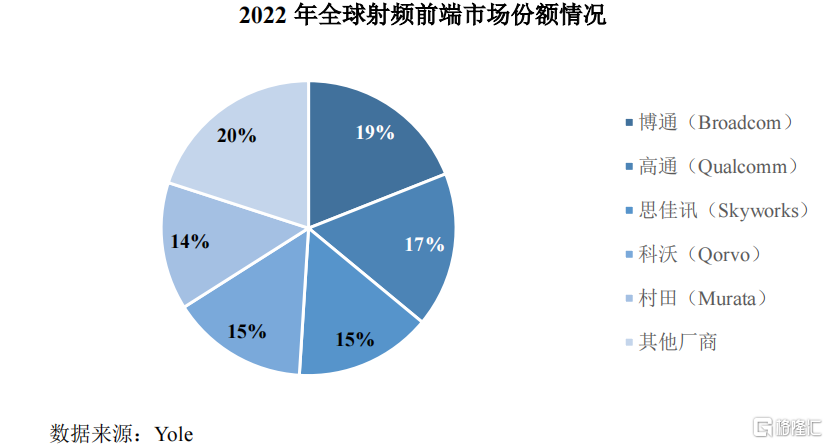

射频前端领域现阶段市场份额主要被博通、高通、思佳讯、科沃及村田等国外企业长期占据,全球射频前端芯片市场集中度较高。

来源:招股书

贸易摩擦推动了我国半导体产业的国产化浪潮,但由于基础薄弱,在研发资金投入和技术积累方面与美国、日本、欧洲等厂商仍存在较大差距。

目前,我国射频前端厂商市场占有率仍相对较低、合计不足15%(以金额计),尤其在5G高集成度模组为代表的高端市场占有率更是不足5%(以金额计),在关键技术领域仍有很大的国产化替代空间。

在主要国内竞争对手中,昂瑞微电子2024年的收入在国内射频前端厂商中排名第三,仅次于卓胜微、唯捷创芯。

招股书显示,昂瑞微本次冲击上市拟募集资金约20.67亿元,拟投资于5G射频前端芯片及模组研发和产业化升级项目、射频SoC研发及产业化升级项目、总部基地及研发中心建设项目。

总体而言,昂瑞微电子所处的射频前端芯片领域急需国产替代,报告期内公司实现了营收的增长,但是目前仍未实现盈利;未来,公司能否持续绑定大客户,提高市占率,通过规模效应实现盈利,格隆汇将保持关注。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56