IPO打新观察:华厦眼科超募近20亿元,江海证券网下报出71.5元/股最高价

10月21日,华厦眼科医院集团股份有限公司(简称“华厦眼科”)披露了发行公告,确定创业板上市发行价50.88元/股,发行市盈率62.63倍,高于该公司所属行业最近一个月平均静态市盈率47.75倍,超出幅度为31.16%。

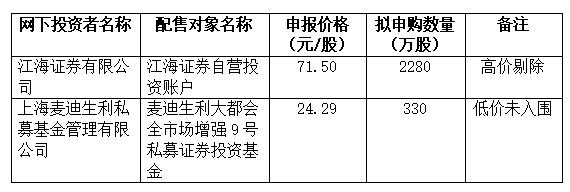

华厦眼科保荐机构、主承销商为中金公司。网下询价期间,深交所网下发行电子平台共收到349家网下投资者管理的8081个配售对象的初步询价报价信息,报价区间为24.29元/股-71.5元/股。

报价信息表显示,江海证券自营投资账户报出71.5元/股最高价,拟申购2280万股。上海麦迪生利私募基金管理有限公司管理的私募证券投资基金报出24.29元/股最低价,拟申购330万股。

经中金公司核查,5家网下投资者管理的19个配售对象未按《初步询价及推介公告》要求提交相关资格核查文件;29家网下投资者管理的126个配售对象属于禁止配售范围,上述配售对象报价已被确定为无效报价予以剔除。

经华厦眼科和中金公司协商一致,将拟申购价格高于65元/股的配售对象全部剔除;申购价格为65元/股,拟申购数量小于1720万股的配售对象全部剔除;申购价格为65元/股,拟申购数量等于1720万股,且申购时间同为10月19日 14:01:18:681的配售对象中,按自动生成的配售对象顺序从后到前排列将2个配售对象予以剔除。

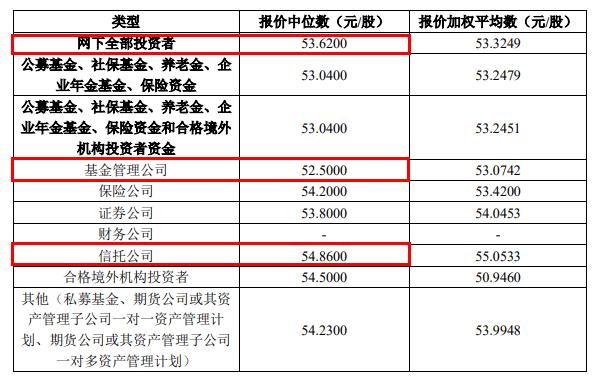

剔除无效报价和最高报价后,参与初步询价的投资者为346家,配售对象为7825个。据统计,网下全部投资者报价中位数为53.62元/股;信托公司报价中位数最高,为54.86元/股;基金管理公司报价中位数最低,为52.5元/股。

据悉,华夏眼科本次募投项目预计使用募集资金7.79亿元。若本次发行成功,预计该公司募资总额为30.53亿元,扣除预计的发行费用后,预计募资净额为27.68亿元,超出募资需求约19.9亿元。

华厦眼科成立于2004年,是一家专注于眼科专科医疗服务的大型民营医疗连锁集团,向国内外眼科疾病患者提供各种眼科疾病的诊断、治疗等眼科医疗服务。本次IPO,该公司拟募资投向天津华夏眼科医院项目、区域视光中心建设项目、现有医院医疗服务能力升级项目等。

华厦眼科2019-2021年及2022年1-6月经审计的营业收入分别为24.56亿元、25.15亿元、30.64亿元、15.79亿元;归属于母公司所有者净利润分别为2.18亿元、3.34亿元、4.55亿元、2.36亿元,呈现逐年增长趋势。

值得一提的是,华厦眼科净利润主要来源于其全资子公司厦门眼科中心。2021年,厦门眼科中心实现的净利润为2.18亿元,约占华厦眼科净利润的47.98%。该公司开设的57家眼科专科医院中,尚有18家开展眼科诊疗服务的眼科专科医院2021年度处于亏损状态。

华厦眼科称,部分医院尚处于市场培育期,在前期经营中医院装修支出、设备购置的折旧摊销规模较大,同时其面临医生、护士等人员的人工成本,在未能实现一定规模的营业收入之前,医院将处于亏损状态。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47