LME制裁影响及欧洲电解铝生产情况

来源:五矿期货微服务

随着LME和美国分别提出了对俄罗斯金属制裁的可能性后,海内外铝价大幅波动。与以往不同的是,此次制裁并未立即实施,而是采取了声明的方式给予缓冲期,这也为我们分析制裁实施后的可能冲击提供了时间。我们将会从制裁文件本身,欧洲生产情况以及制裁实施后对欧洲市场的影响三个方面进行分析,并在此基础上给出结论。

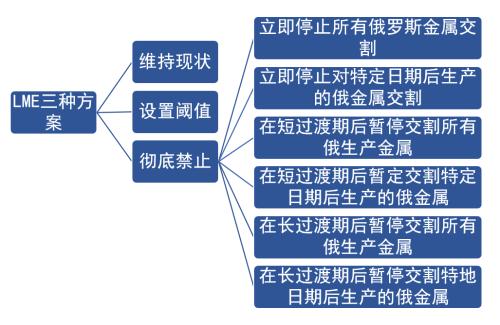

在LME给出的三种可能解决方案中,前两种方案尽管提出,但在文件中详细说明了前两种方案实施的困难以及对LME的坏处。文件中表明了LME对于第三种方案:彻底禁止的倾向性以及可能的实施方案。同时LME也表明了在10月28日前,LME将会持续征求各会员单位意见并作出最终决定,以上三种方案均存在可能性。

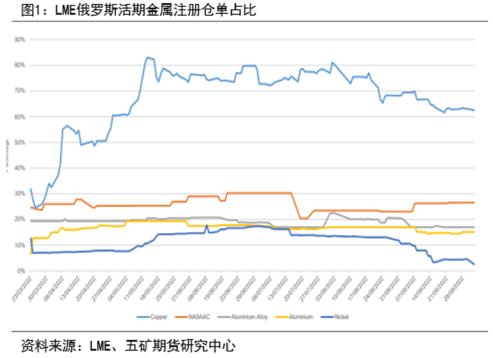

与之前制裁时相比,LME俄罗斯铝金属仓单占比较之前已经有了较大幅度的下降,但需要注意的是,LME注册仓单仅占欧美对俄铝实际需求的极小部分,在LME的文件中也有过说明,此次制裁更多考虑的是在欧美对于俄罗斯进行制裁后导致俄罗斯金属大量涌入LME仓库形成“僵尸”库存,继而导致LME对商品定价效果的偏差。

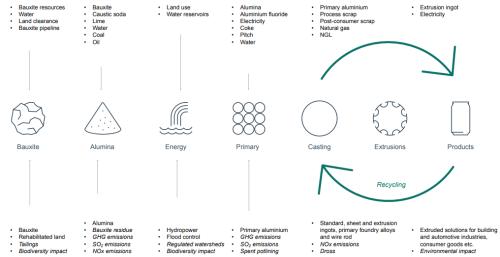

随着进入冬季后海外天然气价格高涨,欧洲存在进一步减产的预期,对此我们需要对欧洲地区实际生产成本进行测算。根据欧洲(除俄罗斯)第一大电解铝生产商Hydro的公司年报,在电解铝生产流程上,欧洲电解铝厂与国内并无区别。因此在进行成本判断时,基本可以采取与国内相同的判断方式,只是需要根据当地生产资料成本情况进行调整。

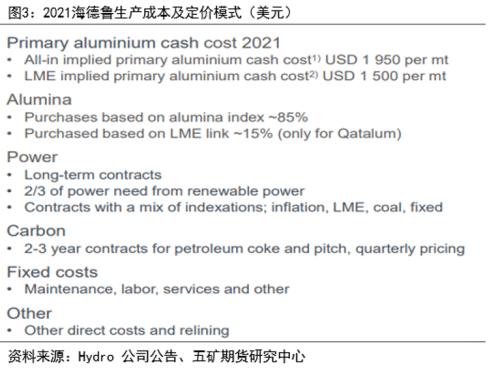

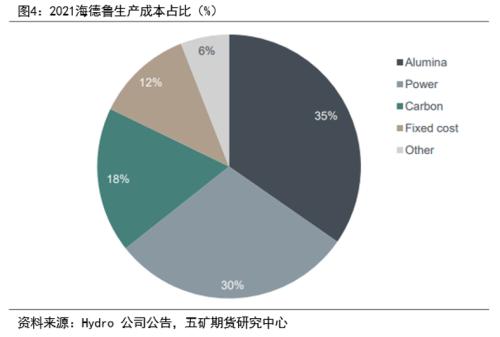

Hydro海德鲁铝金属是世界上最大的原铝和增值铸造产品的生产商和供应商之一,2021年海德鲁全球电解铝产量220万吨,为欧洲第一大电解铝生产商。在挪威拥有的铝金属工厂完全控制权,在斯洛伐克、卡塔尔、澳大利亚、加拿大和巴西部分拥有工厂控制权。这些工厂除铝锭外同时生产增值产品,如挤压锭、初级铸造合金、片材铸锭、线材和标准钢锭。在电解铝生产工艺上,海德鲁与国内公司没有明显区别,主要成本来源分别为氧化铝(35-40%),能源(25-30%),预焙阳极(15-20%)。三项主要成本中,氧化铝价格主要跟随电解铝价格同步波动,能源与阳极碳棒价格为主要影响变量。海德鲁自身能源中,有70%为水电,价格基本不受欧洲能源价格波动影响。(All-in 成本为LME成本+premium)

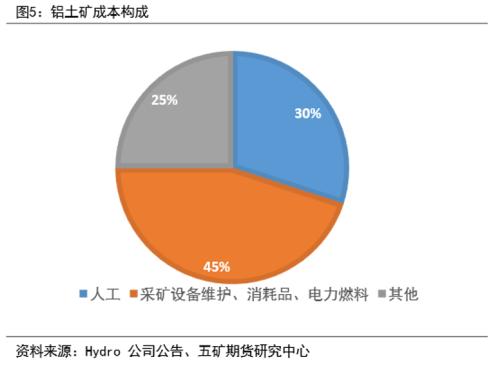

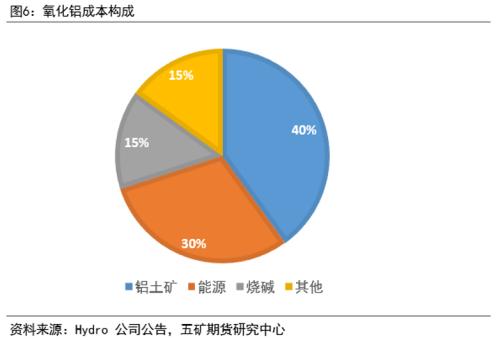

Hydro主要铝土矿及氧化铝来源为巴西。铝土矿的主要成本驱动因素是劳动力、维护以及采矿设备的消耗品、电力和燃料。这些占现金成本的75%左右采矿活动。劳动力,最大的成本因素,占约30%,受巴西工资水平的影响,生产力发展。维护和耗材受通货膨胀和运营效率的影响。氧化铝主要成本为铝土矿(40%)、能源耗费(30%)和烧碱(15%),占据了整体现金成本的85%。整体而言,在铝土矿供应过剩的情况下,氧化铝价格主要跟随LME电解铝价格波动。铝土矿开采地点均位于欧洲之外,欧洲能源价格上涨对于铝土矿开采影响有限。2021年,海德鲁铝土矿产量约1090万吨,氧化铝产量630万吨。

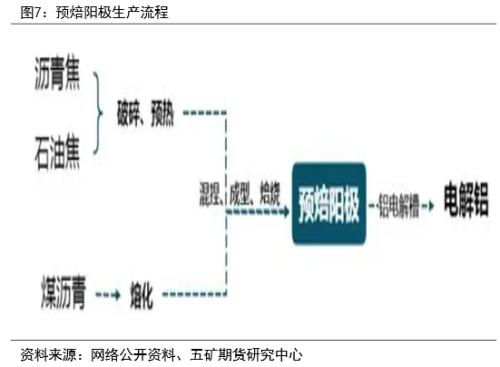

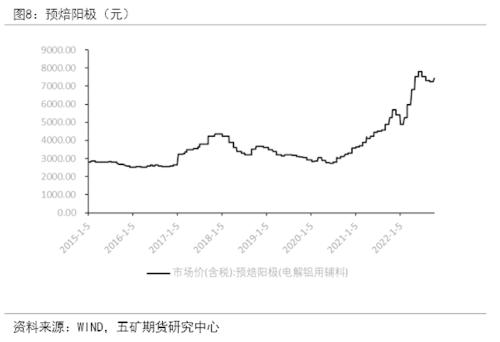

预焙阳极整体用途单一,基本仅用于电解铝生产,同时技术门槛较低,中国为全球最大预焙阳极生产国。预焙阳极的生产流程是以炼油厂的副产品石油焦为骨料,占预焙阳极总重量的80%以上,再以焦化厂副产品煤沥青为黏结剂制造预焙阳极。由于其生产只经过破碎、筛分、混捏、成型、焙烧,因此原材料占其生产成本较大,约75%左右。生产一吨预焙阳极大概需要1-1.1吨石油焦和0.17-0.2吨煤沥青,因此成本变化直接影响着预焙阳极的成本定价和销售。在电解铝生产过程中预焙阳极属于消耗产品,每生产1吨电解铝需要消耗0.45-0.5吨预焙阳极,更换周期为28-35天左右,因此电解铝产能产量变化对预焙阳极需求同样产生逆向影响。除向外购买以外,大型电解铝厂通常会自身配备阳极生产厂,海外海德鲁,国内中铝等均拥有自备阳极生产厂。海德鲁的碳棒生产原材料为长协,每季度重新定价。随着近年原油价格高涨,国内阳极碳棒价格上涨了超过一倍,欧洲地区各冶炼厂受阳极碳棒来源不同价格也出现不同幅度的上涨,整体均在一倍左右。

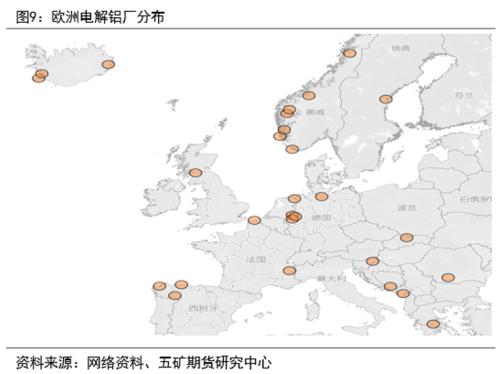

欧洲除俄罗斯外地区合计产能在480万吨左右,天然气价格大涨导致减产前的年度产量在450万吨左右。目前受制于高电价影响欧洲合计减产在135万吨左右。

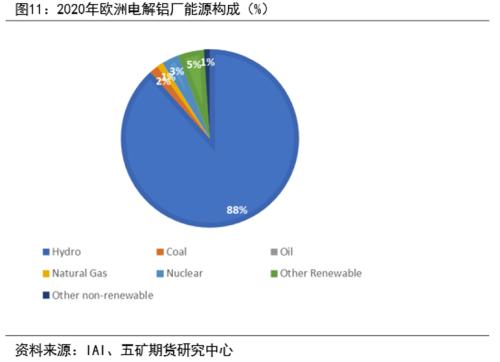

尽管欧洲地区电解铝厂因为天然气价格大幅上涨而大规模减产,但可以看到,天然气并不是欧洲电解铝厂的主要电力来源,导致电解铝厂减产的是天然气价格上涨带来的电价上涨。因此在判断未来减产预期时,我们不能单独通过能源占比来预测,而需要通过各冶炼厂电力合同来判断。

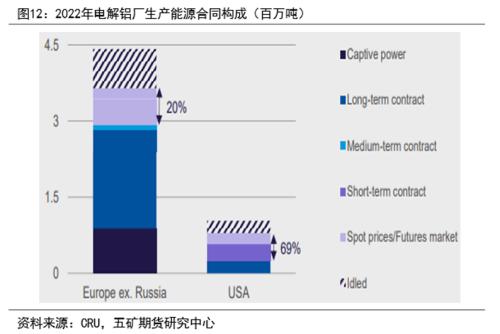

根据CRU公布的数据,截止今年9月,目前欧洲地区现有运行产能有20%存在电力敞口(大约72万吨产能),北美地区69%运行产能存在电力敞口(大约55万吨产能)。

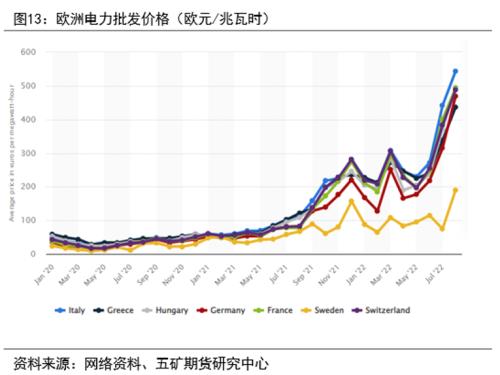

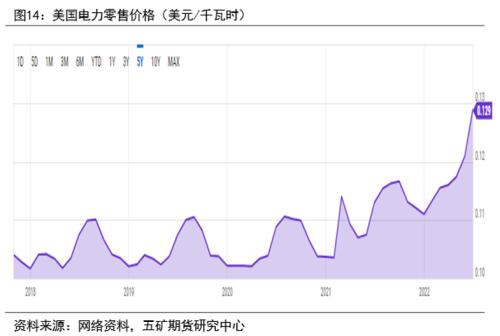

可以看到从2021年底开始,欧美电价均出现了大幅度上涨,但需要注意的是,北美地区的电价涨幅按照百分比计算大约为20-30%,而欧洲地区普遍在5倍以上,价格涨幅最低的瑞典地区也达到了一倍的水平。这也是为什么在美国电解铝电价生产敞口远大于欧洲的情况下减产幅度仍然有限的原因。

2022年3月左右的欧洲电价较往年上涨了大约5-6倍,对于存在电价敞口的冶炼厂而言,整体成本在4000美元左右(按照13500KWH能耗);而随着后续电价进一步上涨,冶炼厂成本可能达到6000美元左右。因此,后续欧洲地区20%存在电价敞口的冶炼厂在进入冬季后减产可能性极大。

整体而言,通过对制裁方案以及欧洲冶炼厂运营情况分析,我们可以得出以下结论:

1、在现有冶炼成本的情况下,欧洲地区仍然存在减产可能,减产空间为60万吨左右。(利多)

2、在海外现有冶炼成本下,2100美元左右的铝价存在支撑。(利多)

3、在海外通胀走高的情况下,对俄铝实施全面制裁将导致通胀进一步恶化,这会反过来刺激美联储的加息预期,进而对商品价格产生压制。因此对于制裁后的铝价涨幅不能有过高期待。(利空)

4、对俄铝制裁可能刺激国内市场的铝材出口,但由于制裁导致原先供应欧美地区的电解铝可能会流向国内市场(占比47%),这对国内未来市场供需将产生极大冲击。因此整体来看,此次制裁如果正式实施,将会导致外强内弱的铝市场局面。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47