JellyJelly操纵事件:数据、博弈与DeFi的生存哲学 ——当去中心化交易所遭遇资本围猎

作者:Spirit,金色财经

一、事件全貌:一场有迹可循的漏洞利用

1. 操纵链条的精密布局

空单埋伏:3月26日,地址`0xde9...f5c91`在Hyperliquid开设408万美元JellyJelly空单,开仓价0.0095美元,保证金350万USDC。

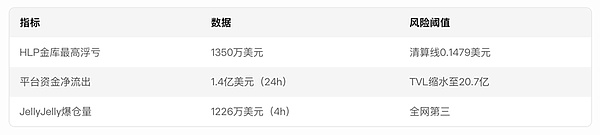

价格操控:另一地址`Hc8gN...WRcwq`通过Solana链上DEX(如Raydium)密集买入JellyJelly,现货价格4小时内暴涨560%,从0.0095美元飙升至0.0627美元。

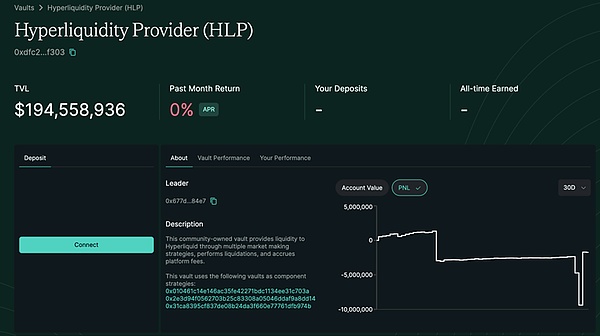

清算触发:攻击者提取276万USDC保证金,迫使Hyperliquid的HLP金库接管空单,最高浮亏达1350万美元,濒临2.4亿美元全仓清算阈值。

2. CEX的市场助推

合约闪电上线:CEX在价格暴涨期间宣布上线JellyJelly永续合约,吸引投机资金涌入,进一步导致Jellyjelly价格剧烈波动,形成“CEX与DEX”之间的资金传导。

舆论推波助澜: KOL@thecryptoskanda发起“让币安上线Jelly”运动,加速市场FOMO情绪。

3. Hyperliquid的生死抉择

紧急干预:验证者委员会投票下架Jelly合约,以0.0095美元强制平仓(低于市场价80%),HLP金库反获70.3万美元收益。

代价与争议:平台USDC净流出1.4亿美元,TVL缩水30%,治理透明度遭质疑。

二、数据透视:DeFi机制缺陷与市场暗流

1. 系统性风险暴露

2. 机制设计致命伤

预言机依赖陷阱:Hyperliquid采用CEX现货价格加权中位数,低流动性代币易被DEX操纵传导。

流动性孤岛效应:HLP金库集中承担对手盘风险,缺乏跨链流动性缓冲,导致“单点崩溃”隐患。

3. 资本围猎逻辑

跨平台套利策略:攻击者利用CEX与DEX价格传导延迟,通过“CEX拉盘→DEX爆仓”完成闭环收割。

监管套利空间:CEX合规风控体系与DEX匿名性的不对称,成为操纵者转移风险的通道。

三、行业反思:去中心化的理想与现实

1. 积极意义:DeFi火种的生生不息

技术实验价值:Hyperliquid的链上订单簿与HLP机制,证明了去中心化衍生品的可行性,日均50亿美元交易量占DEX永续合约市场37%。

社区治理探索:尽管存在中心化决策争议,验证者投票机制仍为DeFi极端风险处置提供了范式。

2. 治理悖论:权力与责任的失衡

伪去中心化质疑:TOP10质押者控制15.9%投票权,基金会主导决策,与其“社区自治”叙事背道而驰。

合规性拷问:行业OG尖锐指出:“DEX若无法解决KYC与反操纵,终将沦为非法流动性的温床。”

3. 生态共生的必然选择

流动性协作:CEX或成DeFi流动性后备池,极端行情中启动跨平台价格平滑机制。

透明度革命:实时公开验证者身份与决策日志,引入第三方压力测试,重建社区信任。

四、冷思考:冻毙者的启示与火种的未来

Hyperliquid的“拔网线”决策,撕开了DeFi浪漫主义叙事的面纱,却也揭示了行业生存的残酷法则:在理想主义者的尸体堆砌出可行之路前,活下来才有资格谈论革命。

为众人抱薪者,不可使其冻毙于荒野:HLP金库的社区流动性实验虽不完美,却是对抗CEX垄断的重要火种。若因一次危机全盘否定,行业将退回VC币与中心化叙事的窠臼。

资本围猎下的生存智慧:DeFi需学会与CEX共舞,将CEX的市场深度转化为自身风险缓冲垫,而非对立面。

此次事件或许正是DeFi走向成熟的转折点——当技术理想主义者学会在资本暗流中筑坝,而非徒劳地对抗洪峰,去中心化的火种才能真正燎原。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56