连涨六年,表现炸裂,为什么Paypal还可以高看一线?

自从去年疫情之后,海外金融科技股,基本都先后演绎了一轮现象级行情。回顾过去一年美股支付公司的表现,大致可以分为两派:

一派是以$PayPal(PYPL)$ (主攻线上支付)和$Square, Inc(SQ)$ (主攻线下支付)为代表的支付平台,得益于欧美支付行业总规模的增长,这两家在过去一年均获得了至少翻倍的表现,并且连续6年实现正涨幅。

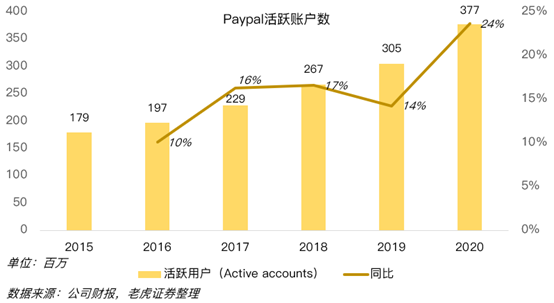

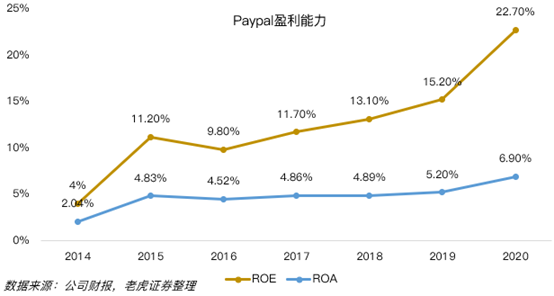

支付型企业的估值能不能扩张,往往取决于交易规模和盈利情况。从Paypal新鲜出炉的年报就可以看出,随着欧美线上消费的回归,公司在获客、交易规模都实现了加速增长,并且给出了21年5000万的用户增长预期和17-19%的营收增长预期,显示2021年持续向好的潜力:

- 加密货币+国际化扩张,增大业绩潜力

- 年报疫外强:交易规模、用户数、盈利加速

- 消费回暖,仍然是2021年Paypal的机会。

- Paypal仍然具备市值扩张的基础。

一、消费者的“万能”电子钱包,加密货币增大业绩潜力

谈起Paypal,大家熟悉的可能是创始人彼得·蒂尔,还有他的经典之作《从0到1》,这位创业小皇帝,早期投过Facebook,后来又创立了大数据独角兽Palantir。还有钢铁直男马斯克也曾参与到Paypal的经营中。

Paypal最早从担保账户起家,定位于解决电商担保支付问题,后来依托于eBay的支付业务实现快速发展,再到2015年,从eBay剥离并分拆上市,到今天借助移动支付,Paypal已经是横跨C端、B端的全能支付平台,对标的正是国内的微信支付。

对交易型业务来讲,产品通常是重要一环。

作为消费者的“万能”电子钱包,过去PayPal主要为个人用户提供PayPal(信用卡、借记卡、银行账户)、Venmo(支撑用户互相付款)两类电子钱包以及跨境汇款平台Xoom。

因此,PayPal也加入了加密货币市场竞争,从2021年初开始,Paypal用户将能够使用包括比特币在内的多种加密货币进行购物,涉及PayPal全球2900万商家,加密货币+全球扩张,这无形中增大了业绩的潜力。

二、年报“疫”外强:核心交易规模、用户数、盈利指标加速增长

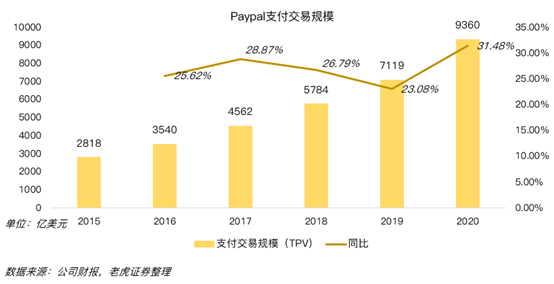

通常在费率相对稳定的情况下,盈利增长主要依赖支付交易规模(TPV)。2020全年,公司全平台支付规模(含商户服务交易量和eBay交易量)达9360亿美元,同比增长31.48%,其中商户服务交易量贡献了主要支付量。

3.1份额优势

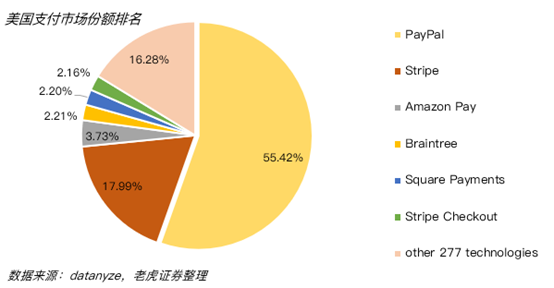

支付本身是一个具有先发优势和一定粘性的的行业,当消费习惯形成后,转换成本相对会比较高,

Paypal恰恰具备市场份额优势。参考datanyze 2020年的支付市场数据,在283家科技公司中,PayPal市占率位居第一,达到55.42%,而第二位的Stripe市占率仅为17.99%;排第三的Amazon Pay为3.73%;PayPal公司旗下Braintree市场占有率2.21%,排在第四。

3.2后疫情中的成长逻辑展望

2021年,随着疫情缓和,商业逐渐开放后,线下消费也会逐渐升温。

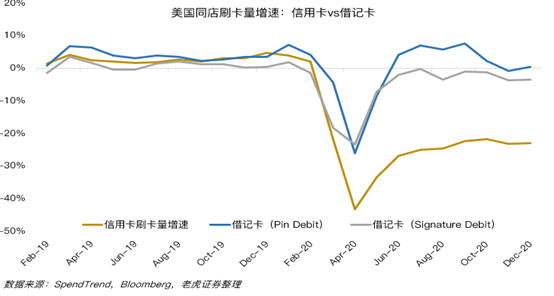

我们看SpendTrend的统计数据,美国刷卡交易量,实际上自疫情以来已经整体回升,其中借记卡则接近回到往年正常水平。相信有部分是在线支付业务部移到了实体店,这对$Visa(V)$ 、$Square, Inc(SQ)$ (主打下线)来说会更有利。

当然,Paypal也在通过移动钱包增加非接触式的实体店支付功能,开拓新的收入来源。包括新的分期付款、直接存款服务,兑换支票,加密货币交易等,都有机会推动数字钱包的交易转换率。

四、总结

由于2020年Paypal的业绩大幅超出预期,按这个基数来看,公司给2021年的增长指引显得相对保守(但仍然超出了原本预期,且市场反应积极)。

在份额优势和电商规模增长,还有公司积极布局线下,开通加密货币支付的多重背景下,我们认为,2021年Paypal交易规模上升的潜力较大,在美股市场流动性充裕的前提下,Paypal仍然具备市值扩张的基础。

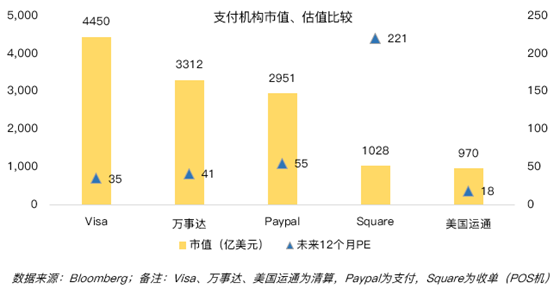

动态来看的话,Paypal的动态估值(55X)已经超越以$Visa(V)$ 、$万事达(MA)$ 为代表的传统支付企业,过去这些企业因为垄断获得高溢价,但在数字支付的变迁中,$PayPal(PYPL)$ 则把握了更好的业绩弹性,我们认为他们之间的市值差距或将持续收敛。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)92.50

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05