小米股价巨震,成交创历史天量!恒生科技ETF基金(513260)回调2%,溢价率高企!港股定价权在谁手上?

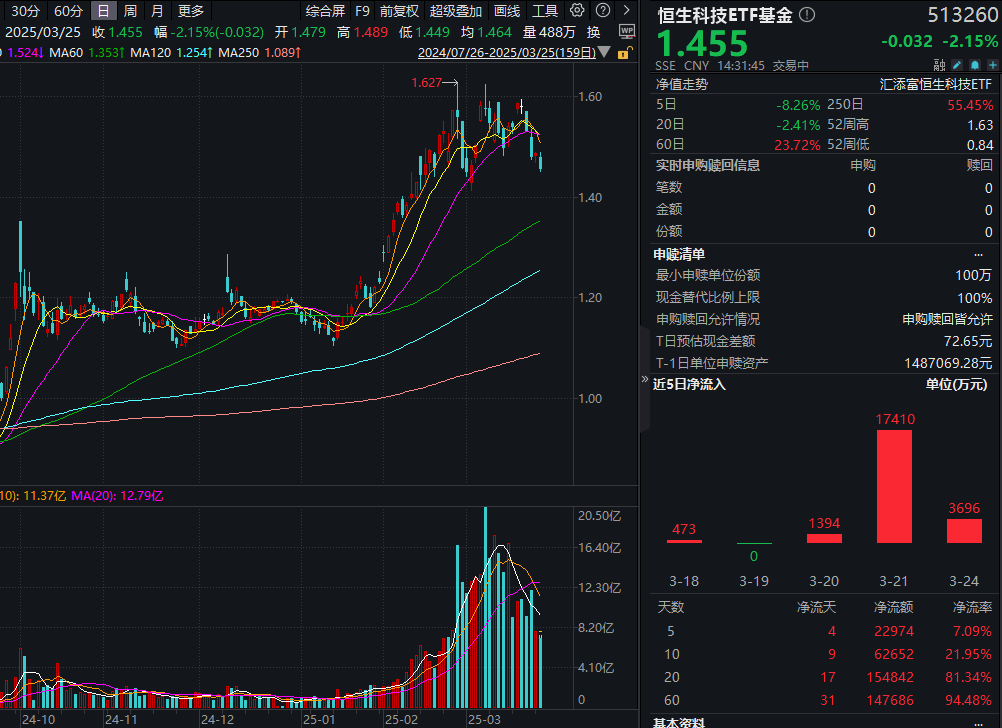

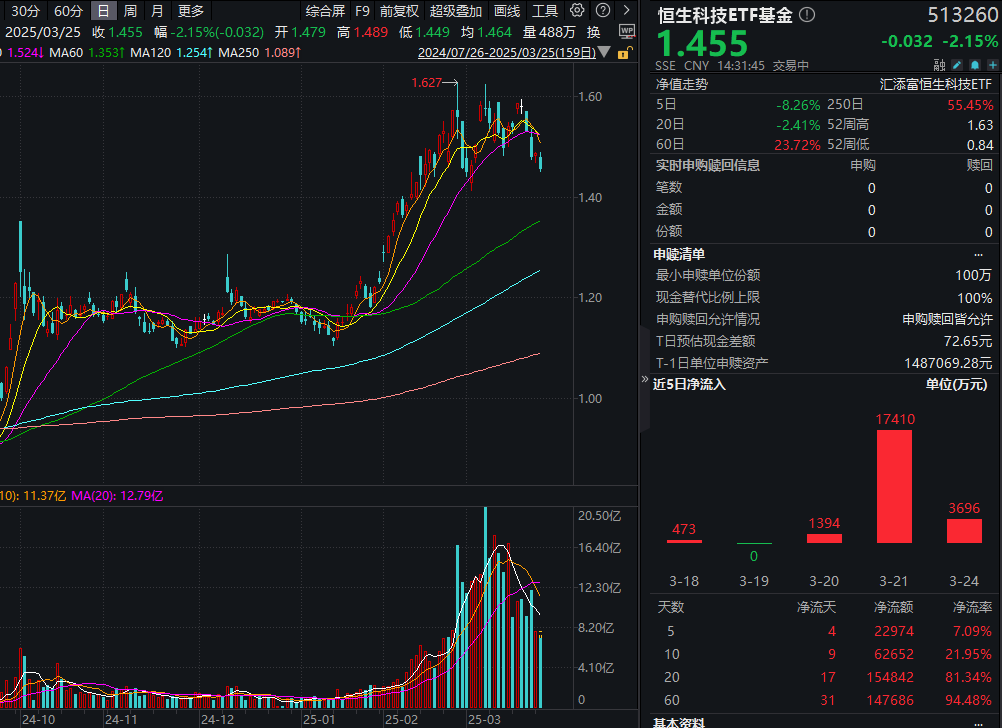

今日(3.25)港股大幅调整,恒科跌超3%。恒生科技ETF基金(513260)回调2.15%,溢价率高达0.2%,反映资金情绪或依旧乐观!资金流入方面,连续3日持续“吸金”,近20日净流入超15亿元!

恒生科技ETF基金(513260)标的指数成分股集体飘绿:舜宇光学科技跌超11%,比亚迪电子跌超10%,小鹏汽车跌超6%,小米集团跌超5%,阿里巴巴、美团跌超3%,腾讯控股、中芯国际跌超1%。

消息面上,小米集团拟8亿股配售助推持续发展,盘中跌超5%,成交额超665亿元创历史天量!小米集团董事会宣布签署配售及认购协议,拟按每股53.25港元价格配售8亿股,旨在扩大股东基础、优化资本结构。该交易将为未来战略布局提供充足资金,并激发科技创新与市场开拓潜力,助推企业持续发展。

此前,小米集团发布了“史上最强”年报,2024全年营收3659.06亿元,同比增长35.04%;经调整净利润达272亿元,同比增长41.3%。汽车业务表现亮眼,雷军将2025年交付预期提高至35万台。此次融资可能用于加速小米汽车的产能扩张、技术研发及全球市场布局,以应对新能源汽车市场的激烈竞争。

除小米外,恒生科技ETF基金(513260)标的指数其他成分股也业绩向好:金山软件、美团、地平线机器人归母净利润均实现大幅增长,同比增幅超100%。

【港股定价权在谁手上?】

海通证券认为,整体上看,外资在港股存量持股结构中仍占据主导地位,但随着南向资金的大举流入,南向在港股的边际定价权正逐步提升。目前,外资的港股存量持股占比仍最高,持有近三分之二的港股市值。值得注意的是,24年初以来南向资金在港股的持股占比持续攀升,至今累计提升5.4个百分点,在港股持仓结构中的排名上升至仅次于外资的位置。相较之下,外资在港股中的持仓占比有所下降,较24年初回落3.1个百分点。分行业看,近期南向资金在港股泛消费、红利板块上的定价权逐步增强,外资在港股科技、金融板块上拥有更大定价权。

中期维度看,AI浪潮下科技仍是主线,中国科技“七姐妹”龙头正在崛起。近期DeepSeek大模型折射出中国科技的强劲势头,25年工作报告明确指出“激发数字经济创新活力”,“持续推进‘人工智能+’行动”。从美股科技巨头崛起经验看,其覆盖硬件设备、软件服务、半导体、人工智能、云计算等前沿科技领域,不仅在科技行业占据主导地位,还对美股有举足轻重的影响。当前中国科技企业的崛起有合适的宏观环境和股市制度背景,同时我国科技“七姐妹”概念崛起在政策面、资金面等方面具备有利条件,未来望涌现中国科技“七姐妹”的领域有AI应用、半导体、高端制造等。

【恒生科技的上涨由何驱动?】

银河证券表示,估值上涨在此轮港股上涨中起主导作用。而估值上涨主要因为年初AI技术进步加速AI应用落地,投资者预期未来业绩表现将更好。因此,科技股含量较高的恒生科技指数的估值和盈利涨幅均较高。

从绝对估值来看,港股仍然低于美股;从相对估值来看,恒生科技指数的PE估值仍然处于历史中低水平。截至3月17日,恒生科技指数的PE、PB分别为25.51倍、3.31倍,分别处于2019年以来34%、68%分位数水平。相比之下,美股纳斯达克指数的PE、PB分别为39倍、6倍,分别处于2019年以来46%、76%分位数水平。

DeepSeek浪潮下,恒生科技指数较为全面地覆盖了AI带来的软件、硬件板块机遇!关注全市场唯一一只管理费仅15BP的恒生科技ETF基金(513260),较同类显著更低!场外联接基金(A类:013127;C类:013128)。

风险提示:基金有风险,投资需谨慎。投资人应当阅读《基金合同》《招募说明书》《产品资料概要》等法律文件,了解基金的风险收益特征,特别是特有风险,并根据自身投资目的、投资经验、资产状况等判断是否和自身风险承受能力相适应。基金管理人承诺以诚实信用、谨慎尽责的原则管理和运用基金资产,但不保证基金一定盈利或本金不受损失。恒生科技ETF基金属于中等风险等级(R3)产品,适合经客户风险等级测评后结果为平衡型(C3)及以上的投资者。标的指数并不能完全代表整个股票市场。标的指数成份股的平均回报率与整个股票市场的平均回报率可能存在偏离。请投资者关注指数化投资的风险以及集中投资于单一指数成分股的持有风险,请关注部分指数成分股权重较大、集中度较高的风险,请关注指数化投资的风险、ETF运作风险、投资特定品种的特有风险等;以上产品投资于境外证券市场,基金净值会因为所投资证券市场波动等因素产生波动。

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56