三年半亏超23亿,如祺出行上市后股价缩水7成,Robotaxi盈利待考

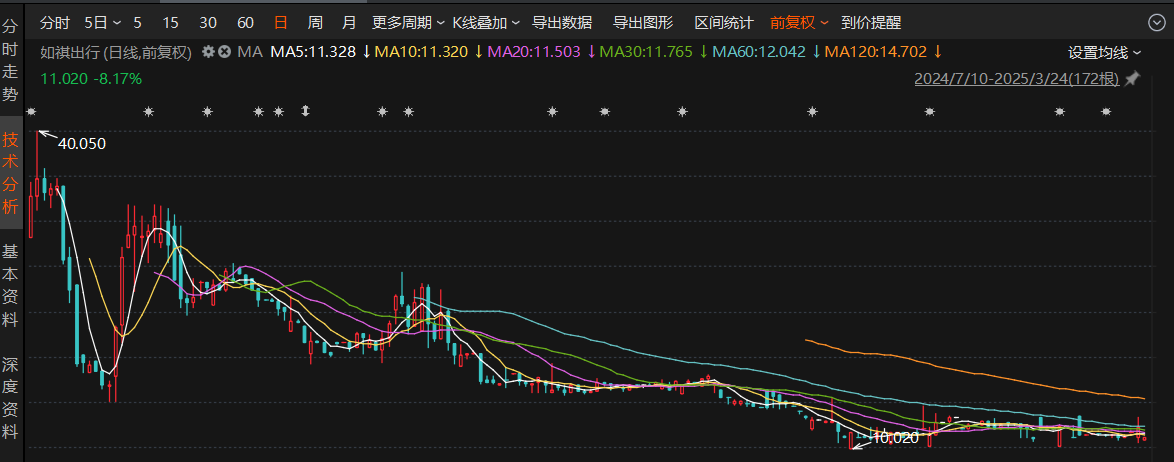

今年以来,如祺出行(09680.HK)的股价始终在低位区间徘徊。截至3月24日收盘,如祺出行收跌8.17%,报11.02港元/股。上市至今,如祺出行股价区间跌幅达68.51%,其A、B轮及基石投资者均已出现浮亏。业绩表现不佳是股价受挫的原因之一,如祺出行连年亏损,核心业务出行服务长期“失血”,2021-2023年及2024年上半年已累亏超23亿元。

证券之星注意到,资本市场表现低迷的另一因素或在于Robotaxi短期内仍难大规模落地。作为如祺出行的战略重点,Robotaxi短期内实现大规模商业化仍面临技术、运营、法规等多重挑战。如今Robotaxi企业鲜有盈利,巨额投入却难看到盈利曙光,如祺出行能否讲好无人驾驶的故事并实现盈利,仍需时间验证。

股价长期破发,拖累股东收益

资料显示,如祺出行成立于2019年,于2024年7月正式在港交所挂牌上市,成为港交所“Robotaxi第一股”。公司提供出行服务、技术服务、为司机及运力加盟商提供全套支持的车队销售及维修。其出行服务主要提供网约车服务、Robotaxi服务、顺风车服务及其他相服务。去年上半年,如祺出行超八成营收由网约车服务贡献。

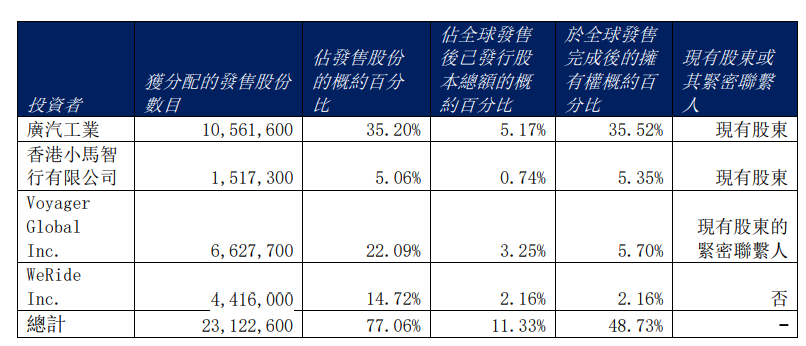

拉长时间看,2021-2023年,如祺出行分别实现营收10.14亿元、13.68亿元、21.61亿元。伴随着营收规模的扩大,其盈利能力并没有显著提升,各期年内亏损分别为6.85亿元、6.27亿元、6.93亿元,三年累亏达20.05亿元。

2024年上半年,如祺出行实现营收10.37亿元,同比增长13.6%,收入的增长主要是由于网约车交易额增加所致。不过,其期内亏损为3.32亿元,较2023年同期的3.45亿元略有收窄。

值得一提的是,作为收入支撑的出行服务仍处在“失血”阶段。该业务毛利率从2021年的-24.2%收窄至2023年的-9.3%,2024年上半年改善至-4.6%。出行服务毛利率的改善主要是向客户、司机提供的奖励减少,减少向运力加盟商支付的管理费所致。收入占比较少的技术服务、车队销售及维修业务的毛利率分别为16.3%、4.6%。

进一步聚焦出行服务的具体表现,2024年上半年,如祺出行平台注册乘客数约达3380万名,较2023年同期增长56.5%;同期交易额则同比增长3.66%至12.96亿元,但每笔订单的平均交易额却从2023年上半年的28.9元降至26.7元。

证券之星注意到,面对如祺出行收入增长、亏损收窄的表现,资本市场却并不买单。2024年9月26日半年报发布后,如祺出行股价短暂回暖,但整体仍处在下行区间,今年1月14日一度走低至10.02港元/股的历史低点。

拉长时间看,2024年7月10日上市时,如祺出行30港元/股的开盘价较35港元/股的发行价跌去14%,虽然在7月11日一度触及40.05港元/股的历史高点,但在随后一周内迅速回调。后因萝卜快跑及特斯拉Robotaxi的火爆出圈,其股价再度回升,但高位震荡数日后再度进入下行通道,股价长期处在破发状态。截至3月24日收盘报11.02港元/股,跌幅8.17%,已较历史高点跌去超七成。

股价的颓势自然也影响到股东的收益。上市前,如祺出行进行了三轮融资,其中,由广汽集团(601238.SH)和腾讯控股(00700.HK)领投的创始轮成本价为10元/股,A轮的成本价约为20.28元/股,B轮的成本价为30.44元/股。按当前股价约合人民币10.29元/股计算,创始轮的投资者已在浮亏边缘徘徊,参与A轮与B轮的投资者已被深套。

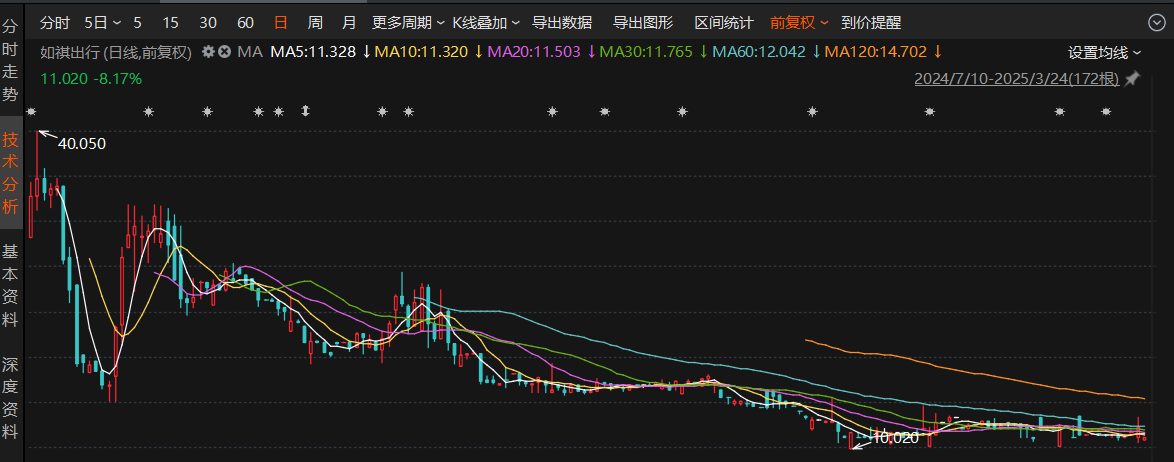

值得一提的是,如祺出行在其国际配售中引入了四位基石投资者,分别是广汽工业、香港小马智行有限公司、滴滴旗下的VoyagerGlobalInc.、WeRideInc.(文远知行),认购价35港元/股,目前上述投资均只剩三成多。

投入产出难成正比,Robotaxi商业化落地不易

资本市场对如祺出行信心不足,背后原因或是Robotaxi在短期内实现大规模商业化依然有诸多难题待解。

据了解,Robotaxi为配备先进L4级或L5级自动驾驶技术的无人类驾驶智慧出行车辆。如祺出行于2021年开始推动Robotaxi的开发及商业化,并在2022年10月推出有人驾驶网约车与Robotaxi服务商业化混合运营的出行平台。目前,如祺出行Robotaxi已取得广州市南沙区智能网联汽车示范运营资质,及深圳Robotaxi载人示范应用资质,在广州、深圳中心城区提供服务。

在降低成本目标的推动下,Robotaxi成为交通服务的新发展趋势。目前,商业化Robotaxi业务仍在初始阶段,市场参与者仍在探索及优化商业模式。如祺出行预计Robotaxi将于2026年实现商业化。

按照如祺出行IPO募投计划,其用于自动驾驶及Robotaxi运营服务研发活动是占比最大的资金用途,占到募资总额的40%。目前,如祺出行还在继续投入研发资金。2024年上半年,其研发开支为7352.4万元,同比增长27.5%,除员工开支增加外,主要是与Robotaxi车辆及相关软件有关的折旧及摊销开支增加及研发活动导致Robotaxi自动驾驶安全员的服务费用增加所致。2021-2023年,如祺出行研发投入总额约3.41亿元。但如祺出行也在招股书中提及,Robotaxi产生的收入极小。

诚然,Robotaxi在短期内实现大规模商业化仍有诸多挑战。除高昂的研发成本外,Robotaxi作为新业态,不仅冲击到出租车司机等群体的就业,公众对于其安全性或效率亦存在担忧。

萝卜快跑就是例证,其在Robotaxi运营中已出现诸多问题。比如,无人驾驶车辆在高峰期“罢工”、下单1.5小时才上车、等待1小时被取消订单、碰撞事故、车内遗留垃圾等。

此外,法规问题也是无人驾驶大规模普及绕不开的话题。在业内人士看来,无人驾驶出租车的一大优势是出租车运营企业与车主相当于合二为一,但这并不意味着权责问题的消失。与交通责任划分密切相关的保险政策的调整,尤其是在出险后的理赔机制上,还需要保险公司和整个行业重新探索和设计。

证券之星注意到,Robotaxi虽被提及多年,但市场鲜有Robotaxi企业能实现持续盈利。中国Robotaxi领域的主要玩家有小马智行、文远知行、如祺出行、元戎启行等。以小马智行为例,2022-2023年及2024年上半年,公司累计营收1.65亿美元、累计净亏损3.24亿美元,而文远知行2022-2024年三年间累计营收12.9亿元、归母净利润累亏57.64亿元。

现阶段,Robotaxi的商业化仍处于试点阶段,加之相关政策尚不完善,如祺出行何时实现自动驾驶的大规模落地并实现盈利仍需不断摸索。(本文首发证券之星,作者|陆雯燕)

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56