广西双英集团冲击IPO,年入20亿,依赖大客户上汽集团

2024年,我国汽车类消费品零售总额高达5万亿元,占全国社会消费品零售总额的10.31%,成为居民消费的重要组成部分。

汽车产业作为经济发展的支柱产业之一,围绕下游整车厂,形成了一个涵盖钢铁、能源、机械、电子服务、金融等多个领域的庞大产业集群。

今年以来,A股就有汇通控股(603409.SH)、毓恬冠佳(301173.SZ)、黄山谷捷(301581.SZ)等多家汽车产业链企业成功上市。此外,浙江华远(301535.SZ)已于3月14日完成申购,即将在创业板上市。

近期,又有一家做汽车座椅和内饰件的公司向资本市场发起冲击。

格隆汇新股获悉,3月19日,广西双英集团股份有限公司(简称“双英集团”)向北交所递交了上市招股书并获受理,保荐人为国金证券股份有限公司。

值得注意的是,在下游整车厂的压力下,双英集团的主要产品座椅总成单价呈现下降趋势。

那么,双英集团的经营情况如何?汽车座椅行业现状如何?接下来,让我们透过招股书来一探究竟。

01

重庆大学校友夫妇创业,专注做汽车座椅

双英集团的前身双英有限成立于2003年12月,总部位于广西柳州。

公司的控股股东是杨英,实际控制人是杨英及其丈夫罗德江,二人合计控制双英集团59.63%的表决权。

其中,杨英直接持有公司55.07%的股份。罗德江直接持有公司总股本的0.0088%;此外,二人通过柳州东和、柳州东渝间接控制公司4.56%的表决权。

今年55岁的杨英女士毕业于重庆大学工商管理专业。她的职业经历比较丰富,横跨塑料、地产、银行、电子等多个领域。她于2003年12月创办了双英有限,目前任董事长兼总裁。

杨英的丈夫罗德江比她大5岁,二人不仅是校友,还就读于同一个专业。2023年4月之前,罗德江在双英集团担任总裁、副董事长等职务;不过,目前他的职业重点转移到了其他公司,他仅在双英集团担任战略顾问。此外,二人的儿子罗森也在双英集团任董事。

夫妻二人的产业版图非常庞大,除双英集团旗下的18家控股子公司、2家分公司之外,杨英直接对外投资的其他公司还有8家,横跨钢材、化工材料、投资、茶叶、齿轮、贸易等多个领域。

说回双英集团,这家公司的股票曾于2016年6月16日起在全国股转系统挂牌公开转让,2017年9月21日起终止挂牌。

双英集团主要从事汽车座椅、汽车内外饰件研发、生产和销售,其客户群体包括上汽通用五菱、长安汽车、吉利汽车、长安跨越等主流整车厂,以及佛吉亚、李尔、埃驰等国际知名的一级汽车零部件厂商,还包括比亚迪、赛力斯等知名新能源汽车整车企业。

公司主要合作企业,来源:招股书

双英集团的主要产品可分为汽车座椅、汽车内外饰件、模具等。2024年1-6月,汽车座椅的收入占比为69.15%,内外饰件的销售收入占比为26.91%。

02

营业收入有所增长,依赖大客户上汽集团

得益于在新能源车领域的拓展,近几年双英集团的收入有所增长。

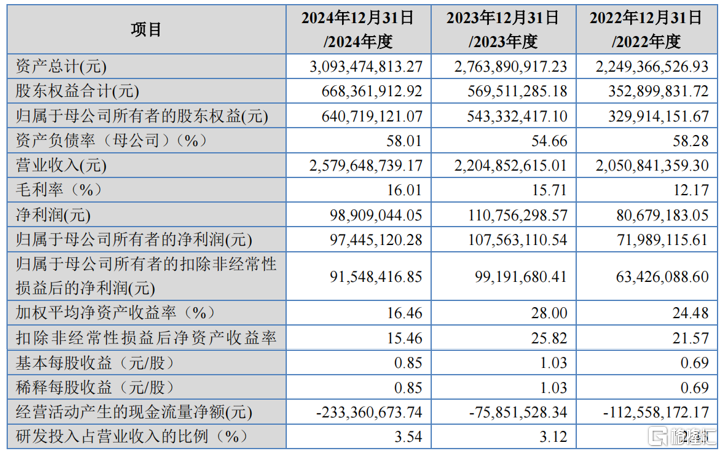

财务数据方面,2022年、2023年及2024年(报告期),双英集团的营业收入分别为20.51亿元、22.05亿元、25.8亿元;同期扣非后的归母净利润分别为6342.61万元、9919.17万元和9154.84万元。

2024年度,公司净利润有所下滑,主要受合肥双英、长沙双英、西安双英、湘潭双英等新设工厂前期实现收入较少而成本费用较大影响,导致2024年度盈利水平下降。

关键财务数据,来源:招股书

按终端销售的汽车类型来看,双英集团的收入结构出现了较大的变化。

其中针对新能源汽车产品的销售收入持续提高,收入金额由2022年的3.93亿元提升至2024年的14.87亿元,三年复合增长率达94.42%,收入占比由19.18%提升至57.63%。未来,新能源汽车产品业务将成为公司收入持续增长的重要支撑。

相应的,针对油车的销售收入和占比都有所下降。

作为一家制造业公司,毛利率可以说是“生命线”。报告期内,双英集团的综合毛利率分别为12.17%、15.71%和16.01%,主要是内外饰这块产品的毛利率有所提升带动整体毛利率提升。

不过,2022年和2023年,双英集团的综合毛利率低于可比公司平均数,与继峰股份较为接近。同行业公司之间的差异,主要受产品结构、业务规模、客户及应用车型不同等因素影响。

同行业可比公司毛利率对比,来源:招股书

尽管报告期内双英集团的毛利率总体有所提升,但是相对其他行业,这个毛利率水平实在难言乐观,当然这与下游汽车行业的境况有莫大的关系。

自2023年初,以特斯拉为代表的新能源汽车主机厂主动降价以来,汽车行业价格竞争日趋激烈,国内各大主机厂竞相调低售价或推出高性价比产品,整车厂商对于成本控制的考量逐步加深,冲击市场格局。

整车厂对汽车零部件厂商具有较强的议价能力,下游日子难过,自然会倒逼上游降价,这也是整个汽车产业链的共识。

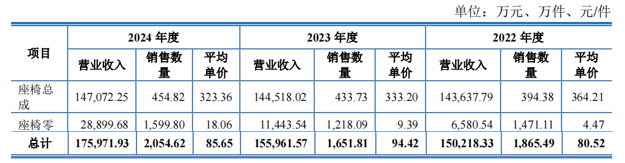

关于这一点,双英集团的招股书中也能体现出来,其主要产品座椅总成的平均单价由2022年的364.21元/件降至2024年的323.36元/件,降幅为11.22%。

如果未来公司不能有效控制成本,或者不能持续开发出满足汽车整车制造商需求的新产品,将给公司毛利率带来不利影响。

公司主要产品的售价,来源:招股书

双英集团的发展离不开上汽集团的订单助力,报告期内,上汽集团贡献的收入占比分别为61.97%、55.38%和47.98%,存在较大依赖。

此外,长安汽车和吉利汽车分别是公司的第二和第三大客户,2024年1-6月分别贡献了10.49%和8.36%的收入。

值得注意的是,双英集团面临一个不得不重视的问题——资产负债率高企。报告期各期末,公司合并口径资产负债率分别为84.31%、79.39%和78.39%。

随着经营规模的扩大,双英集团的日常资金需求逐渐上升,相关运营资金主要源于经营所得和银行借款等;报告期内为扩大生产规模,公司持续投入长期资产建设,相关资本性支出资金的需求较大,公司主要通过债务融资方式补充资金缺口,使得公司资产负债率相对较高。

若未来公司客户未能及时回款或对外融资能力受限,可能使公司正常运营面临较大的资金压力,对公司的偿债能力和持续经营能力产生不利影响。

03

目前国内汽车座椅市场集中度较高,由外资主导市场

自20世纪90年代起,全球汽车行业经历了近10年的连续增长,进入21世纪后,虽然汽车行业已迈入成熟发展阶段,但依旧保持稳定增长态势。

2018年开始,受主要经济体增长放缓、贸易摩擦、公共卫生事件等因素的影响,汽车产销量开始下滑,到2020年达到最低。

为了应对全球汽车市场的下滑,多国政府和相关行业组织、汽车企业采取多种措施努力促进汽车市场复苏,新能源汽车也逐渐成为带动汽车行业景气度的新增长点。2021年,全球汽车行业产销量实现回升,全球汽车行业呈现出稳定复苏态势。

2017年全球新能源汽车销量首次突破100万辆,根据盖世咨询出具的研报显示2023年新能源汽车销量达到1368.9万辆,2018年至2023年复合增长率达到46.65%。

相关数据预计,到2030年,全球乘用车市场规模预计超过8000万台,其中新能源汽车渗透率将达50%左右。

2012年我国新能源汽车销量为1.28万辆,渗透率为0.07%,至2024年已达到1286.6万辆,渗透率达到了40.9%。

作为汽车内饰的核心组件之一,座椅不仅对驾驶体验和安全性至关重要,其成本还占汽车内饰总成本的45%。目前,单辆汽车座椅的价值超过4000元,占整车成本的3%至5%。

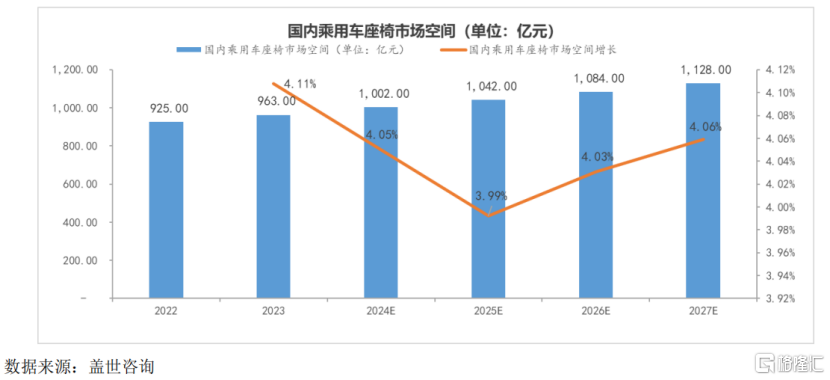

根据盖世咨询数据显示,2022年国内乘用车汽车座椅市场规模为925亿元。随着乘用车销量的增长,2023年我国乘用车座椅市场增长至963亿元。

未来,随着乘用车销量的增长叠加座椅单车价值量的提升,乘用车座椅市场空间将进一步扩大,预计将在2027年达到1128亿元。

来源:招股书

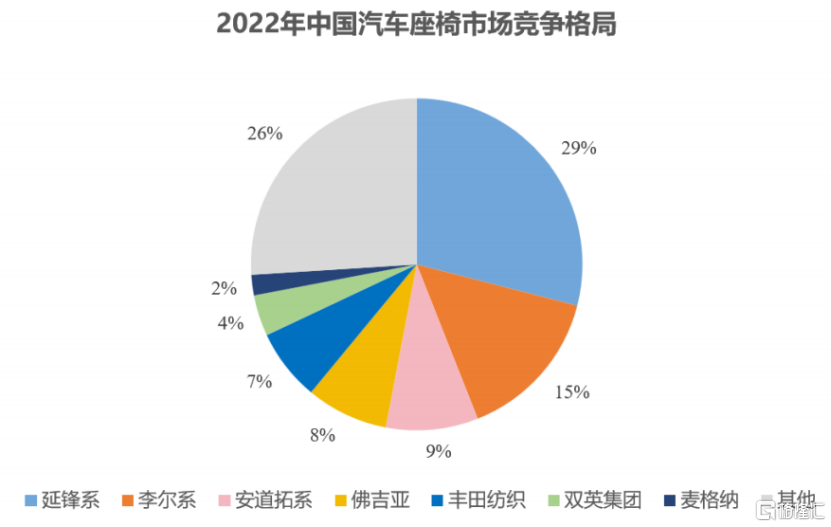

目前国内汽车座椅市场竞争集中度较高,由外资主导市场。2022年国内汽车座椅CR5为68%,其中,排名前三的是延锋、李尔、安道拓,市占率分别为29%、15%、9%;在国内市场份额前五的厂商中,除了延锋系以外,均为外国厂商。双英集团的市占率约4%,排在第6。

来源:招股书

总体而言,双英集团依托于新能源汽车的发展,过去几年营收有所增长,但是2024年净利润出现下滑。在下游整车厂的压力下,公司的主要产品座椅总成单价趋于下降。未来,公司能否持续绑定大客户并拓展其他整车厂,在生产端实现降本增效,保持业绩的稳定增长,格隆汇将保持关注。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56