浙商策略:回购规则修订有何影响?

1.《回购规则》主要修改点及其影响

10月14日,证监会发布公告:拟对《上市公司股份回购规则》《上市公司董事、监事和高级管理人员所持本公司股份及其变动管理规则》进行修订并向社会公开征求意见,旨在积极维护公司投资价值和中小股东权益,更好顺应市场实际和公司需求。

本次回购主要修改点主要有以下四个方面:1)优化上市公司回购条件;2)放宽新上市公司回购实施条件;3)进一步明确回购与再融资交叉时的限制区间;4)优化禁止回购窗口期的规定。

本次回购规则修改的影响:1)降低回购触发门槛,给予上市公司更大的回购弹性和自主权;2)调整新上市公司回购实施条件,更切合新股上市初期的现实情况;3)合理界定股份发行行为,有利于支持上市公司合理融资需求;4)优化窗口期安排,更有助于回购实施以维护公司价值及股东权益。

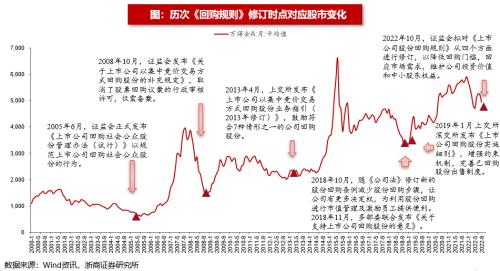

2.回购规则修订往往出现在市场底部

回顾我国回购规则修订的历史沿革:在2005年《上市公司回购社会公众股份管理办法》正式发布以来,监管机构先后在2008年10月、2013年4月、2018年10月-2019年1月进行了多轮修订,政策调整时点多与市场低谷时期重合,政策颁布实施伴随市场逐步企稳回升,提示监管旨在通过规范回购行为,降低回购门槛等以释放积极的政策信号。

3.A股和港股近期股票回购大幅增加,市场底部特征显著

近期受国内疫情反复和美联储加息的影响,A股和港股出现明显调整,而与此同时上市公司回购的数量和力度也在加大。

港股市场来看,随着恒生综指下探寻底,港股单月的回购金额再创新高。9月港股单月回购金额为185亿港元,创近三年以来的新高。

A股市场来看,今年4月市场探底的时候,单月股票回购预案公告的家数达到378家,创出了历史新高。而近期市场再次调整,单月股票回购预案公告的家数也再次达到100家以上。

4.《回购规则》修订后上市公司回购

10月14日《回购规则》修订以来,共有17家上市公司公告回购预案/回购提议,上市公司回购的积极性提升。

这17家公司有:水晶光电、精工钢构、轻纺城、水星家纺、星源材质、韵达股份、天微电子、长城汽车、维尔利、雅化集团、分众传媒、健康元、燕麦科技、云天化、宏柏新材、顾家家居、亿田智能等。

摘要

宏观流动性:

1.上周逆回购净回笼3280亿元,MLF没有操作;

2.市场利率方面,DR007小幅上升至1.48%,R007小幅上升至1.61%;

3.十年期国债收益率下降至2.70%;

4. 美元兑人民币小幅上升至7.11;

5. PSL 9月新增1082亿元。

A股市场资金面和情绪面:

1.上周A股成交额和换手率有所上升;

2. 两融余额小幅上升至1.55万亿;

3. 北上资金净流出62.5亿元;

4. 上周A股小幅净减持、回购规模上升,本周限售解禁规模上升;

5. 风格来看,上周小盘股、高PE、中价股、微利股表现最好。

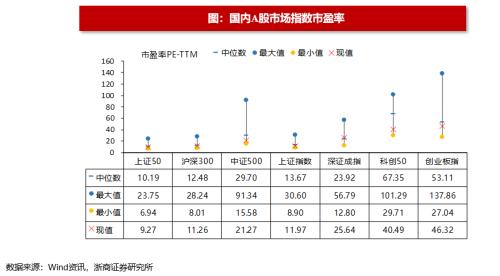

A股和全球估值:

目前上证50、沪深300、中证500、上证指数、深圳成指、科创50、创业板指的市盈率分别为9.27、11.26、21.27、11.97、25.64、40.49、46.32。过去十年分位数分别为26.7%、30.1%、14.1%、29.1%、50.8%、8%、34.4%。

正文

目录

宏观流动性

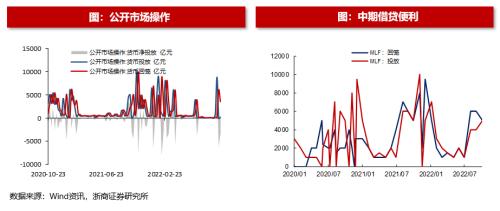

量指标:公开市场操作

上周货币总计净回笼3280亿元。上周货币投放量290亿元,货币回笼量3570亿元。

上周逆回购净投放3280亿元。上周逆回购投放量为290亿元,逆回购回笼量为3570亿元。

上周MLF净投放0亿元。上周MLF投放量为0亿元,回笼量0亿元。

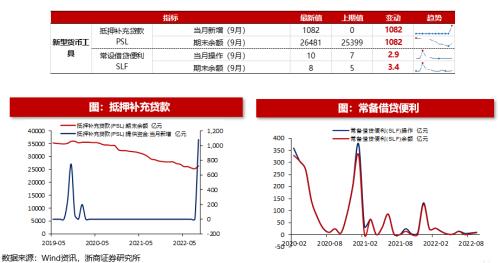

量指标:新型货币工具

9月PSL新增1082亿元。9月PSL期末余额为26481亿元,当月新增1082亿元。

9月SLF操作9.69亿元,当月增加2.9亿元。

量指标:信用货币派生

2022年Q2货币乘数为7.72,上升0.3,基础货币余额同比减少1.5%。

9月M1同比增长6.4%,较上个月上升0.3个百分点,M2同比增长12.1%,较上个月下降0.1个百分点。

2022年9月存款准备金率不变,大型金融机构人民币存款准备金率为11.25%,中小型金融机构为8.25%。

价指标:货币市场利率

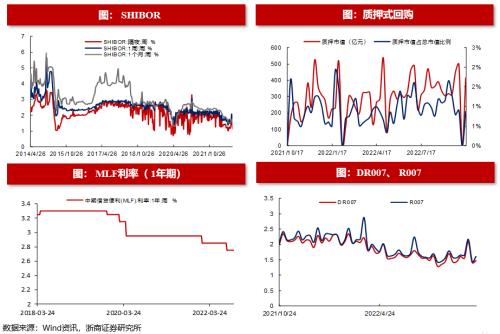

上周SHIBOR隔夜/一周/一月利率分别为1.13%(-0.95%)、1.59%(-0.46%)、1.61%(-0.1%)。上周DR007/R007分别为1.48%(+0.06%)、1.61%(+0.15%)。同业存单(AAA+)1个月到期收益率为1.5%(-0.5%),同业存单(AAA+)3个月到期收益率为1.77%(+0.07%)。

价指标:债券市场利率

上周国债期限利差扩大。上周国债1年到期收益率为1.8%(-0.12%),10年到期收益率为2.7%(-0.05%)。上周期限利差为0.91%(+0.06%)。上周企业债到期收益率下降。上周企业债到期收益率(AAA)5年为2.94%(-0.04%)。

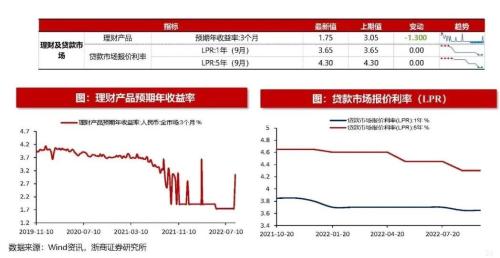

价指标:理财及贷款市场利率

上周理财产品预期年收益率下降,预期年收益率(3个月)为1.75%(-1.3%)。本月贷款市场报价利率不变,一年期LPR为3.65%(+0%),五年期LPR为4.3%(+0%)。

价指标:外汇市场

上周美元指数上升,人民币兑美元贬值。上周美元指数为113.31(+0.6),美元兑人民币即期汇率为7.19(+0.1)。

A股市场资金面和情绪面

资金面:股票供给

上周IPO上市家数减少,定增家数减少,并购重组家数减少。上周IPO上市有10家(-7家),金额64.7亿(-84.4亿元)。定增有7家(-6家),金额199.2亿元(-22.6)亿元。并购重组有312家(-164家),金额365.2亿元(-732.5亿元)。

资金面:成交量和换手率

上周全A日均成交额增加。上周全A日均成交量为578.9亿股(+32.5亿股),成交额为6989亿元(+647.2亿元)。

上周全A换手率上升。上周全A换手率为2%(+0.23%)。

上周A股净主动买入。上周A股净主动买入451.2亿元(+1473.8亿元)。

资金面:新增投资者和基金

8月新增投资者数量增加。8月新增投资者中自然人为124.25万(+11.31万),非自然人为0.35万(+0.09万)。

上周股票型和混合型基金发行数量为18只,较前周减少37只。

资金面:产业资本

上周产业资本净减持。上周产业资本增持18.4亿元(+8.3亿元),减持78.2亿元(-91.1亿元),净减持59.8亿元(+99.4亿元)。

本周限售解禁家数增加。本周限售解禁家数为24家(+10家),金额为561.4亿元(+320.5亿元)。

上周股票回购家数增加。上周股票回购家数为165家(+86家),金额为214.5亿元(+159.4亿元)。

资金面:杠杆资金

上周两融余额上升。上周杠杆资金两融余额为15454.3亿元(+72亿元),市值占比为1.8%(-0.04%)。融资买入额2113.1亿元(+294.1亿元),占成交额比重为6.1%(+0.7%)。

资金面:海外资金

上周北上资金净流出。

上周北上资金净流出62.5亿元,较前一周流入减少120.9亿元。上周北上资金净流入前十大个股分别为宁德时代(7亿元)、锦浪科技(5.94亿元)、山西汾酒(4.3亿元)、阳光电源(3.52亿元)、牧原股份(3.05亿元)、迈瑞医疗(2.52亿元)、兆易创新(1.28亿元)、顺丰控股(1.26亿元)、美的集团(1.05亿元)、汇川技术(0.88亿元)。

上周北上资金净流出前十大个股分别为贵州茅台(-41.38亿元)、五粮液(-12.63亿元)、通威股份(-11.14亿元)、招商银行(-9.56亿元)、比亚迪(-7.34亿元)、隆基绿能(-5.9亿元)、立讯精密(-5.89亿元)、北方华创(-5.37亿元)、伊利股份(-3.26亿元)、保利发展(-3.21亿元)。

情绪面:股票质押

上周股票质押占总市值的比例下降。上周质押市值为414.8亿元(-81.92亿元),质押市值占总市值的比例为0.88%(-0.03%)。

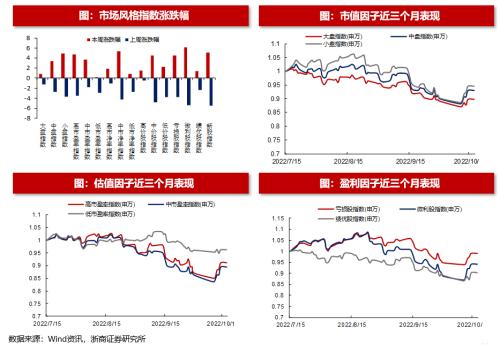

情绪面:市场风格变换

上周小盘指数、高PE指数、中价股指数、微利股指数表现相对占优。上周市值风格中,大盘/中盘/小盘指数涨跌幅分别为0.83%、3.43%、4.87%。PE风格中,高PE/中PE/低PE指数涨跌幅分别为4.71%,3.7%、0.18%。股价风格中,高价股/中价股/低价股指数的涨跌幅分别为1.5%,4.55%、2.25%。盈利风格中,亏损股/微利股/绩优股指数的涨跌幅分别为4.5%、6.16%,1.42%。

A股市场估值

主要A股市场指数市盈率

上周上证50、沪深300、中证500、上证指数、深圳成指、科创50、创业板指的市盈率分别为9.27、11.26、21.27、11.97、25.64、40.49、46.32。过去十年分位数分别为26.7%、30.1%、14.1%、29.1%、50.8%、8%、34.4%。

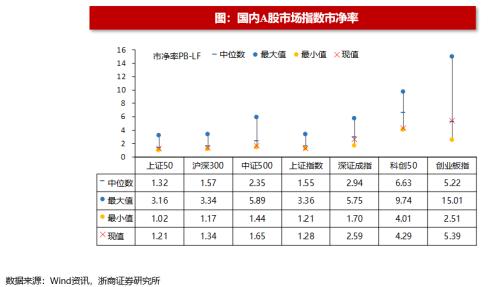

主要A股市场指数市净率

上周上证50、沪深300、中证500、上证指数、深圳成指、科创50、创业板指的市净率分别为1.21、1.34、1.65、1.28、2.59、4.29、5.39。过去十年分位数分别为32.8%、12.8%、4.3%、5.8%、40%,1.3%,45.8%。

年初以来主要A股市场指数的驱动因素拆分

今年以来上证50、沪深300、中证500、上证指数、深圳成指、中小板指、创业板指涨跌幅受盈利影响的比例分别为-5.57%、-4.83%、-27.17%、-3.82%、-17.02%、-4.3%、0.04%,受无风险利率影响的比例分别为19.39%、13.42%、5.69%、15.26%、4.3%、3.64%、2.09%,受风险溢价影响的比例分别为-34.88%、-30.82%、2.65%、-27.04%、-12.42%、24.12%、-28.87。

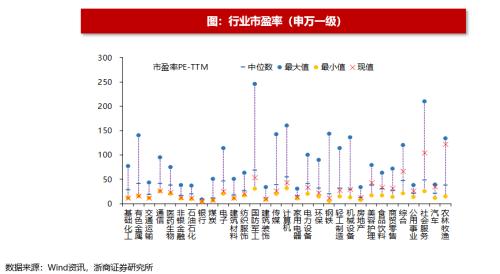

申万一级行业市盈率

上周市盈率分位数(十年)较低的行业有基础化工(0%)、有色金属(0.2%)、交通运输(0.4%)、通信(0.6%)、医药生物(1.3%),市盈率分位数(十年)较高的行业有农林牧渔(97.4%)、汽车(95.9%)、社会服务(91.2%)、公用事业(83.4%)、综合(77.6%)。

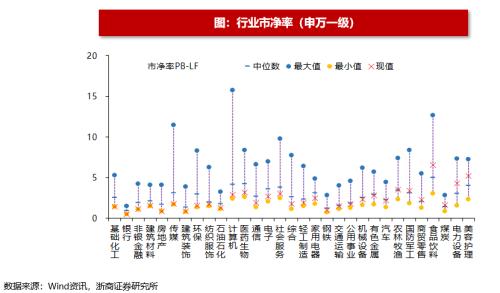

申万一级行业市净率

上周市净率分位数(十年)较低的行业有基础化工(0%)、银行(0%)、非银金融(0.2%)、建筑材料(0.6%)、房地产(0.8%),市净率分位数(十年)较高的行业有美容护理(84.3%)、电力设备(80%)、煤炭(75.4%)、食品饮料(73%)、商贸零售(62.5%)。

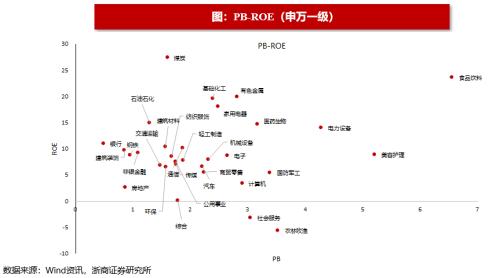

从PB-ROE的角度来看,上周估值水平远低于盈利能力的行业分别为银行、煤炭、石油石化、建筑装饰、钢铁、非银金融、基础化工、家用电器、有色金属、建筑材料。

全球市场估值

全球股票市场的市盈率

上周道琼斯工业指数、标普500、纳斯达克指数、法国CAC40、英国富时100、德国DAX、澳洲标普200、韩国综合指数、日经225、俄罗斯RTS、印度SENSEX30、恒生指数的市盈率分别为18.83、18.45、25.35、12.51、13.68、12.13、13.88、9.37、27.13、3.64、22.27、8。过去十年分位数分别为44%、24%、12.8%、4.6%、9.6%、4.3%、0.7%、0.2%、90%、1.5%、31.8%,1.3%。

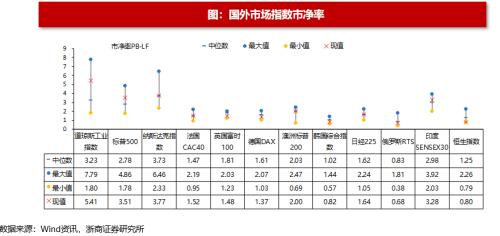

全球股票市场的市净率

上周道琼斯工业指数、标普500、纳斯达克指数、法国CAC40、英国富时100、德国DAX、澳洲标普200、韩国综合指数、日经225、俄罗斯RTS、印度SENSEX30、恒生指数的市净率分别为5.41、3.51、3.77、1.52、1.48、1.37、2、0.82、1.64、0.68、3.28、0.8。过去十年分位数分别为80.3%、77.2%、42.3%、53.1%、3.9%、6.5%、44.7%、6.2%、45.2%、10.5%、79.6%、0%。

风险提示

1.流动性出现较大的波动

2.历史估值不具备参考意义

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56