投资者的时间范围将决定他们比特币的价格周期

商品期货交易委员会每周二发布的最新交易者承诺报告显示,资产管理公司的可报告头寸现在是 80% 的多头和 20% 的空头比特币期货

比特币因交易量适中而下跌 0.74%,因为按市值计算的最大加密货币连续第二天下跌。

以太币紧随其后,与 20 日移动平均线相比,交易量略低,下跌 1%。

宏观经济学

宏观经济因素继续推动数字市场和传统市场。美国 9 月份新屋开工量下降 8.1% 至 143.9 万户,低于市场普遍预期的 146.5 万户。8 月份新屋开工数从 158 万下调至 157 万。

新屋开工的减少似乎表明经济放缓,尽管 9 月的住房许可(未来建筑的指标)比 8 月增加了 1.4%。

全球通胀继续走高,英国 (10.1%) 和加拿大 (6.9%) 的价格涨幅均高于预期。两国最近分别将主要利率提高了 0.50% 和 0.75%。

高于预期的通胀增加了两国积极加息的可能性,这与同样遭受物价飙升影响的美国类似。

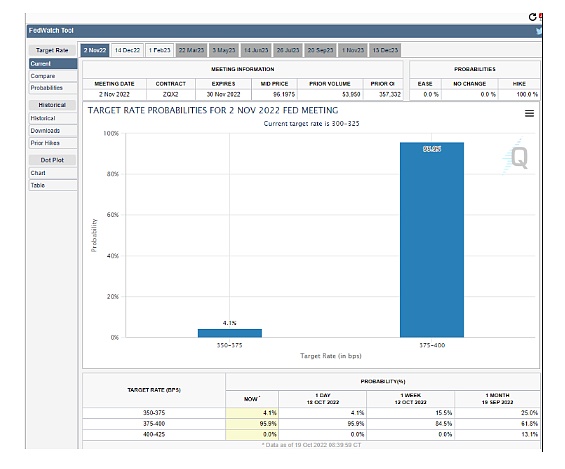

在美联储联邦公开市场委员会 11 月 2 日的会议上,美联储将再次加息 75 个基点的可能性仍然很高,接近 96%。

这些特定于比特币、以太币和所有数字资产的因素的重要性相对简单。随着全球央行继续加息,预期经济增长将放缓,最终给风险资产带来下行压力。

技术外观

在技术基础上,是否在当前水平做多比特币的决定将取决于投资者的时间范围。

对于具有短期交易视野的投资者而言,BTC 似乎提供的机会很少。迄今为止,BTC 的平均真实波动范围 (ATR) 下降了近 74%,同时也伴随着短期交易者产生额外 alpha 所需的波动性。

由于对 BTC 价格的支持正在接近当前价格,因此为长期持有者设置的机会似乎更大。在这方面,缺乏波动性应该证明是有益的,因为愿意等待的投资者可以以更优惠的价格积累 BTC。

商品期货交易委员会每周二发布的最新交易者承诺报告显示,资产管理公司的可报告头寸现在是 80% 的多头和 20% 的空头比特币期货。

资产管理公司多头头寸目前占芝加哥商品交易所总未平仓头寸的 37.5%。

BTC 的相对强弱指数(RSI)是一种常用的衡量动量的指标,处于中性区域,读数为 45.7。传统上,RSI 读数低于 30 意味着资产“超卖”,而读数超过 70 则意味着资产“超买”。

自 9 月 6 日触及最近的 29 点以来,RSI 已上涨 53%,而 BTC 的价格仅上涨 2%。价格和 RSI 之间的变化率差异提供了看涨背离的早期信号,但如果伴随着交易量的增加,将会存在更强的情况。

以太币的 RSI 走势与 BTC 的走势相似,RSI 从近期低点上涨了 33%,而价格上涨了 4%。

目前,BTC 持有者面临的挑战是其当前价格接近支撑,同时缺乏活性催化剂。

价格跌破 10 日均线再次表明市场缺乏热情。希望增加多头头寸的投资者可能会等待看到 BTC 的 10 周期移动平均线超过其 50 天移动平均线,距离 4%。

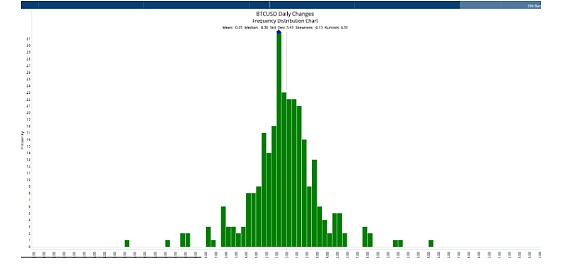

鉴于 BTC 缺乏价格变动,这在短期内似乎不太可能。看一下 2022 年比特币的分布频率,可以看出平均回报率为 -0.25%,而回报率为 4% 的概率很低。

链上数据值得关注,持有超过 1,000 比特币的独特实体正在逐步将更多比特币转移到交易所。在将 BTC 从“鲸鱼”或大型交易所转移 30 天之后,投资者连续第四天将比特币添加到交易所。

看涨的投资者担心的是,硬币在准备出售时经常被转移到交易所。鉴于鲸鱼投资者的规模,该群体大量出售 BTC 都有可能对市场产生巨大影响。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47