腾讯音乐:抗压期再现 “小确幸”

北京时间 3 月 18 日港股盘后、美股盘前,腾讯音乐($腾讯音乐(TME.US) ; $腾讯音乐-SW(01698.HK) )发布了 2024 年第四季度财报。

由于之前给的订阅指引较差,且降本增效的拉动渐进尾声,因此在市场预期中,腾讯音乐的短期基本面是乏善可陈的。这也导致在这一轮中概重估中,腾讯音乐从低点至今累计近 30% 的涨幅在同行中其实是偏落后的。

那么,四季度财报实际怎样?是否透露出一些新的机会或风险?

具体来看:

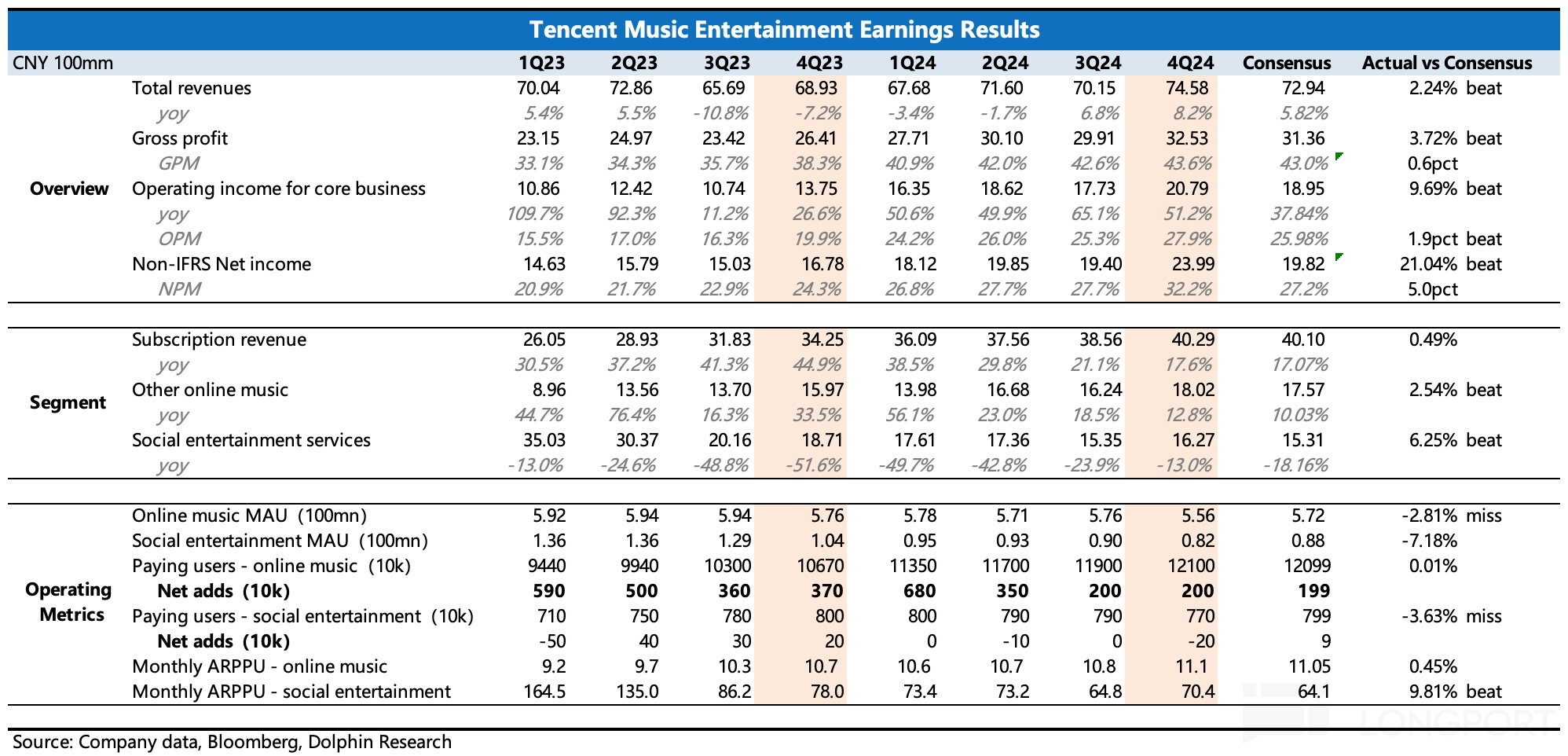

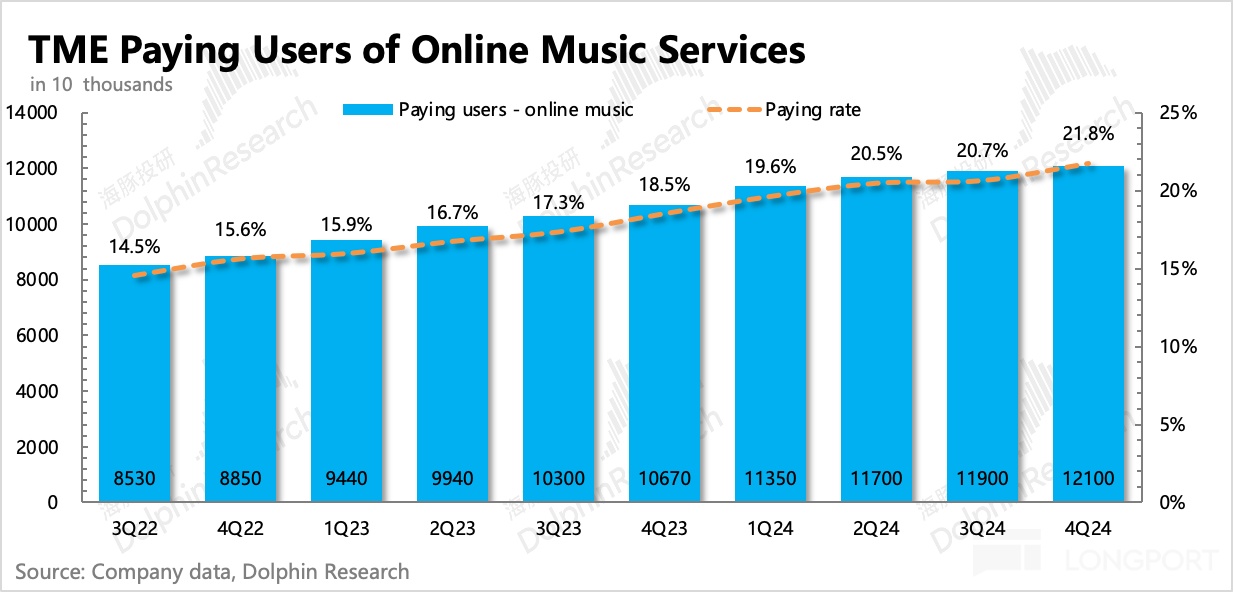

1. 订阅数 “如期” 承压:短期基本面最被市场在意的问题——音乐订阅用户数,确实如指引一般,还是承压状态。四季度净增订阅用户 200 万人,和三季度持平。

电话会上管理层预计会透露一些年初至今的表现,以及 2025 年的订阅数增长目标,可以重点关注下。

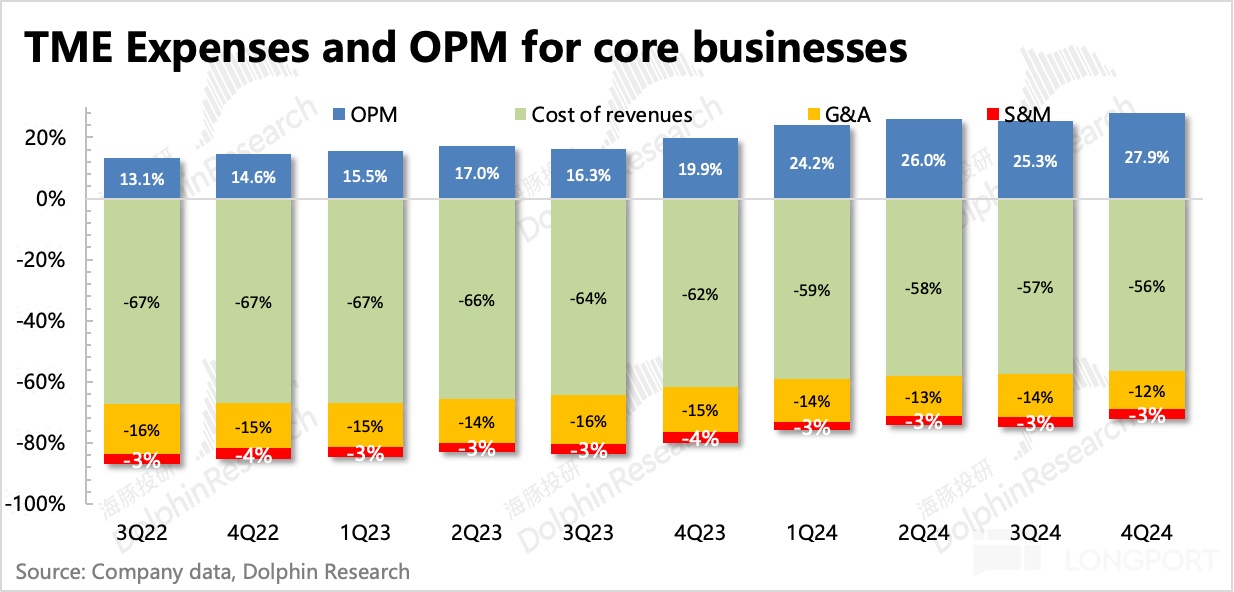

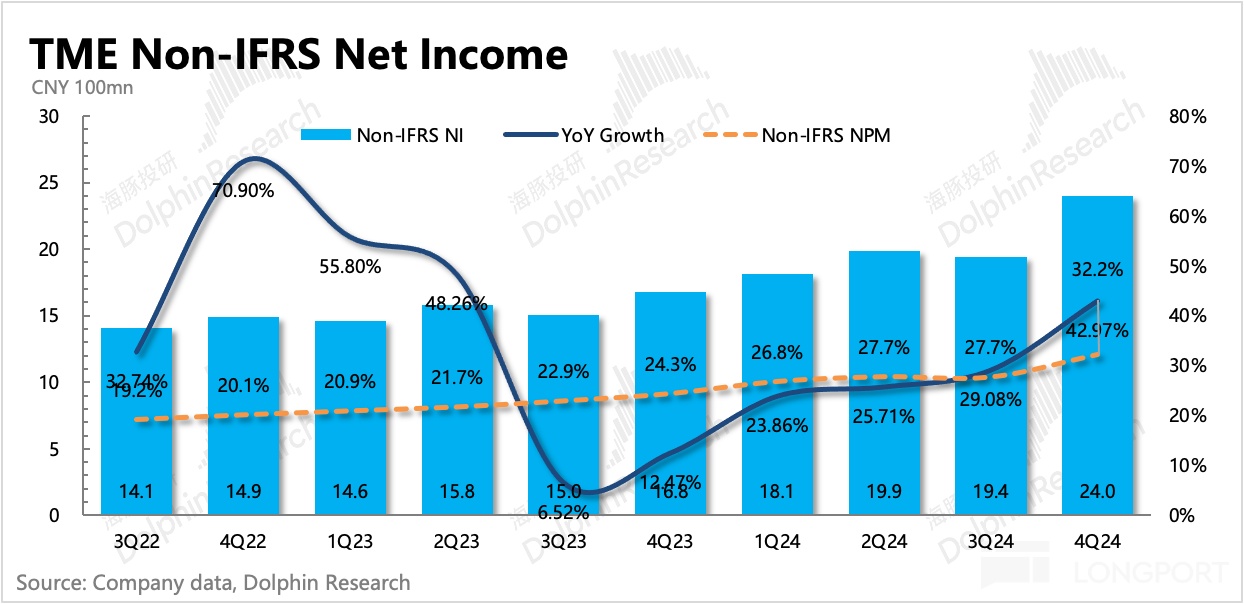

2. 盈利能力再造惊喜:为了剔除利息、投资收益的影响,海豚君主要看核心主业的经营利润(Non-IFRS 下 beat 显著主要是非经营项目带来)。Q4 超出一致预期近 2 亿,经营利润率超了 2pct。

由于商业模式和竞争相对稳态,海豚君从不怀疑腾讯音乐的赚钱能力。但这次海豚君比较惊讶的是,除了毛利率一如我们预期,持续稳步提升外,经营费用还能进一步压缩(Q4 三费均加快同比下滑)。这除了商业模式的优异性显现外,无疑也能说明公司内部的运作效率也在继续优化。可以说,只要竞争保持相对稳态,这个造币能力基本无忧。

3. 新一轮股东回报计划发布:本季度新批准了一笔回购(2 年 10 亿美金)和 2024 年度分红(2.73 亿美金,分红率 26%),这样加起来当下股东回报收益率为 3.5%,不高不低。

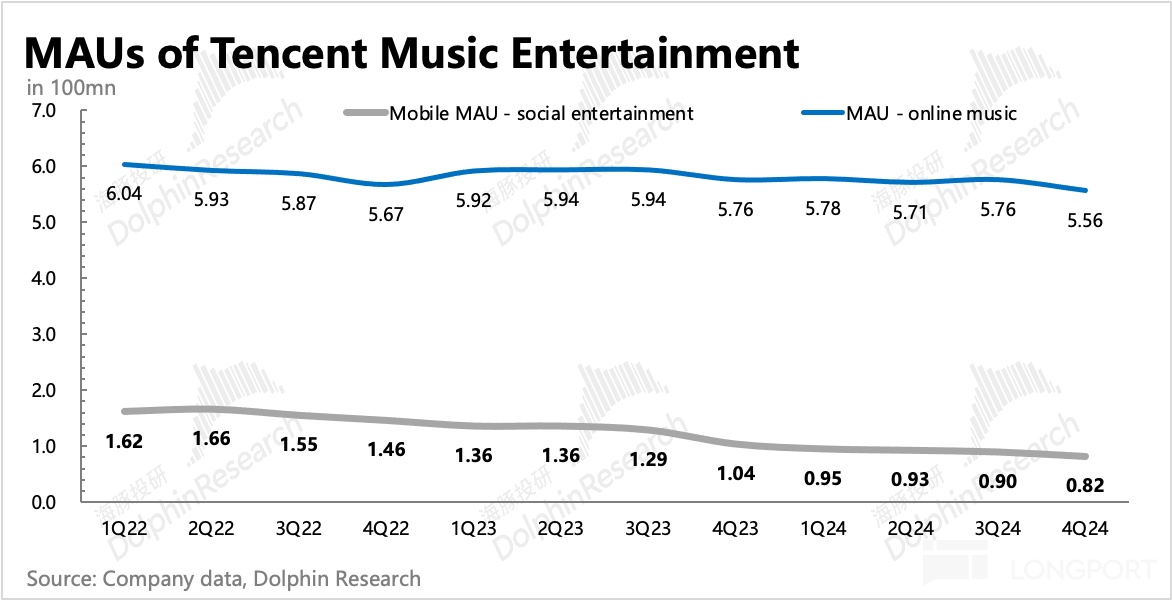

4. 流量回落,季节性影响还是竞争?:四季度月活 5.56 亿,环比流失 2000 万用户,低于市场预期。虽然有季节性影响,但可能也没法完全忽视竞争。

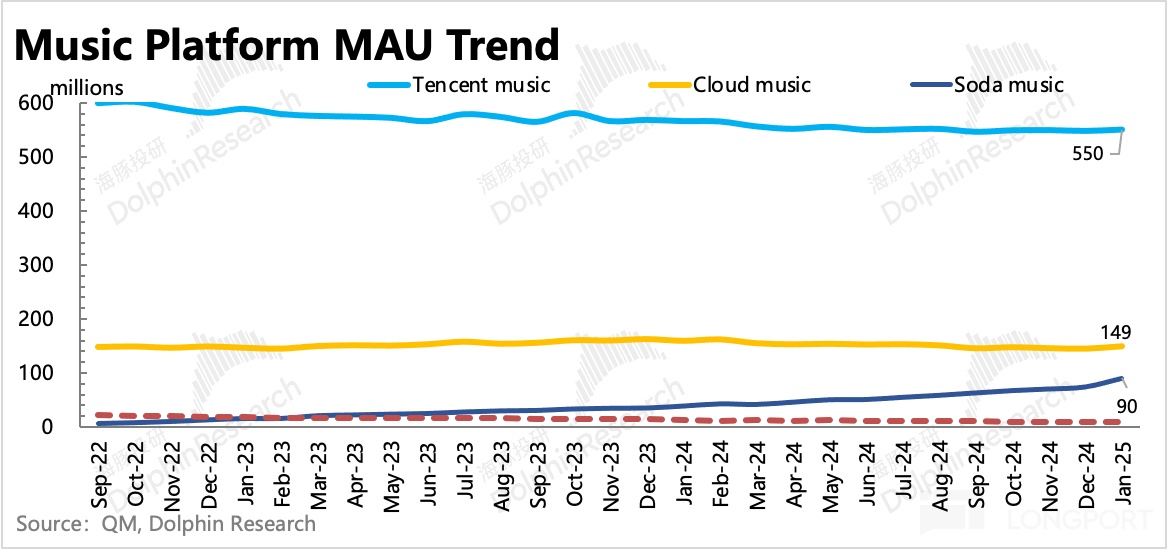

说到竞争,海豚君在今年之前,都偏向于主动轻视,无论是云音乐还是汽水音乐。但当去年下半年,汽水音乐明显重起攻势,大量推广后半年 MAU 翻倍,今年初逼近 1 亿关键用户指标时,海豚君开始关注竞争风险。毕竟,任何 C 端娱乐内容的流量生意,对于拥有大量免费流量的字节来说,完全用的是不同打法。因此只要想做,后来居上并非没有可能。网文如此、短剧亦是如此。

5. 分业务收入情况:

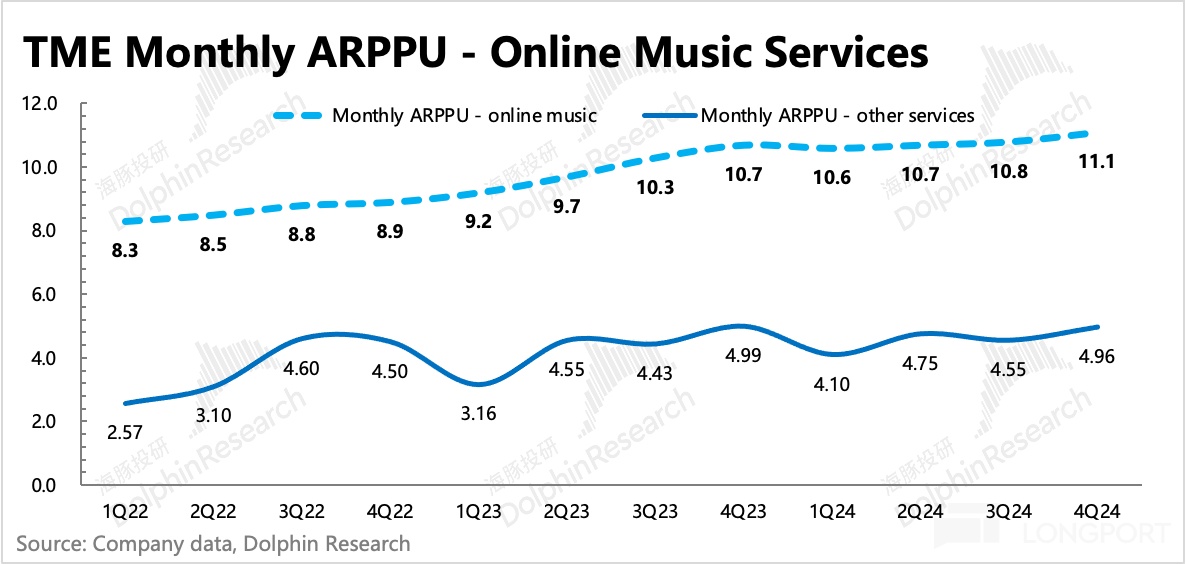

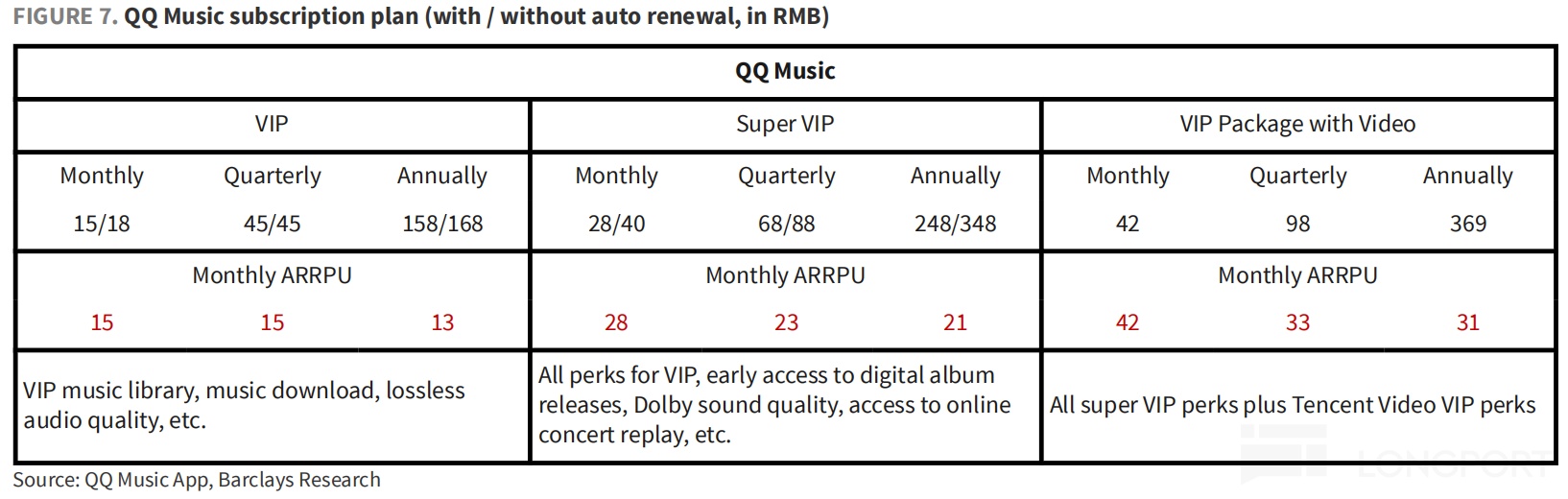

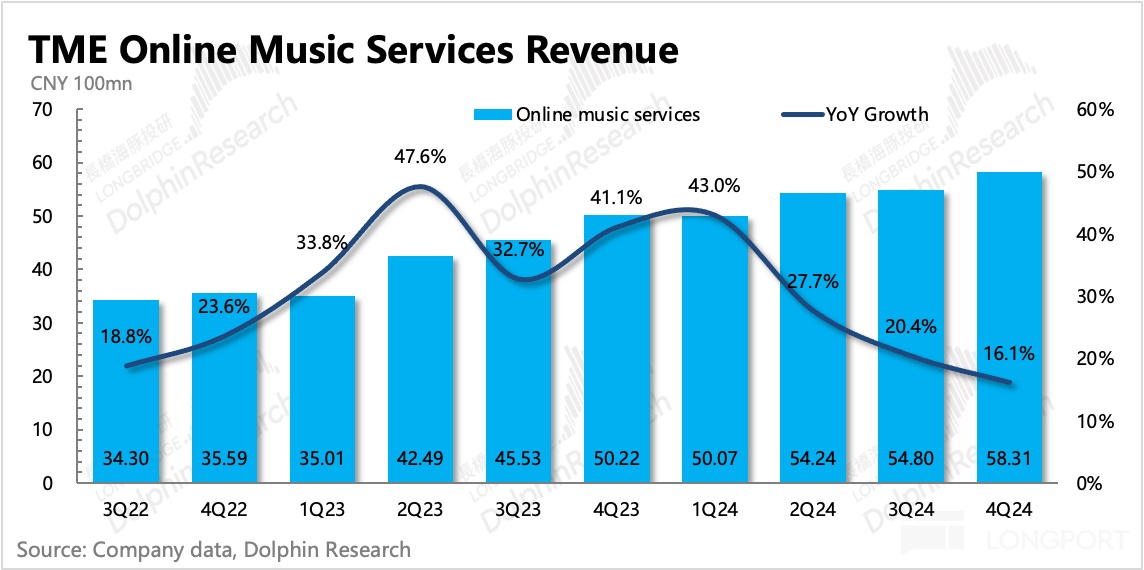

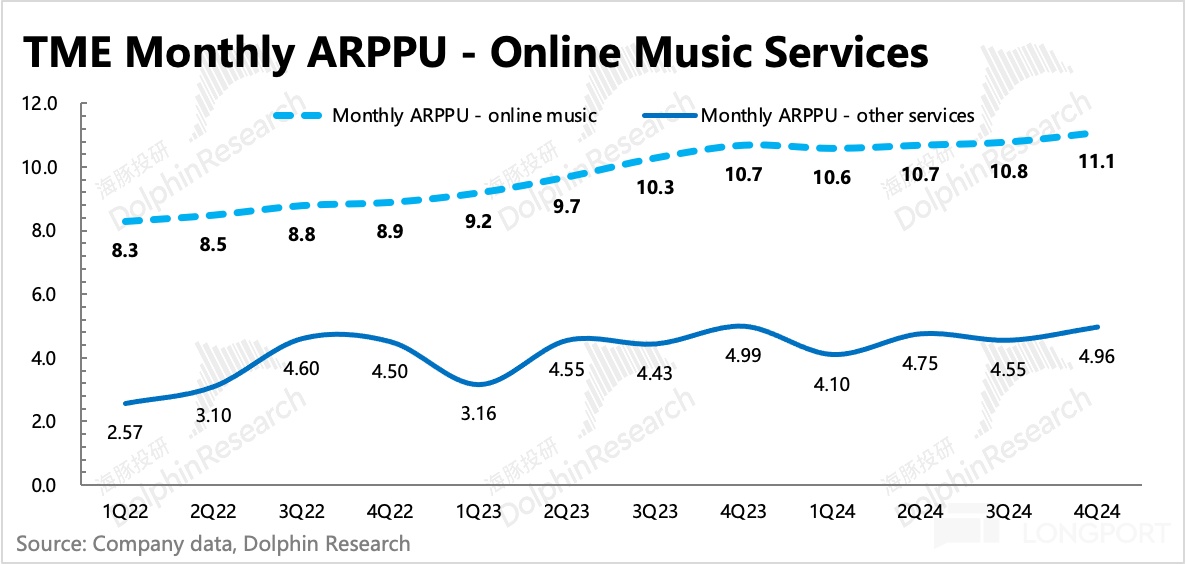

(1)订阅延续涨价逻辑,空间还有多少?:在订阅数增长 13% 下,四季度音乐订阅收入增长 18%,剩余靠的就是内生 ARPPU 的提高,包括减少绿钻折扣、推广 SVIP 和车载会员等高客单价会员套餐的渗透等。

这也是去年以来,管理层主要讲的增长驱动来源。背后的逻辑和含义,上季度海豚君已经有过详细讨论,回溯可看上季度点评《腾讯音乐:涨价逻辑能走多远?》。至少从中期指引,以及同行、跨行对比下,ARPPU 从目前的 11.1 元,乐观下远期提升到 13 元甚至 15 元/月,在竞争相对稳态下还是存在实现潜力的。

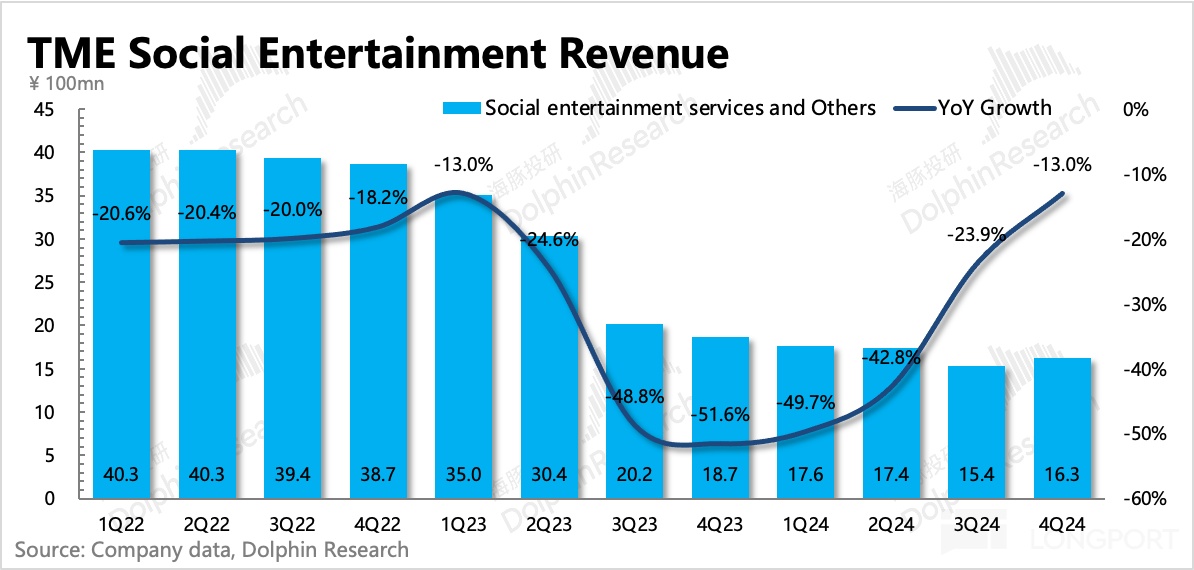

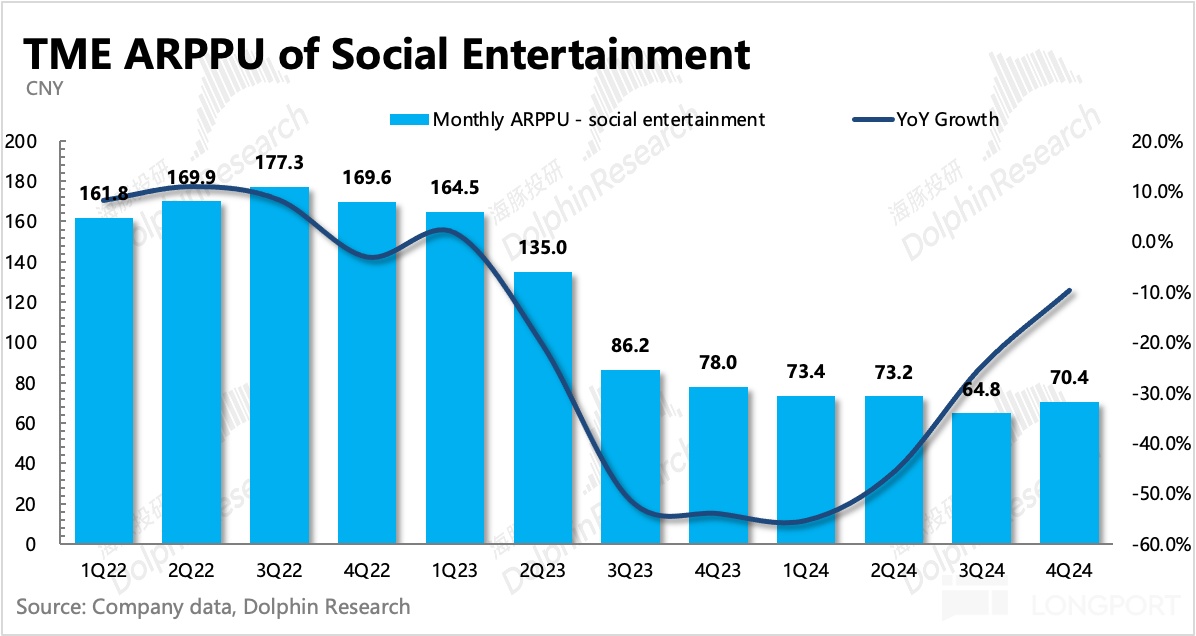

(2)直播 “提纯” 用户,超预期回暖:四季度社交娱乐加速走过消沉期,收入同比下滑幅度收敛至 13%,明显优于市场预期。尽管直播 K 歌付费用户暂未看到止跌迹象,不过通过业务聚焦,倒是进一步筛选出了忠实用户,人均付费回升。

腾讯音乐的核心逻辑基本切换到音乐订阅,但如果社交娱乐能够快速走出对整体业绩的拖累,虽然可能难以贡献多少估值,但至少能够在盈利和现金流上减轻一些集团压力。

6. 妥妥现金奶牛:截至四季度末,腾讯音乐有净现金 250 亿元人民币(现金 + 短期投资 - 长短期有息债务),合 35 亿美金。随着腾讯音乐将部份现金用于稳定增加股东回报,因此原先并不算估值的净现金,在比如当下情绪不错的时候,也可以期待打入估值了。

7. 财报详细数据一览

海豚君观点

整体看,海豚君对腾讯音乐四季度业绩表现,反馈还是偏向正面的。盈利能力,尤其是体现商业模式优势,以及内部提效方面的超预期,会更容易获得一些外资的认可和青睐。如果这次电话会能给出一个偏积极的指引(尤其是音乐订阅数触底回升),那么短期而言,就算汽水音乐的虎视眈眈,腾讯音乐也能继续享受一段 “重估” 的美好时期,比如从当下的 17x Non-GAAP P/E(中性估值区间)往偏积极的 18x-20x 修复。

但就算情绪到位,要在 20x 基础上再拔估值,就还是得看字节脸色。虽然腾讯生态流量与字节旗鼓相当,但两虎相执阶段,原先的利润率必定守不住。尤其是字节善用 “免费/低价” 来进行摧枯拉朽式的入侵,在版权音乐时长持续被独立音乐人、抖音神曲瓜分下,腾讯音乐的版权优势也需要别的投入来补上缺口以及增加用户维系的费用——比如利用技术或泛娱乐生态优势,提供更优秀的产品体验,增加推广买量等。

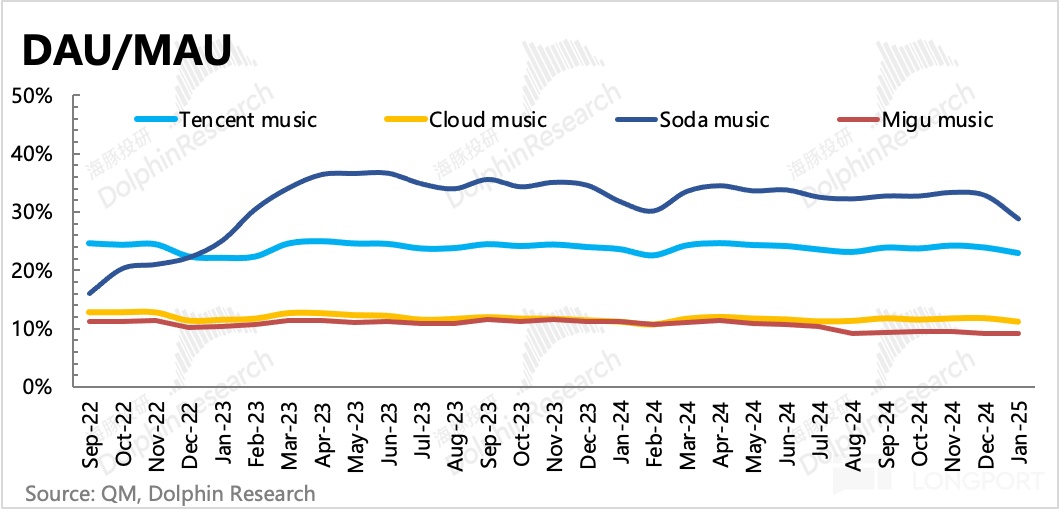

因此今年着重需要关注的问题,就是字节的进攻节奏。通过半年在抖音内的大量推广,大力出奇迹下,汽水音乐 MAU 已经逼近 1 亿(相比上季度点评,三个月增加了快 3000 万),DAU 则直接达到 2600 万,DAU/MAU 30% 上下,显示用户粘性非常高。

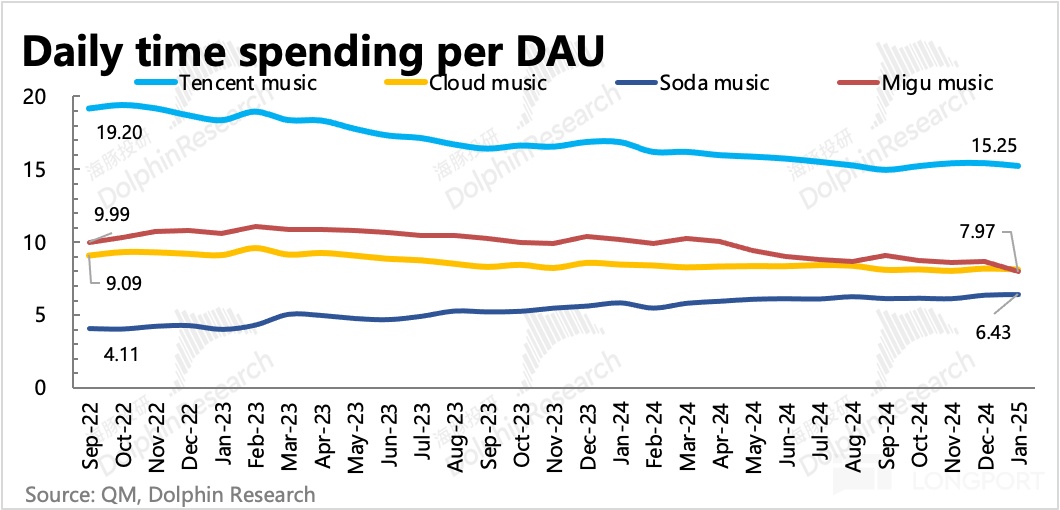

暂可安慰的是,这里面的高粘性和用户扩张,“被动引导” 的成分更高,因为汽水音乐的人均时长每天只有 6 分钟,低于云音乐的 8 分钟和腾讯音乐的 15 分钟,说明用户心智还是有差距的。但不利的是趋势方向,无论是总流量、粘性还是用户时长,汽水音乐都是向上的,不管如何,都不要低估抖音的魔力和字节做流量生意的容易度。

以下是详细分析

一、生态流量季度性下滑,需要慢慢开始关注竞争了

四季度腾讯音乐在线音乐月活环比减少 2000 万用户。直播等社交娱乐继续被动 “提纯”,淡季继续下滑 800 万。

对于同行竞争,在今年之前海豚君都偏向于主动轻视,无论是云音乐还是汽水音乐。但当去年下半年,汽水音乐明显重起攻势,大量推广后半年 MAU 翻倍,今年初逼近 1 亿关键用户指标时,海豚君开始关注竞争风险。

通过半年在抖音内的大量推广,大力出奇迹下,汽水音乐 MAU 已经逼近 1 亿(相比上季度点评,三个月增加了快 3000 万),DAU 则直接达到 2600 万,DAU/MAU 30% 上下,显示用户粘性非常高。

暂可安慰的是,这里面的高粘性和用户扩张,“被动引导” 的成分更高,因为汽水音乐的人均时长每天只有 6 分钟,低于云音乐的 8 分钟和腾讯音乐的 15 分钟,说明用户心智还是有差距的。

二、订阅延续涨价逻辑

在订阅数增长 13% 下,四季度音乐订阅收入增长 18%,剩余靠的就是内生 ARPPU 的提高,包括减少绿钻折扣、推广 SVIP(9 月底渗透率约 8%)和车载会员(与百度、比亚迪、小鹏深度合作)等高客单价会员套餐的渗透等。

这也是去年以来,管理层主要讲的增长驱动来源。背后的逻辑和含义,上季度海豚君已经有过详细讨论,回溯可看上季度点评《腾讯音乐:涨价逻辑能走多远?》。至少从中期指引,以及同行、跨行对比下,ARPPU 从目前的 11.1 元,乐观下远期提升到 13 元甚至

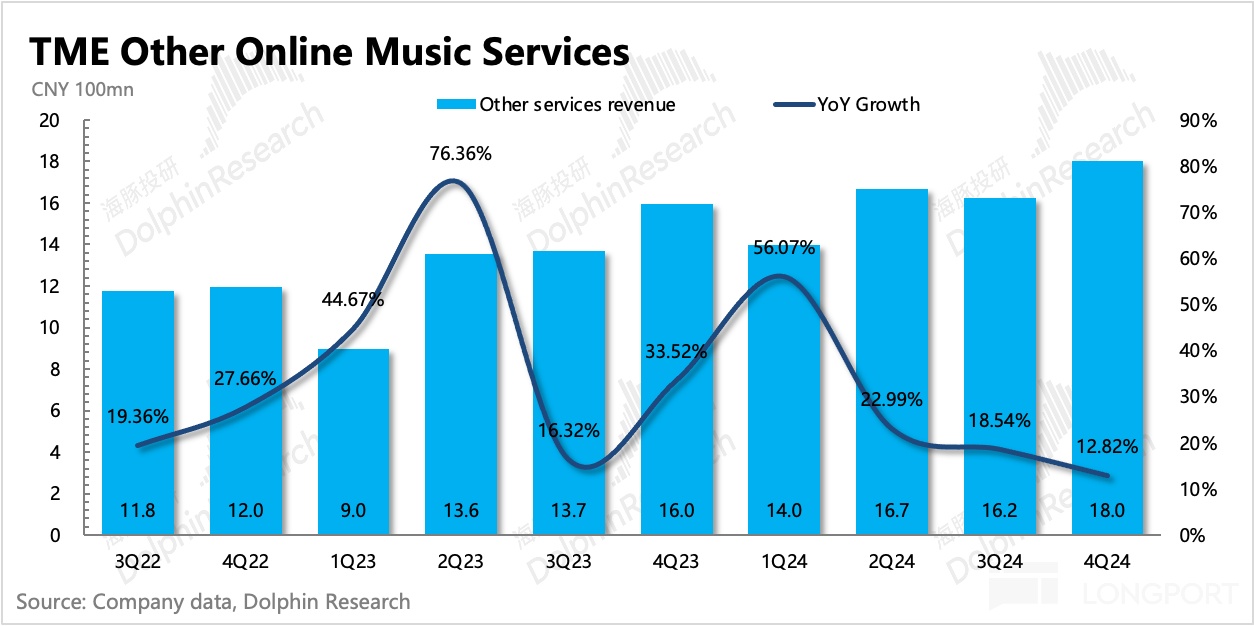

其他在线音乐收入中则还是主要靠广告业务驱动,尤其是增加了看广告免费听歌的模式。

最终在线音乐收入同比增长 16%,环比自然放缓(去年基数高)。订阅收入的增长持续性是这两年资金对腾讯音乐认可的主流故事,因此当用户增长看到平台期后,估值承压了一段时期。建议关注电话会,如果这次电话会能给出一个偏积极的指引(尤其是音乐订阅数触底回升),那么短期而言,就算汽水音乐的虎视眈眈,腾讯音乐也能继续享受一段 “重估” 的美好时期。

进一步细分看,其中:

1)订阅收入同比增长 17.6%,环比放缓。其中,付费用户数(+13%yoy)和人均付费金额(+3.7%yoy)的增幅均略有放缓。截至四季度末,音乐订阅付费渗透率达到 21.8%,相比三季度提升了 1pct。公司中长期目标是看齐长视频水平,也就是 25%~30%。

2)包含数字版权售卖、广告等收入的其他在线音乐服务,三季度收入增速继续放缓至 13%,也是主要存在去年高基数的影响。目前而言,腾讯音乐仍以品牌广告、演唱会、线下活动赞助为主,可免费听音乐的激励广告目前贡献的收入应该不多。

三、直播被动 “提纯”,回暖超预期

四季度社交娱乐加速走过消沉期,收入同比下滑幅度收敛至 13%,明显优于市场预期。尽管直播 K 歌付费用户暂未看到止跌迹象,不过通过业务聚焦,倒是进一步筛选出了忠实用户,人均付费回升。

腾讯音乐的核心逻辑基本切换到音乐订阅,但如果社交娱乐能够快速走出对整体业绩的拖累,虽然可能难以贡献多少估值,但至少能够在盈利和现金流上减轻一些集团压力。

四、现金奶牛的控费潜力还未结束!

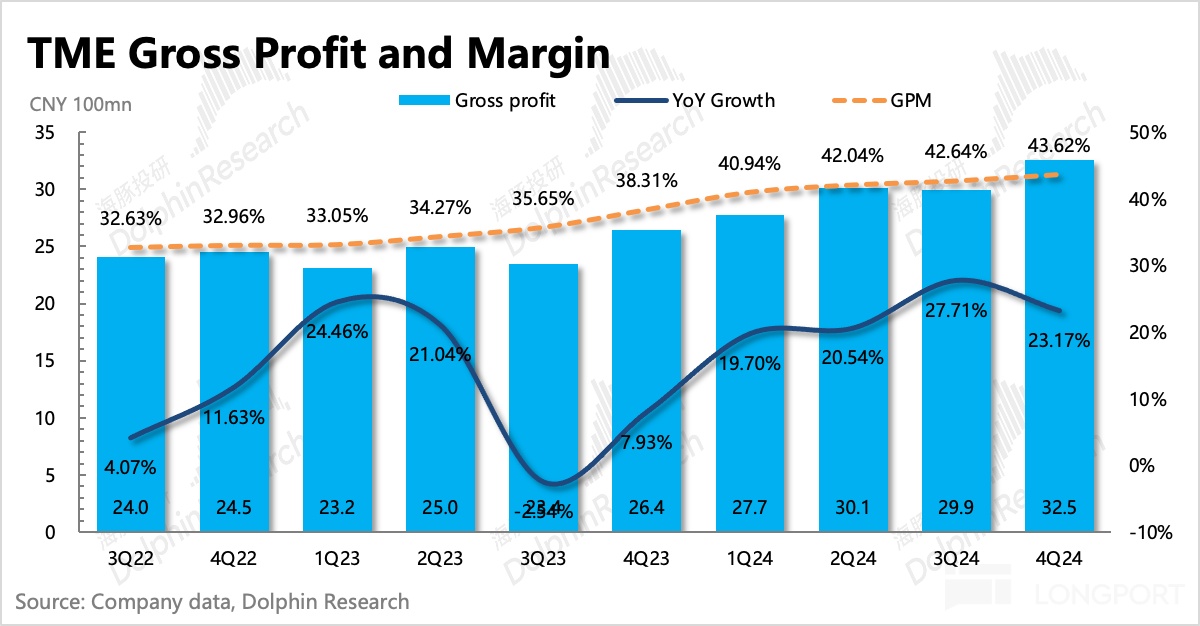

四季度成本同比下滑 1%,除了有直播业务减少造成的,相应的打赏分成下降的原因外,通过海豚君拆分估算,在订阅收入维持 17% 以上增长的同时,版权成本还是没有增加,甚至小幅下滑(估算值),但和上季度一样,相比去年,线下音乐活动也带来了一些增量成本。

最终毛利率环比继续提升了 1pct 达到 43.6%,虽然提升速度放缓,但内在趋势基本在海豚君预期中(我们一直强调产业链议价优势对毛利率的潜在拉动力)。

但令海豚君比较惊讶的是,腾讯音乐的经营费用还能进一步压缩(Q4 三费均加快同比下滑),由此可见内部高效运作的经营管理能力。只要外部竞争保持相对稳态,这个造币能力无忧。

最终计算得核心主业的经营利润达到 20.79 亿,利润率 27.9%,超出市场预期。注意,这里为了剔除非主业项目的变动影响,海豚君一般主要看核心主业的经营利润,也就是=(主业毛利润 - 三项经营费用),与公司披露的经营利润相比,少计入了其他损益、利息收入等项。

Non-IFRS 净利润(原始净利润中剔除收购产生的无形资产摊销、股权激励以及非经营性的投资收益影响)为 23.99 亿,同比增长 43%,似乎超预期更多,主要源于汇率变动——四季度财务成本表现为正收益。这里也是公司自己的资金管理导致的波动,因此要看主营业务表现,从可比角度,海豚君建议看上述 “主业经营利润” 即可。

利润持续扩大,也使得造币机飞速转动。四季度经营活动净现金流入 25 亿,当期投资也是净流入,使得年末公司账上净现金扩大到 250 亿人民币。合 35 亿美金。随着腾讯音乐将部份现金用于稳定增加股东回报,因此原先并不算估值的净现金,在比如当下情绪不错的时候,也可以期待打入估值了。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33