段永平最新出手,国内成份股含有台积电的基金有哪些?

继卖英伟达put之后,段永平又卖台积电的put,这回真的很看好AI硬件股了。

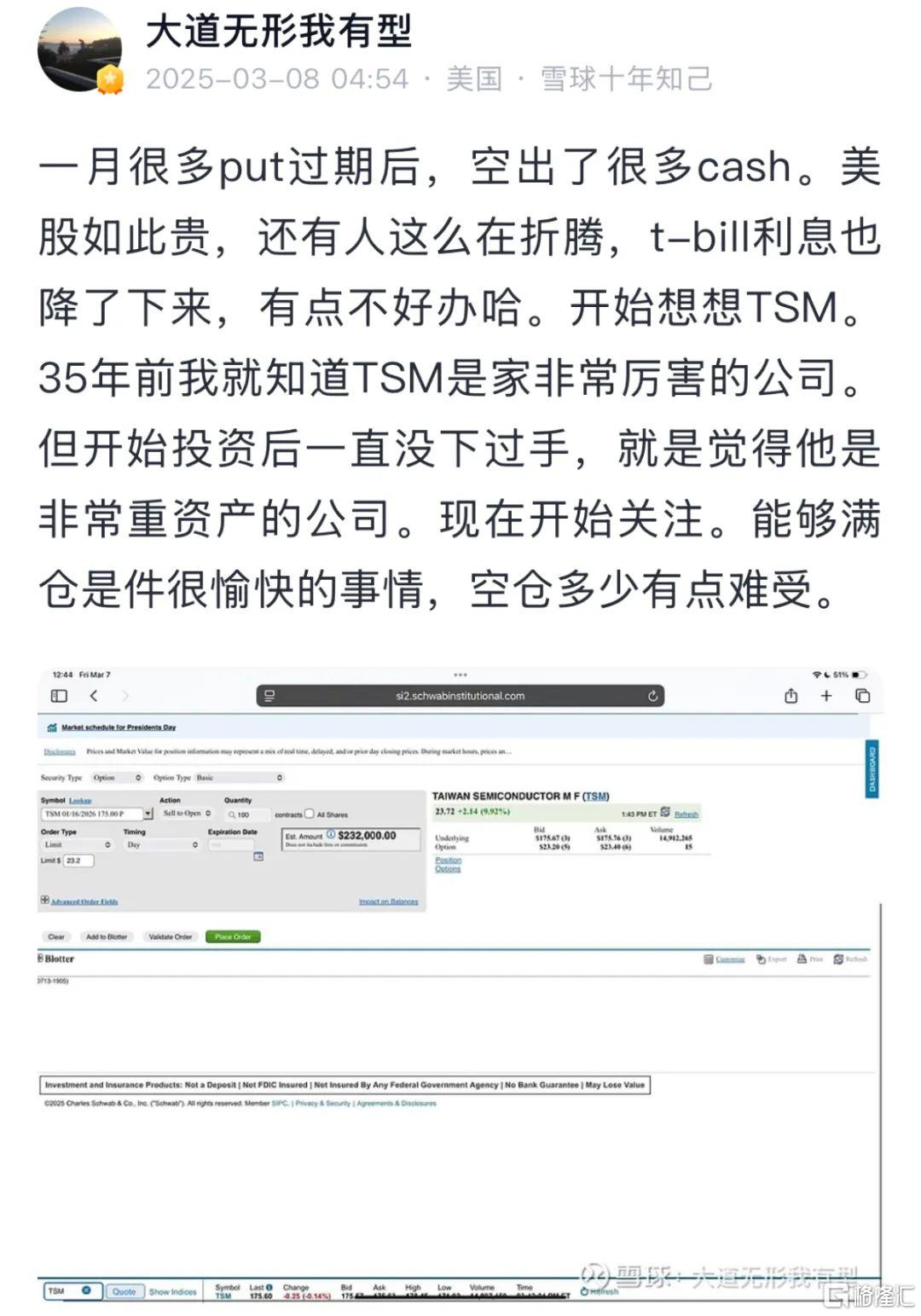

段永平最新社交媒体上表示:“一月很多put过期后,空出了很多cash。美股如此贵,还有人这么在折腾,t-bill利息也降了下来,有点不好办哈。开始想想TSM。35年前我就知道TSM是家非常厉害的公司。但开始投资后一直没下过手,就是觉得他是非常重资产的公司。现在开始关注。能够满仓是件很愉快的事情,空仓多少有点难受。”

其实段永平35 年前即意识到台积电的技术实力,但因 “重资产模式”(建厂成本高、资本开支占比大)长期未投资。近期他开始卖出台积电的 Put 期权(2026 年 1 月到期,执行价 175 美元,权利金 23.2 美元),认为当前估值(市盈率约 20 倍)具备吸引力,年化回报可达 23%。

对于英伟达,段永平认为这是一家 “很不错的公司”,认可其在 AI 领域的核心地位,尤其是 Blackwell 芯片的市场需求和黄仁勋对下一代 AI 算力增长的预判。他表示 “AI 值得关注”,但坦言自己 “没完全看懂 NVDA 的商业模式”,存在一定认知局限。

段永平选择卖出英伟达的Put期权(执行价未明确披露),通过收取权利金锁定收益。该策略表明他对英伟达股价短期波动持中性或温和看涨态度,同时为可能的下跌保留买入机会。他强调 “卖 Put 是跌了愿意接盘”,本质是在控制风险的前提下布局AI赛道。

目前国内含台积电权重股占比较高的主动权益基金分别是建信新兴市场混合、鹏华港美互联股票、易方达亚洲精选股票、摩根全球新兴市场混合、富国全球科技互联网股票、浦银安盛全球智能科技和长城全球新能源车股票发起式,台积电的权重分别是9.88%、9.75%、9.74%、9.50%、8.64%、8.50%和8.49%。

在ETF方面,成份股含有台积电的产品并不多,主要是景顺长城基金全球芯片LOF和南方基金亚太精选ETF。

值得一提的是,全球芯片LOF不是普通的跟踪某一指数的ETF,而是一只投资不同ETF的基金,比例不低于基金资产的80%;其中投资境外资产的比例不低于基金资产的20%;投资境内资产的比例不低于基金资产的20%。

简单来理解,全球芯片LOF通过配置全球半导体芯片产业链的公募基金份额,业绩比较基准为费城半导体指数×75% + 中证芯片产业指数×15% + 活期利率×10%。

全球芯片LOF的前十大持仓分别是,Invesco Dynamic Semiconductors、iShares Semiconductor ETF、VanEck Semiconductor ETF和Invesco PHLX Semiconductor ETF,合计权重达到93.89%。

而南方基金亚太精选ETF是一只互挂ETF,配置一只跟踪富时亚太低碳精选指数的ETF。

公开资料显示,富时亚太低碳精选指数的第一大重仓股为台积电(占比约 7%),同时配置北方华创、ASML 等半导体设备企业。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33