剑指控制权,至纯科技“二进宫”威顿晶磷,5万多股东齐嗨

今年来,至纯科技(603690.SH)拟收购威顿晶磷控股权的举动,将市场目光引向这家半导体设备商的资本运作轨迹。

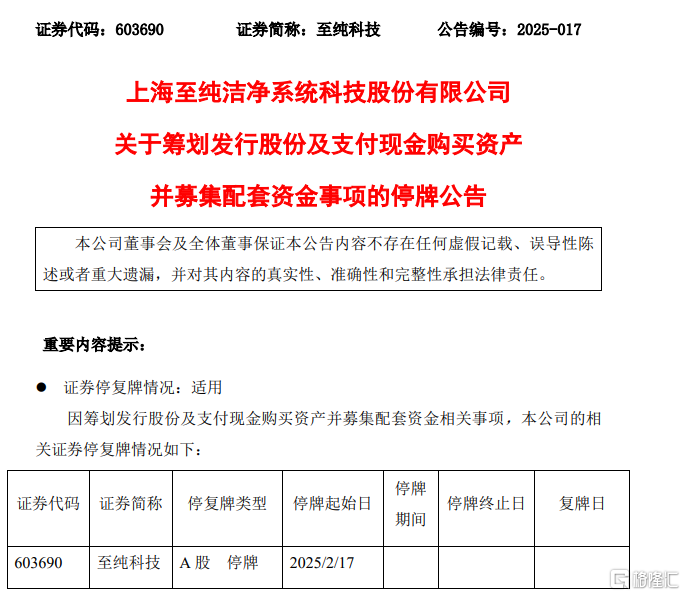

2月27日晚间,至纯科技披露发行股份及支付现金购买资产并募集配套资金暨关联交易预案,公司股票于2月28日开市起复牌。

“二进宫”威顿晶磷

据公告,公司拟通过发行股份及支付现金的方式购买北京威顿国际贸易有限公司等24名交易对方持有的威顿晶磷83.78%股份,并向不超过35名符合条件的特定对象发行股份募集配套资金。交易完成后,威顿晶磷将成为公司控股子公司。

至纯科技与威顿晶磷的资本纽带最早可追溯至2020年。当年,至纯科技参与了威顿晶磷的A轮融资,投资金额为6426万元。2022年,至纯科技继续追加投资2499万元,期末投资余额达到1.15亿元。

2023年,威顿晶磷完成亿元Pre-IPO轮融资并进入IPO辅导阶段,然而就在这一关键时刻,至纯科技却选择将其持有的威顿晶磷12.1%股权转让,套现2.1亿元。

这一举动当时被市场解读为至纯科技为了补充现金流而做出的战略调整。

然而,时隔一年多,至纯科技又打算买回来了,并剑指控制权。

2025年2月14日晚间,至纯科技发布公告称,正在筹划通过发行股份及支付现金相结合的方式购买威顿晶磷控股权并募集配套资金。这一“回旋镖”式的资本操作不禁让人疑惑:至纯科技为何要在IPO前套现,如今又选择重新收购?

对于这一问题,至纯科技方面表示,此前的股权转让是为了提高运营效率,集中资源发展具有竞争优势的领域,符合公司发展战略和长远利益。

而此次重新收购,则是基于与威顿晶磷业务的协同性考虑。威顿晶磷作为专业的电子材料集成供应商,其产品与至纯科技的主营业务存在一定的相关性,双方在业务上具有较强的互补性。

2024年业绩预告堪称“惨烈”

尽管至纯科技在资本市场上动作频频,但其财务状况却面临一定压力。

自 2017 年上市以来,公司经营性现金流净额连续七年为负,合计“失血”超 23 亿元。2021 年至 2023 年,公司应收账款期末账面余额分别为 14.08 亿元、24.17 亿元、28.17 亿元,应收账款周转天数逐年增加,2023 年账龄 1 年以上的应收账款占比上升至 37.62%。

值得注意是,2024年业绩预告堪称“惨烈”。归母净利润预计同比下滑64.22%-76.14%,扣非净利润腰斩。这一颓势与公司2023年3.77亿元净利润形成鲜明对比,而彼时1.4亿元投资收益主要来自转让威顿晶磷股权。

此外,至纯科技的预付款项也呈现增长趋势,2020 年至 2023 年,预付款项余额分别为 1.99 亿元、4.83 亿元、6.29 亿元、6.42 亿元,其中账龄 1 年以上的预付款占比在 2023 年达到 41.13%,远高于行业均值。公司在固定资产和其他长期资产投入上的投资消耗了大量现金,投资活动产生的现金流净额连续七年为负,累计净流出 35.15 亿元。

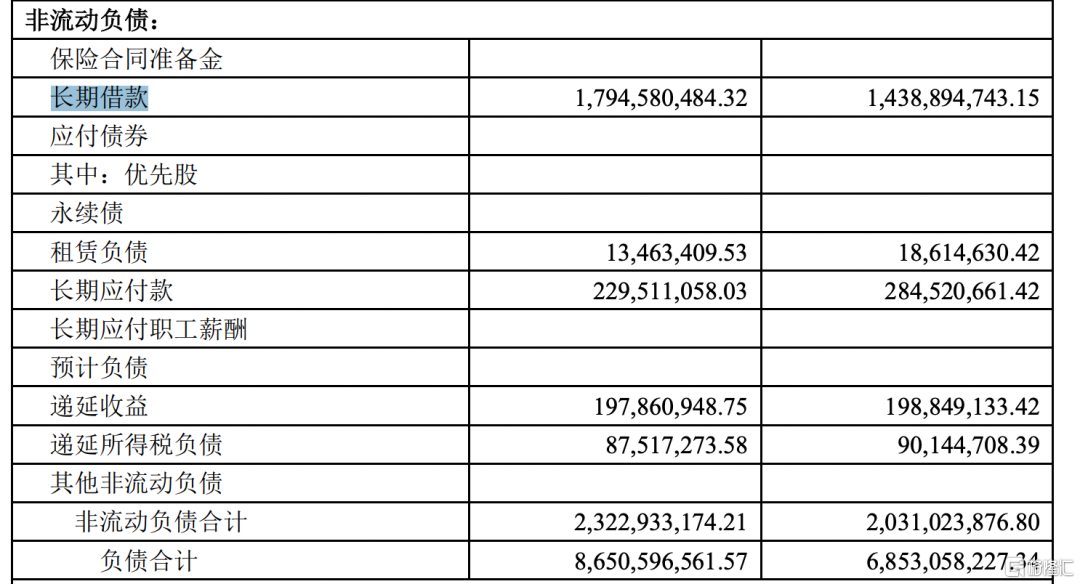

截至 2024 年前三季度,至纯科技短期借款达到 30.08 亿元,长期借款为 17.95 亿元,而货币资金余额仅为 7.44 亿元,资产负债率为 62.73%,为近六年三季报中的新高。2024 年,公司预计实现净利润在 9000 万元至 1.35 亿元之间,同比减少 64.22% 至 76.14%,扣非后净利润为 5000 万元至 7500 万元,同比下降 26.51% 至 51.01%。

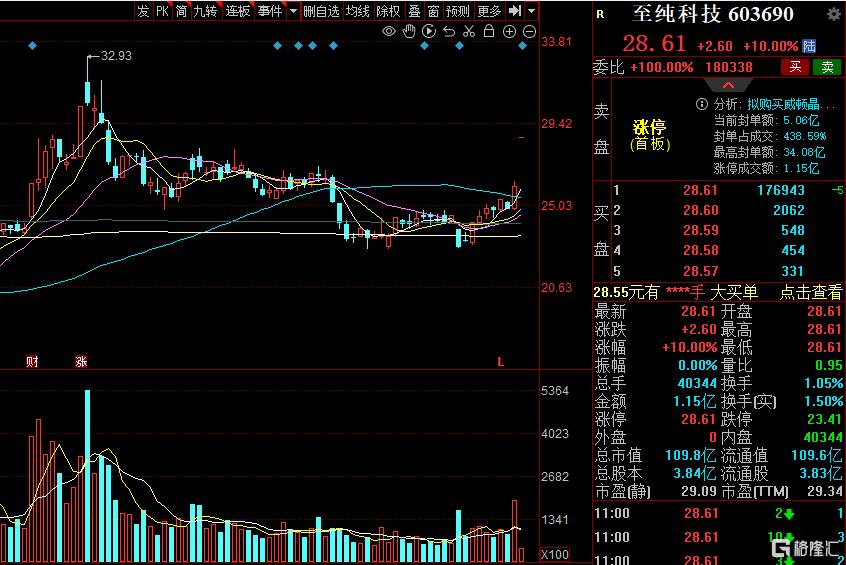

今日从市场表现来看,至纯科技的股价在复牌后毫无犹豫的一字板。截至2024年三季度末,至纯科技的普通股股东总数为57273户。

对于这些股东而言,至纯科技的此次收购无疑是一次重要的战略举措。如果能够成功整合威顿晶磷的业务,至纯科技有望在泛半导体领域实现更大的突破,为股东带来更为丰厚的回报。

然而,如果整合不力或财务压力过大,也可能对公司的股价和股东利益造成不利影响。在至纯科技股吧里,股民对于复牌后的走势也是各执一词。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47