债市早报:资金面偏紧;债市整体走弱

金融界、东方金诚联合推出《债市早报》栏目,为您提供最全最及时债市信息。

【内容摘要】2月27日,临近月末,资金面偏紧;债市整体走弱;转债市场主要指数集体收跌,转债个券多数下跌;海外方面,各期限美债收益率普遍上行,主要欧洲经济体10年期国债收益率走势分化。

一、债市要闻

(一)国内要闻

【两部门明确银行业保险业未来5年绿色金融发展目标】 2月27日,金融监管总局发布消息,围绕做好金融“五篇大文章”,按照《关于银行业保险业做好金融“五篇大文章”的指导意见》,引导银行业保险业发展绿色金融,支持绿色低碳发展,金融监管总局、央行近日联合发布《银行业保险业绿色金融高质量发展实施方案》。《实施方案》共四部分24条措施。一是总体要求,提出了绿色金融发展的指导思想和基本原则。二是主要目标,提出了未来5年绿色金融发展目标。三是重点工作任务,包括加强重点领域的金融支持,完善绿色金融服务体系,推进资产组合和自身运营低碳转型,增强金融风险防控能力,深化绿色金融机制建设。四是加强组织保障,加强责任落实、监督评价、协同合作。

【央行副行长陆磊:积极推动通过发行特别国债等方式筹集资金,支持国有大型银行补充核心一级资本】2月26日,中国人民银行党委委员、副行长陆磊于《学习时报》上刊文,其中提到,金融机构改革化险稳步推进。积极推动通过发行特别国债等方式筹集资金,支持国有大型银行补充核心一级资本,增强银行风险抵御能力和服务实体经济的动力。推进政策性、开发性银行业务分类分账改革,推动其强化职能定位,厘清业务边界,聚焦服务国家战略。按照市场化法治化原则,持续推进中小银行改革化险,“一省一策”推进农村信用社改革,稳步推动村镇银行改革重组和风险化解。在部分省份积极探索开展硬约束早期纠正试点,对增量高风险银行提出“限期整改”的硬约束要求。从实践来看,一些改革重组后的金融机构实现了稳健经营,服务实体经济的质效显著提升。

【国家能源局明确二十一项年度重点任务,今年非化石能源消费占比目标提至两成左右】2月27日,国家能源局发布《2025年能源工作指导意见》,提出了2025年能源工作在供应保障、绿色低碳转型、发展质量效益三方面的主要目标,同时部署了二十一项年度重点任务。具体来看,《意见》明确,今年全国能源生产总量要实现稳步提升。其中,煤炭稳产增产,原油产量保持2亿吨以上,天然气产量保持较快增长,油气储备规模持续增加。全国发电总装机达到36亿千瓦以上,新增新能源发电装机规模2亿千瓦以上,发电量达到10.6万亿千瓦时左右,跨省跨区输电能力持续提升。

(二)国际要闻

【美联储高官警告美国通胀风险与经济增长担忧并存,鹰派认为当前利率接近中性】2月27日,多位美联储官员发表讲话。明年票委、费城联储主席哈克对经济前景仍然保持乐观,他认为不能仅凭一份报告就仓促采取行动,当前的政策利率仍具有足够的限制性,能够持续对通胀施加下行压力。明年票委、克利夫兰联储主席哈马克则偏鹰,她认为美联储当前的利率政策可能接近中性水平,美联储可能会在"相当长一段时间内"维持当前利率水平,适合耐心等待。今年票委、美国堪萨斯联储主席施密德表达了对通胀上行的担忧,他警告称通胀比他期望的更为顽固且“粘性较强”,美国可能同时面临通胀风险和经济增长担忧的双重挑战,这可能迫使美联储可能不得不在两者之间寻求平衡。

【美国1月耐用品订单环比增3.1%,创2024年7月以来最大增幅】2月27日,美国商务部公布的数据显示,美国1月耐用品订单环比增长3.1%,远高于经济学家预测的2%,为2024年7月以来的最大增幅。1月的增长主要来源于交通设备订单的显著回升。特别是民用飞机及零部件订单,1月环比几乎翻倍,与12月的急剧下降形成鲜明对比。分析认为,波音公司飞机订单的强劲增长是推动这一增幅的核心动力,该订单在1月激增了93.9%。如果剔除交通设备的影响,1月的耐用品订单环比持平,而去年12月则微增0.1%。这一增长低于预期的0.3%。值得注意的是,衡量制造业实力的关键指标美国1月核心资本货物订单——扣除飞机的非国防资本耐用品订单环比增长0.8%,高于预期的0.3%和前值的0.2%,为连续第三个月上涨,且三个月移动年化增速达5.1%。

(三)大宗商品

【国际原油期货价格转涨,国际天然气价格继续下跌】 2月27日,WTI 4月原油期货收涨2.52%至70.35美元/桶,布伦特4月原油期货收涨2.08%至74.04美元/桶;NYMEX天然气价格收跌0.53%至3.9393.960美元/盎司。

二、资金面

(一)公开市场操作

2月27日,央行公告称,为保持银行体系流动性充裕,当日以固定利率、数量招标方式开展了2150亿元7天期逆回购操作,操作利率为1.50%。Wind数据显示,当日有1250亿元逆回购到期,因此单日净投放资金900亿元。

(二)资金利率

2月27日,尽管央行公开市场净投放,但临近月末,资金面仍偏紧。当日DR001下行0.32bp至1.889%,DR007上行8.96bp至2.328%。

数据来源:Wind,东方金诚

三、债市动态

(一)利率债

1.现券收益率走势

2月27日,资金面持续偏紧、基金赎回压力逐渐抬升,加之午后股市反弹,债市整体走弱。截至北京时间20:00,10年期国债活跃券240011收益率上行3.75bp至1.7550%,10年期国开债活跃券240215收益率上行4.35bp至1.7925%。

数据来源:Wind,东方金诚

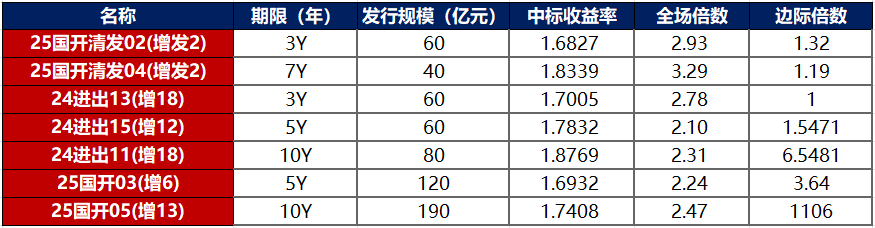

债券招标情况

数据来源:Wind,东方金诚

(二)信用债

1. 二级市场成交异动

2月27日,4只产业债成交价格偏离幅度超10%,为“H8龙控05”跌超39%,“H1龙控01”跌超27%,“H9龙控01”涨超100%,“H1碧地01”涨超212%。

2. 信用债事件

荣盛发展:公司公告,“20荣盛地产MTN001”合约3.75亿元本息未按期足额兑付。

杉杉集团:公司公告,公司重整申请获裁定受理并进入重整程序,存续公司债均停止计息并提前到期。

紫光芯盛:公司公告,公司未能按期支付TSINGH 6.5 01/31/28重组计划下付款,构成付款违约。该债券由紫光集团无条件且不可撤销地担保。

旭辉集团:公司公告,“H22旭辉1”持有人会议审议通过延长宽限期等议案,将于3月5日兑付0.9%本金及应付利息。

山东招金集团:公司公告,鉴于近期市场波动较大,取消发行“25鲁招金MTN001(科创票据)”。

冠君产业信托:穆迪下调冠君产业信托发行人评级至“Baa3”,展望维持“负面”。

简州空港产融:中诚信亚太基于商业原因,撤销简州空港产融“BBBg-”的长期信用评级。

新鸿基地产:公司公告,中期股东应占溢利75.23亿港元,同比减少17.74%。

黔南州投资:公司公告,公司于近日查询获悉,公司法定代表人被限制高消费,控股股东剑江控股被列入被执行人名单。两起案件均涉与长安信托借款纠纷。

中国恒大:公司公告,附属天基控股获香港高等法院委任清盘人。

父城文投:公司公告,荣泽水利融资纠纷和解协议预计三月底可办结完成,公司账户将同步解冻,届时可偿付逾期商票共计2200万元。

银城国际控股:公司公告,1月总合约销售额约为1.34亿元,同比减少37.88%。

(三)可转债

1. 权益及转债指数

【权益市场三大股指涨跌不一】 2月27日,A股先抑后扬,机器人午后触底反弹,上证指数收涨0.23%,深证成指、创业板指分别收跌0.26%、0.52%,全天成交额2.04万亿元。当日,申万一级行业大多上涨,上涨行业中,商贸零售、食品饮料、美容护理涨超2%;下跌行业中,通信跌逾2%,计算机、国防军工跌逾1%。

【转债市场主要指数集体收跌】 2月27日,转债市场有所下行,当日中证转债、上证转债、深证转债分别收跌0.27%、0.08%、0.55%。当日,转债市场成交额846.11亿元,较前一交易日缩量119.15亿元。转债市场个券多数下跌,500支转债中,126支上涨,364支下跌,10支持平。当日上涨个券中,科达转债涨超14%,奥飞转债涨超8%;下跌个券中,远信转债跌逾14%,拓普转债跌逾7%,恒辉转债跌逾6%。

2. 转债跟踪

2月27日,力合转债公告将转股价格由36.08元/股下修至29元/股;建龙债公告不下修转股价格,且在未来3个月内(2025年2月27日至2025年5月26日),若再次触发下修条款,亦不选择下修。

2月27日,北方转债、银信转债、科数转债、华锋转债、利扬转债公告即将满足提前赎回条件。

(四)海外债市

1. 美债市场

2月27日,各期限美债收益率普遍上行。其中,2年期美债收益率上行2bp至4.07%,10年期美债收益率上行4bp至4.29%。

数据来源:iFinD,东方金诚

2月27日,2/10年期美债收益率利差扩大2bp至202bp;5/30年期美债收益率利差扩大2bp至47bp。

2月27日,美国10年期通胀保值国债(TIPS)损益平衡通胀率上行1bp至2.37%。

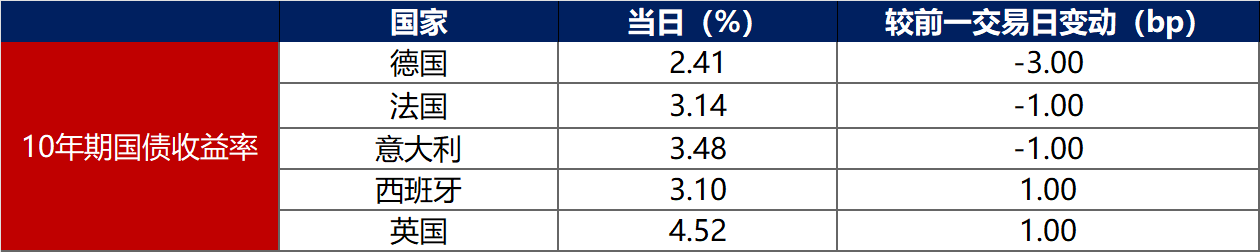

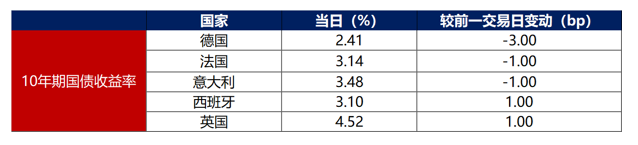

2. 欧债市场

2月27日,主要欧洲经济体10年期国债收益率走势分化。其中,德国10年期国债收益率下行3bp至2.41%,法国、意大利10年期国债收益率均下行1bp,西班牙、英国10年期国债收益率均上行1bp。

数据来源:英为财经,东方金诚

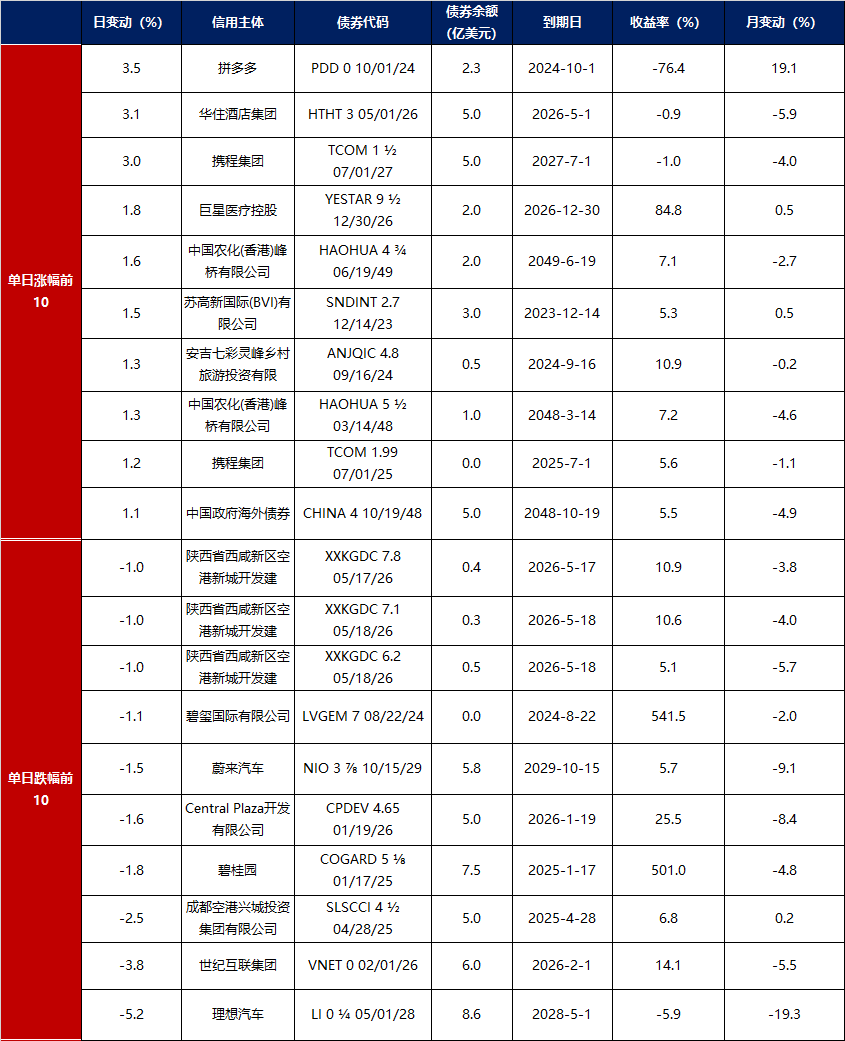

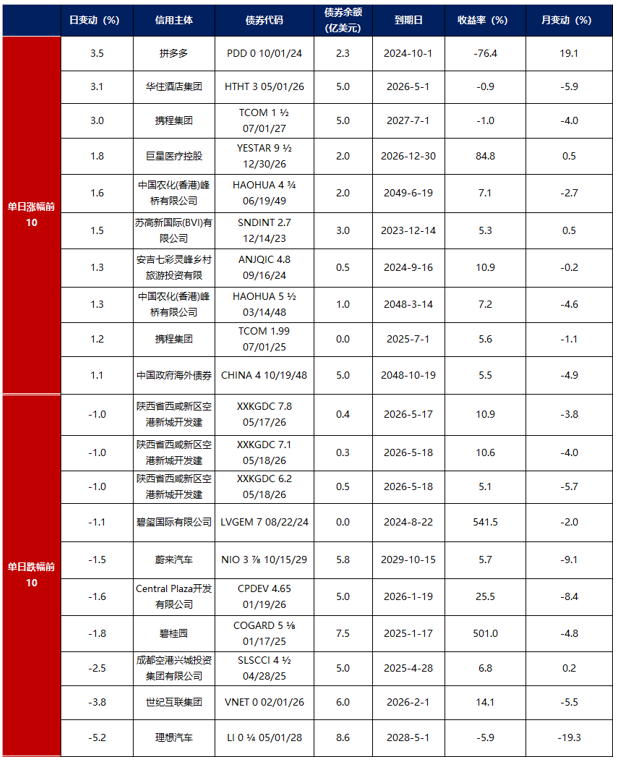

中资美元债每日价格变动(截至2月27日收盘)

数据来源:Bloomberg,东方金诚整理

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56