“AI+万物”,你准备好了吗?

近年来,AI成为市场上备受关注的主题。而春节前DeepSeek在全球范围内引发了轰动,让这一讨论更加火爆。DeepSeek APP 上线20天日活超2000万,并登上了苹果AppStore全球下载榜榜首和谷歌Play商店美国区下载排行榜。国产大模型的出圈,让世界看到AI领域竞赛中,中国的技术实力也有资格获得入场券。

一、DeepSeek为何能搅动全球大模型市场?

为什么DeepSeek一出,对全球市场就造成了如此大的影响力?主要在于,DeepSeek具有性能、价格及开源的三大优势。

具有比肩国际顶尖模型的强大性能:DeepSeek R1在数学、代码、自然语言推理等任务上的性能可比肩OpenAI o1模型正式版。在两项不同的数学任务测试中,DeepSeek R1均获得了高于OpenAI o1的得分,展现出了较强的性能。

具有颠覆市场格局的低廉成本:DeepSeek V3整个训练过程仅用了不到280万个GPU小时,不足竞品Llama 3 405B的1/10;DeepSeek V3训练成本仅为约557.6万美元,远低于竞品GPT-4等模型的数亿美元。DeepSeek API服务定价也远低于OpenAI,每百万输出tokens 16元(约2.2美元),约为竞品GPT -o1的1/30。

践行开源理念:所谓开源理念,是指在人工智能领域,将软件代码、模型架构、训练数据、算法等资源以开放的方式提供给公众,允许他人自由使用、修改和分发。DeepSeek V3和DeepSeek R1均开源,有利于促进知识共享、技术创新和社区协作,推动人工智能技术的快速发展和广泛应用。

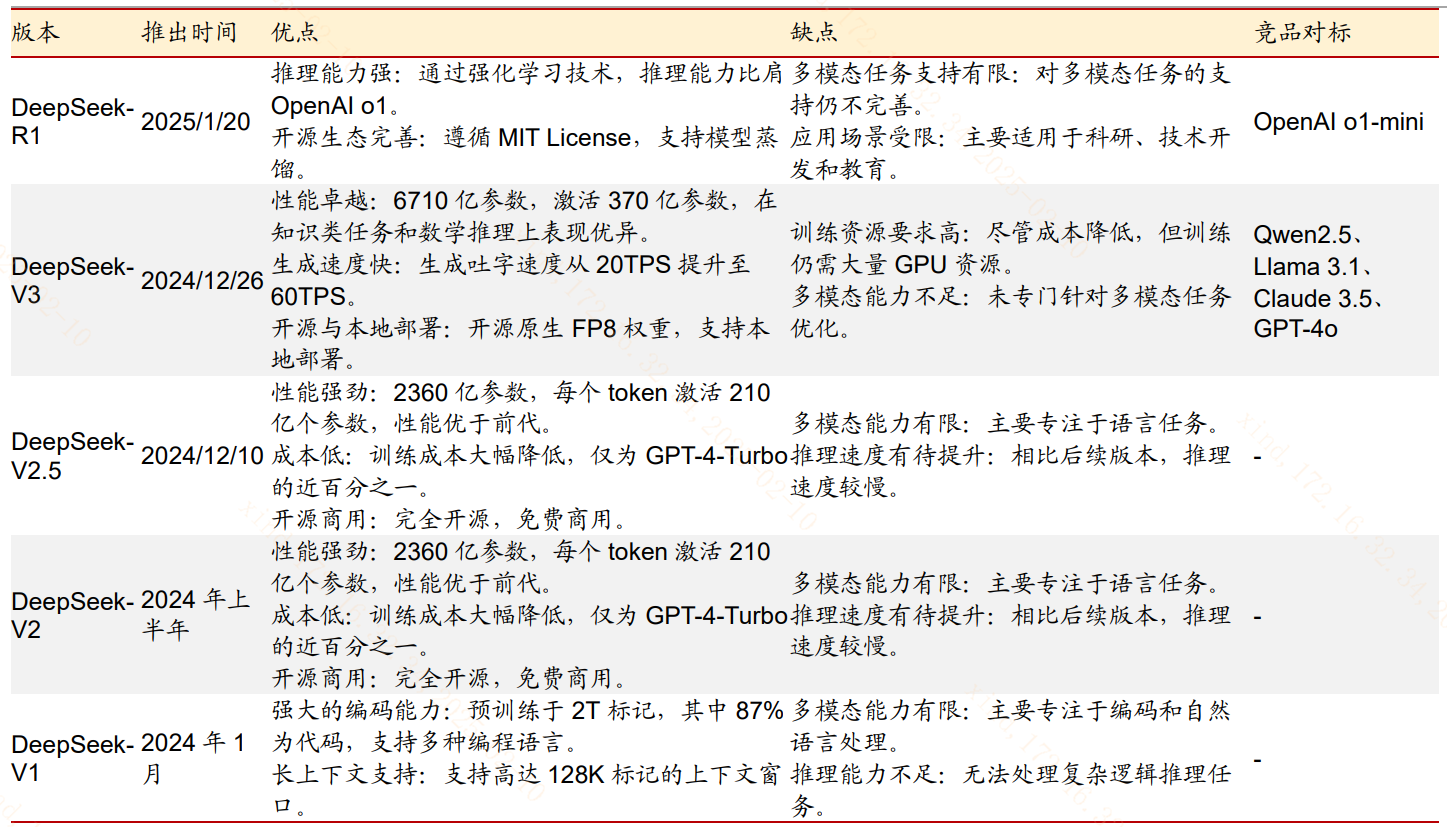

图:DeepSeek模型各版本特点

来源:浙商证券

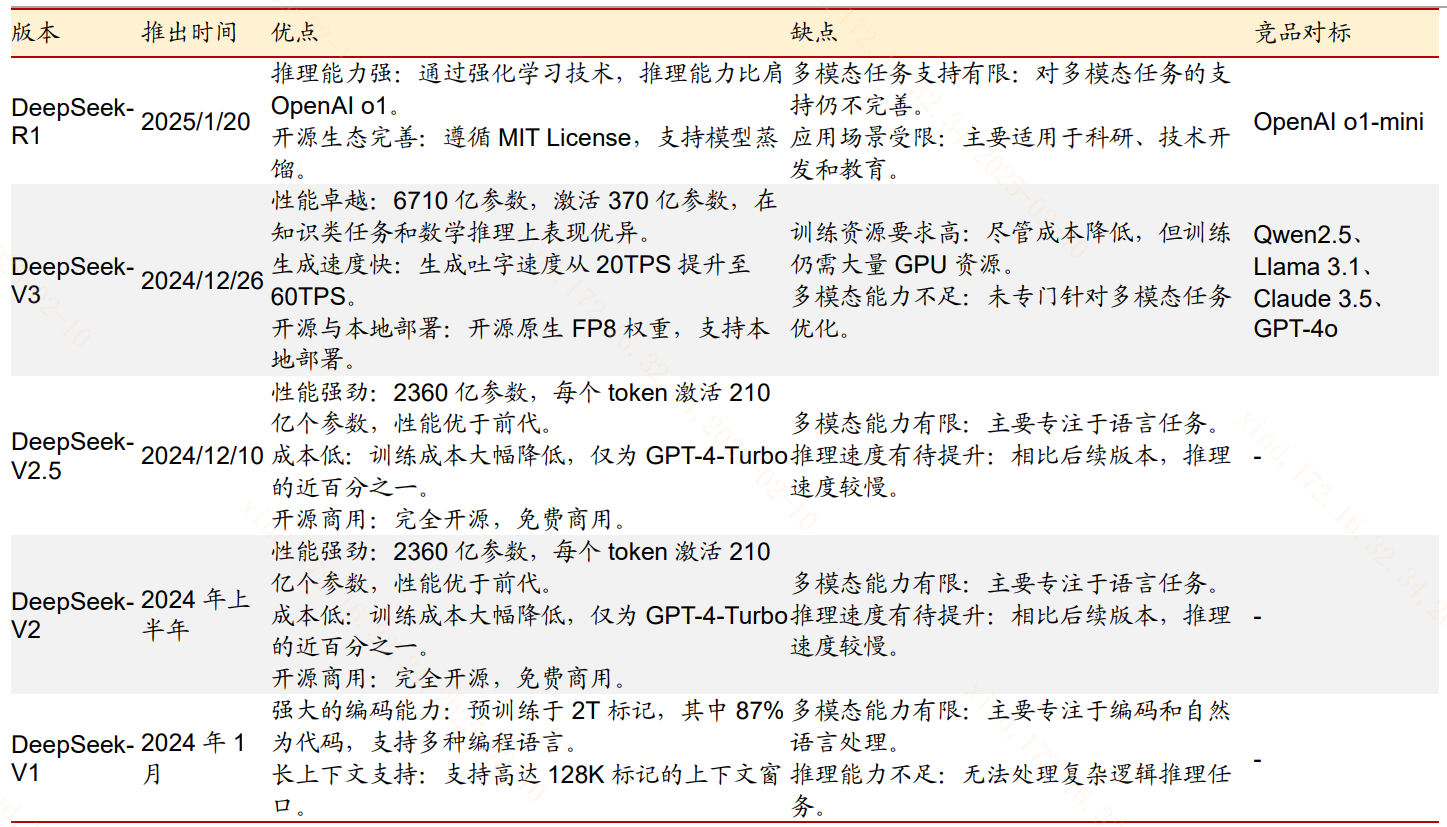

国产大模型的全面爆发,推动了全球投资者重新评估中国科技企业在AI赛道尤其是算法领域的潜力,相关标的有望受益。恒生港股通中国科技指数(HSSCT.HI)聚焦于半导体、硬件设备、软件服务、传媒等AI直接相关行业,AI相关行业合计权重达76.66%,高于相似赛道指数。

图:港股科技主题指数AI行业权重

(信息来源:Wind;截至20250210)

相关产品:港股科技30ETF(513160)

二、AI+万物:未来已来,如何把握投资机遇?

春节期间,多家海内外头部厂商已上线DeepSeek的模型服务。大模型是应用软件的基础设施之一,随着基础设施的能力提升和成本下降,应用侧将呈现百花齐放的态势。除了DeepSeek,豆包、Qwen、Kimi等近2月都在快速升级迭代,月活提升,成本降低。未来,随着大模型能力的持续图片,AI应用端包括人形机器人、传媒降本增效、智能驾驶、AI手机、AI玩具、智能穿戴、智能家居等方向百花齐放,带来新时代的投资机遇。

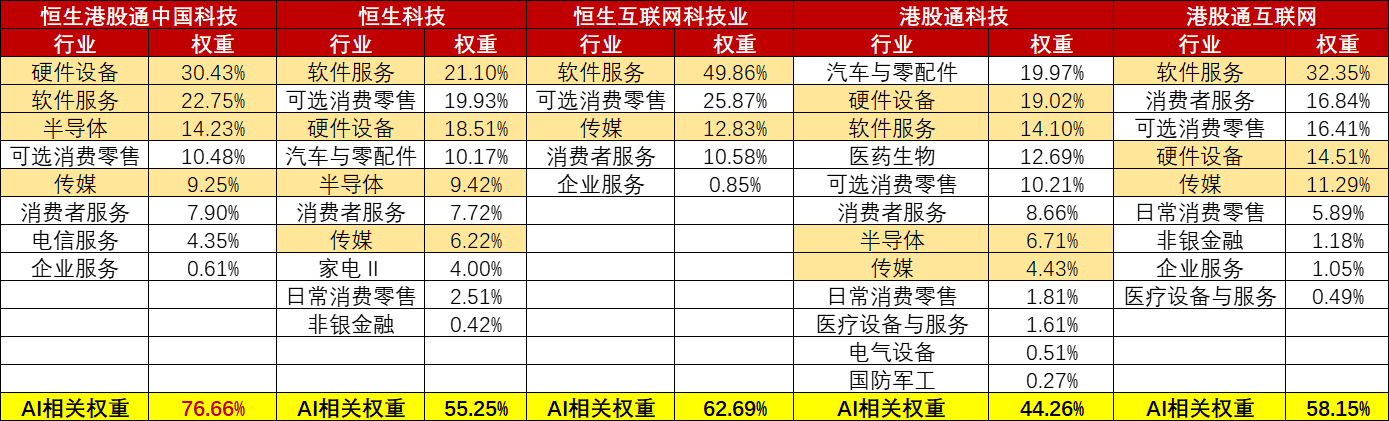

(1)AI+机器人:人形机器人的通用性打破工业及服务机器人的限制,近2年国内外资本大举进入,未来20年产业大趋势确立。全球25年人形机器人初步商业化,销量2-3万台,30年新增需求100万台,2035年销量有望突破1000万台。

图:人形机器人未来市场空间测算

来源:东吴证券

相关产品:机器人ETF基金(562360)

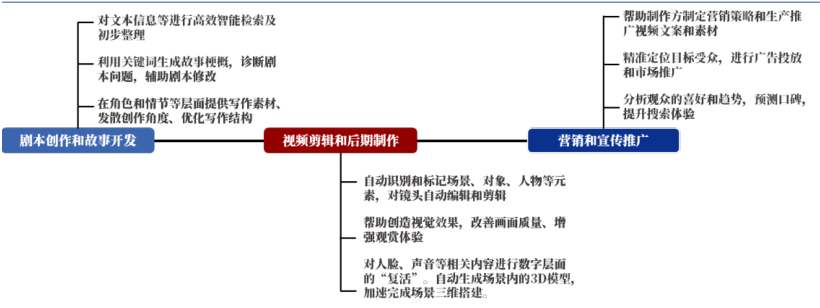

AI+传媒:AIGC有望在影视生产全环节得到广泛应用,从前期自动生成剧本草稿,到制作阶段辅助分镜制作、低成本生产素材、简化视频处理提升画质。此外,AIGC还可以加速IP衍生落地,比如用AI模型优化预告片,结合虚拟数字人技术,低成本实现观众与电影人物交流,维持话题热度。当前,AIGC蓄势待发,预备在影视行业掀起新一轮的技术变革和竞争力洗牌,未来通过借助三维工业化流程和 AIGC 的辅助,行业难题有望被突破,二维动画的效率和产能将有进一步的提升。

图:AI赋能影视生产全环节

来源:银河证券

相关产品:影视ETF(159855)

AI+消费:2024 年,消费电子产业相比 2023 年呈现出稳健复苏态势,多数细分领域转向商用市场换机周期,需求侧呈现回暖态势,结合AI概念的相关产品市场更加火热。AI大模型赋能下,智能驾驶领域有望提升智驾算法的认知能力,进一步提升车端模型的能力,同时启发探索通过强化学习来强化算法能力的范式。港股通消费指数(931454.CSI),行业分布上,主要分布在传媒(32.3%)、商贸零售(16.6%)、汽车(12.4%)、社会服务(11.2%)、电子(8.2%)及其他领域,有望覆盖AI+消费的多个赛道。

图:2023-2030年全球AI智能眼镜出货量预测(万副)

来源:平安证券

相关产品:港股消费ETF(159735)

风险提示

尊敬的投资者:投资有风险,投资需谨慎。公开募集证券投资基金(以下简称“基金”)是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识基金的风险收益特征和产品特性,认真考虑基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。根据有关法律法规,银华基金管理股份有限公司做出如下风险揭示:

一、依据投资对象的不同,基金分为股票基金、混合基金、债券基金、货币市场基金、基金中基金、商品基金等不同类型,您投资不同类型的基金将获得不同的收益预期,也将承担不同程度的风险。一般来说,基金的收益预期越高,您承担的风险也越大。

二、基金在投资运作过程中可能面临各种风险,既包括市场风险,也包括基金自身的管理风险、技术风险和合规风险等。巨额赎回风险是开放式基金所特有的一种风险,即当单个开放日基金的净赎回申请超过基金总份额的一定比例(开放式基金为百分之十,定期开放基金为百分之二十,中国证监会规定的特殊产品除外)时,您将可能无法及时赎回申请的全部基金份额,或您赎回的款项可能延缓支付。

三、您应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式,但并不能规避基金投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效理财方式。

四、特殊类型产品风险揭示:请投资者关注标的指数波动的风险以及ETF(交易型开放式基金)投资的特有风险。港股消费ETF、港股科技30ETF将投资港股通标的股票,需承担汇率风险,并面临港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。

五、基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对基金业绩表现的保证。银华基金管理股份有限公司提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。

六、以上基金由银华基金依照有关法律法规及约定申请募集,并经中国证券监督管理委员会(以下简称“中国证监会”)许可注册。基金的基金合同、基金招募说明书和基金产品资料概要已通过中国证监会基金电子披露网站【http://eid.csrc.gov.cn/fund/】和基金管理人网站【www.yhfund.com.cn】进行了公开披露。中国证监会对基金的注册,并不表明其对基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资于基金没有风险。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56