又有券商“巨无霸”要来?牛市旗手尾盘爆拉,两大券商龙头涨停!

今天涨势如虹的科技股嗨翻全场,临近尾盘一则合并传闻又引爆了“牛市旗手”。

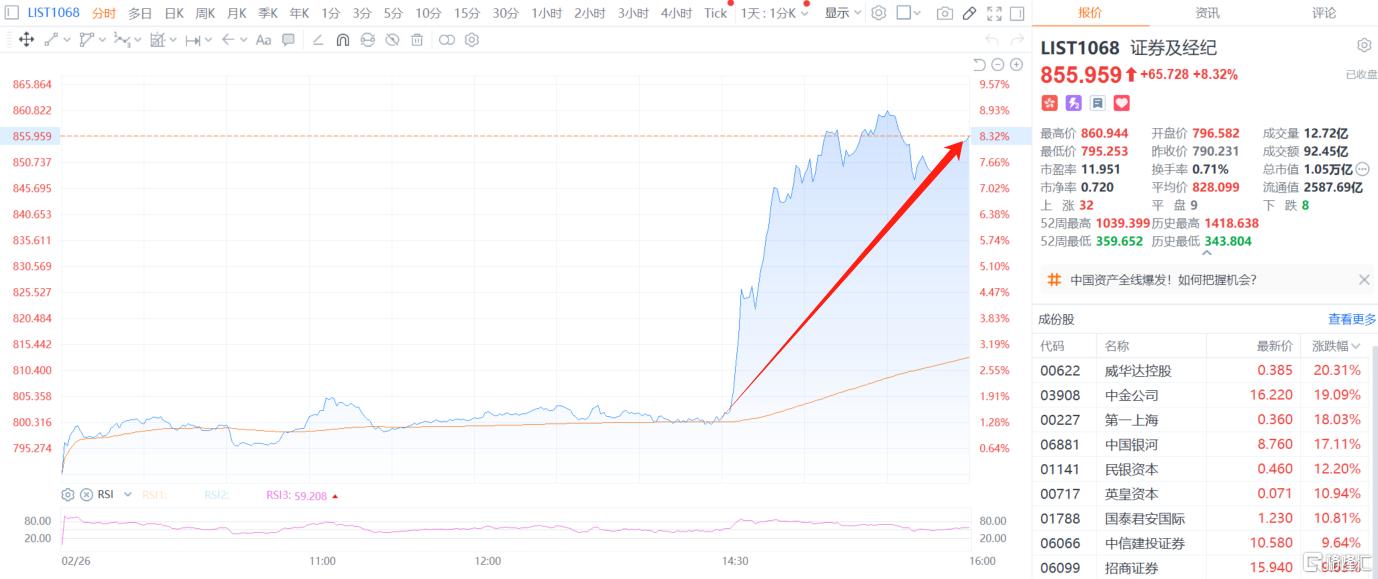

午后14:30分左右,港、A券商股突然大幅拉升。

截至收盘,A股中金公司、中国银河双双直线涨停,中金公司、中国银河H股分别飙涨超19%、17%。

又有券商巨无霸要来?

继国君+海通拟合并成万亿级“券商航母”之后,中国第三大券商或将到来。

据市场消息,中央汇金旗下中金公司和中国银河拟通过换股方式合并,二者合并方案可能在未来几周内宣布。

若传闻属实,这将是数月内中国券业的第二次大型合并。

而此次交易也将打造出一家资产规模达1.4万亿元人民币(1930亿美元)的券商巨头,并超越华泰证券,成为中国第三大券商。

截止今日收盘,A股中金公司、中国银河总市值分别为1758.57亿元、1771.37亿元。

排除非传统券商东方财富,那么中金与银河合并后的市值将超过3500亿元。

仅落后于4216亿元的中信证券和1968亿元的中信建投,合并市值甚至将碾压“国君+海通”的3000亿元。

对此市场也热议,若“中金+银河”合并,可取名 “金银证券”,够富贵。

不过消息人士也透露,该计划交易需获得监管机构和股东的批准。

值得注意的是,中金公司与中国银河就曾多次曝出合并传闻,但均被公司否认。

目前,双方也暂未对此次传闻予以回应。

早在2月14日,中证金融公司、中国信达、东方资产、长城资产4家金融四大机构同日官宣,控股股东将发生变更。

这其中,后3家均为财政部控股的AMC(资产管理公司)。

在划转完成后,被称之为“国家队”的中央汇金将成为其控股股东。

同日,信达证券、东兴证券也宣布,划转完成后,两家公司实际控制人将由财政部变更为中央汇金。

至此,中央汇金旗下券商增至8家,覆盖中金公司、中国银河等头部机构,以及东兴证券、信达证券等中小券商。

市场普遍认为,中央汇金作为国有资本运营平台,其主导的牌照整合或将推动行业并购重组提速。

券业合并大潮起!

昨晚,海通证券宣告将于3月4日(下周二)A股谢幕。

在终止上市后,每1股海通证券A股股票可以换得0.62股国泰君安A股股票。

同时合并完成后,存续公司(国泰君安)承继及承接海通证券的全部资产、负债、业务、人员、合同、资质及其他一切权利与义务。

国君+海通的合并,一直被视为券业合并的标杆。

从2024年9月5日合并启动到2025年3月4日收官,二者仅用181天完成从方案设计到监管审批的全流程。

自去年新“国九条”以来,证券行业出现新一轮整合潮。

据不完全统计,涉及的券商至少已达10家。

包括但不限于国泰君安+海通证券、国信证券+万和证券、国联证券+民生证券、浙商证券+国都证券、西部证券+国融证券等。

眼下,“国联民生”、“国盛证券”等新名称已陆续亮相A股。

2月14日,国联证券A股证券简称正式变更为“国联民生”,证券代码“601456”保持不变;

2月19日,国盛金控布公告,获证监会批复吸收合并国盛证券,合并后国盛证券解散,国盛金控更名为新国盛证券。

未来,券商并购重组将进入加速期。

国开证券预计2025年行业并购重组将持续活跃,头部券商将通过资本运作实现外延式增长,中小券商则寻求区域和业务互补,实现快速发展。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管69.35

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56