在AI浪潮下,铜价有望重启涨势

2025年1-2月,国内外铜价再次有走强趋势,主要是铜矿供给短缺预期和国内外铜消费回升的预期双重驱动。回顾2024年2-5月铜价一度屡创新高,主要是市场交易人工智能带来的铜消费增长的预期,但由于国内铜消费增速超预期疲软。

我们认为,国内外铜价有望重启新一轮涨势,主要原因在于2025年全球铜矿供给紧张导致现货铜矿加工费出现负值。同时,由于房地产市场企稳和AI大规模应用驱动中国铜消费将会出现恢复性增长。长期来看,新能源、AI大规模应用和战后重建将带来需求增长,这意味铜可能出现短缺。

铜矿供应紧张

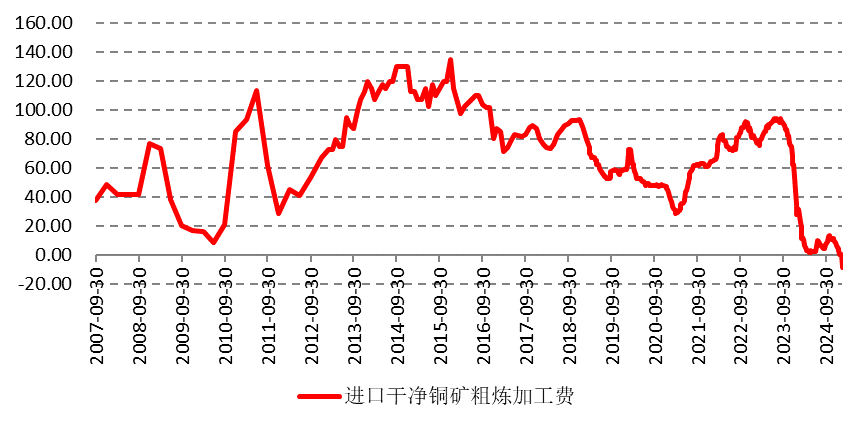

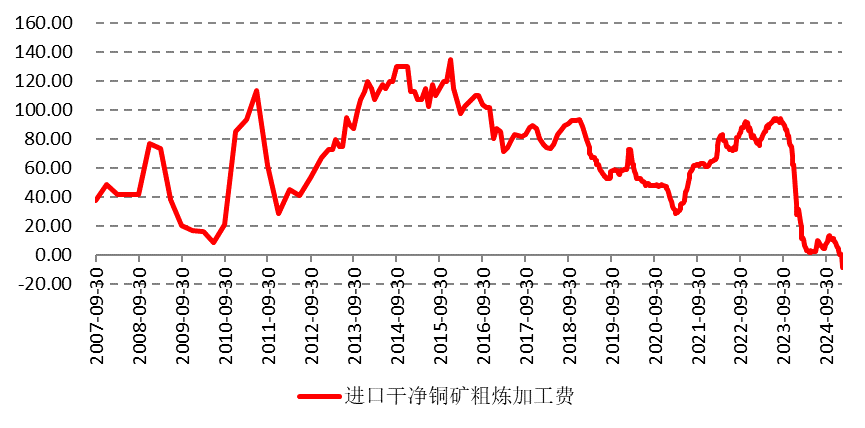

去年年底,中国铜原料联合谈判小组(CSPT)敲定2025年一季度的铜精矿现货采购指导加工费TC/RC为25美元/吨及2.5美分/磅,较2024年一季度的80美元/吨及8美分/磅大幅下降68.8%。与此同时,2025年1月, 进口铜精矿现货加工费跌至负值,直到2月24日还维持-8.6美元/吨及-0.86美分/磅,铜矿供应紧张的情况在加剧。

图1: 进口铜精矿现货加工费

铜矿加工费大幅下跌的主要原因是铜矿产量增速放缓,而精炼铜产能还处于扩张的阶段。根据公开信息和已经披露的铜矿企业生产数据,全球主要的16家铜矿生产商合计产铜约1354万吨,可以推测全球铜矿产量约为2275万吨,较2023年仅仅增长1.6%,远远低于增速低于2013-2017年上一轮铜矿扩张期的年均5%以上的增速。

2025年,预期全球铜矿增长温和,主要受益于刚果(例如Kamoa-Kakula)和蒙古国(例如Oyu Tolgoi地下矿山)产能的进一步提升,以及俄罗斯Malmyzhskoye矿的启动。

精铜扩张可能受限

根据上市公司财报和公开资料统计发现,2024年全球精炼产能扩张力度较大,约为200万吨,2025年产能增量高达180万吨左右。粗炼产能和精炼产能扩张主要是在中国,由于铜精矿加工费持续下降,这意味着2025年全球精炼铜新增的产能很大可能回推迟投产。

国际铜研究组织(ICSG)预计2024年全球精炼铜产量为2760万吨,较2023年增长4.1%,较2023年4.8%的增速回落。2025年,我们预计全球精炼铜产量可能增速会进一步放缓。以我们铜冶炼企业为例,按照铜精矿长单加工费 21.25 美元/吨基准计算,将会出现1000元/吨以上的亏损。

虽然废铜可以部分替代铜矿,但是废铜供给短期也存在不确定性。回顾2024年,内总废铜供应量约652.48万吨,同比增加9.8%。其中,国内废铜供应量约427.5万吨,同比增加8.09%;进口废铜224.98万吨,同比增加34.48%。

铜消费将出现恢复性增长

我们预计2024年全球精炼铜消费约为2720万吨,较2023年仅仅增长0.2%,主要是中国铜需求出现明显的减速,体现为地产用铜出现负增长,新能源汽车用铜也随着产销增速的放缓在放缓。

电力用铜因光伏和太阳能等新能源装机容量增长而出现回升。国家能源局发布数据显示,截至2024年 12月底,全国累计发电装机容量约33.5亿千瓦,同比增长14.6%。其中,太阳能发电装机容量约8.9亿千瓦,同比增长45.2%;风电装机容量约5.2亿千瓦,同比增长18.0%。全球范围看,据相关机构测算2025年全球新增消费45万吨,其中光伏、风电、汽车分别贡献12.7万吨、7.5万吨和24.6万吨。

2025年,除了新能源带来铜消费增长外,还有三个方面的增量:一是人工智能技术的进步,云计算和AI算法的数据中心的快速增长将触发未来用电需求的增长,尤其是DeepSeek等大模型的应用将刺激中国在人工智能领域铜消费加速增长,2025年中国铜增速可能超过5%;二是中东、乌克兰等地区的战后重建,这也是未来铜消费的重要增长点;三是美国引导制造业回流可能对铜消费也有拉动,但增幅有限。

总结,从宏观环境看,不论是美国加征关税引发再通胀风险,还是美国经济超预期下行,对于铜的投资属性而言都是利好。再通胀可能会触发铜对冲通胀的需求,而美国经济超预期下行又会触发美联储重启降息,也会引发投资需求升温。从供需基本面看,铜矿供应紧张会导致精铜减产,而需求则会因AI大规模引用、战后重建等因素触发恢复性增长。特朗普加征关税对电子、家电等短期可能有冲击,但长期这种成本会向美国消费者转嫁,影响会逐步淡化,这些产品出口增速大概率下降后升,类似于2018-2019年。

$NQ100指数主连 2503(NQmain)$ $SP500指数主连 2503(ESmain)$ $道琼斯指数主连 2503(YMmain)$ $黄金主连 2504(GCmain)$ $黄铜主连 2503(HGmain)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47