AI行情嗨翻天,平安(601318.SH/02318.HK)的“AI+”叙事有多少看点和可能性?

当下,一个由中国AI技术驱动的变量正悄然改写资本流动的逻辑。

DeepSeek的横空出世,不仅以突破性低成本模型颠覆了全球AI产业的竞争格局,更如同一把密钥,解锁了国际资本对中国资产的认知重构。在开年以来一众国际大行看好中国资产的浪潮中,DeepSeek也为中国资产的重估添了一把柴,让这股投资之火,越烧越旺。

据高盛研报,全球对冲基金今年以来大部分时间里一直在大幅买入中国股票,2月初买入力度为四个月以来最强。同时摩根士丹利、德意志银行等多家投行也纷纷看好中国股市,认为DeepSeek等技术突破和政策红利将进一步推动市场上涨。

在AI掀起的这股投资热浪中,AI对各个行业的赋能受到市场广泛关注,更是引发一众相关概念股大涨。

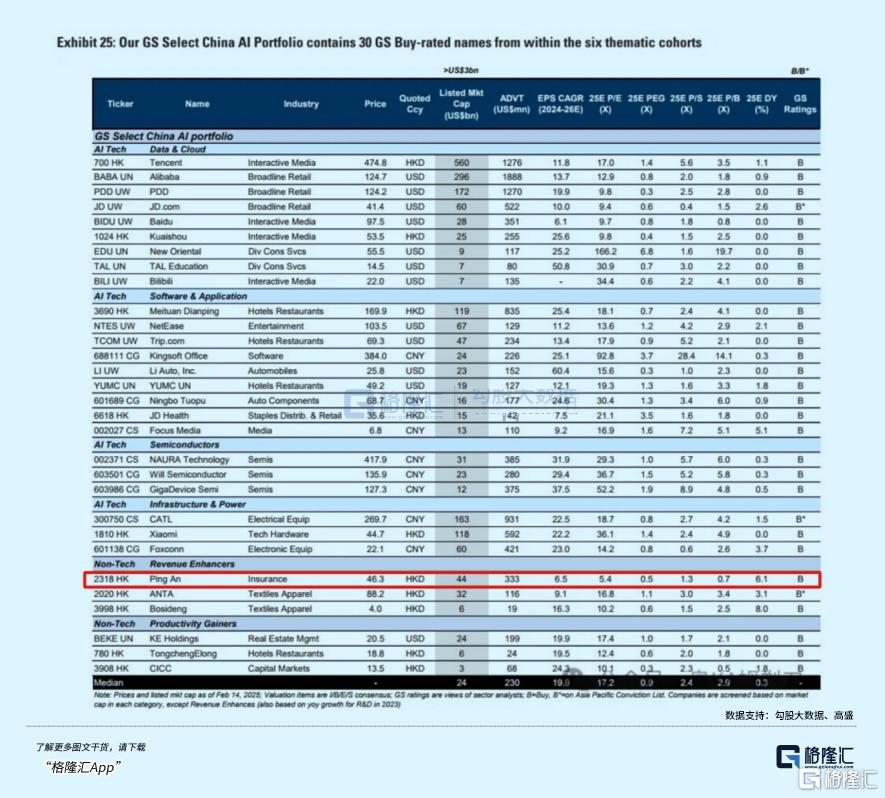

然而,作为与AI有着天然链接和融合潜力的保险领域,市场的反映则显得相对冷淡。但与此同时,高盛近期拆解中国股市AI投资框架中,保险公司平安却赫然在列。值得注意的是,平安旗下有AI医疗概念加持的平安好医生近日表现尤为抢眼,四个交易日涨幅超40%。

那么,这背后存在怎样的市场预期差?

01

AI概念热潮下的“价值悖论”,市场定价存在滞后性

伴随全球资本市场对AI技术的狂热持续升温,AI医疗等赛道个股频现暴涨。

即便平安获得了高盛的认可,但从赛道和个股视角来看,很显然,保险行业AI赋能的价值并未得到市场充分认知。

可以看到,作为综合金融巨头的中国平安,其整体股价表现也相对温和,A股与H股近期仅呈现小幅走强,市场并未完全匹配其AI技术落地的实际价值和未来潜力。

这一矛盾现象,折射出市场对保险与AI的融合存在明显盲区,即传统金融标签掩盖了技术底色。

且不论其他保险公司在AI领域的成绩如何,单以平安来看,诚然,“金融巨头”的标签与其密不可分,这也是平安过去几十年成长为一家资产规模达10万亿级别巨擘的关键。但事实上,中国平安早已在科技领域特别是AI领域深耕多年,形成了强大的技术生态和创新能力。

目前,中国平安拥有超2万名科技开发人员,超3000名科学家的一流科技人才队伍,集团专利申请数累计达51700项,位居国际金融机构前列。

这种技术底色恰恰能为其传统金融业务提供了强大赋能。2024年前三季度,平安AI坐席服务量高达13.4亿次,93%的寿险保单实现秒级核保,平均理赔耗时仅7.4分钟。与此同时,平安创新性推出的“图像定损”技术将定损处理时效从小时级压缩至分钟级,将原本依赖人工判定的业务流程自动化,提高了理赔效率以及准确性。

如果对平安近几年发展足够了解的投资者,应该知道平安早就不是只有“金融”引擎,医疗健康养老才是打开平安未来发展天花板的核心所在。

而这些恰恰也是AI在应用端能够发挥出重要作用的领域,而这也是旗下平安好医生受市场热捧的关键所在。

比如,平安好医生自主研发的AI辅助诊疗系统导诊准确度超过99%,辅助诊断准确率在95%以上,有助于减少医护琐碎工作,让本就稀缺的医疗资源发挥出更大效用。

此外,近日平安好医生相关负责人近日宣布,在“平安医博通”多模态大模型、“平安医家人”医生工作台基础上,公司已完成DeepSeek部署及部分场景应用验证。作为当下最高效的AI大模型,平安率先接入DeepSeek无疑有助于提升诊疗效率、简化医患沟通流程、降低医疗成本,进而推动平安集团医疗领域布局再上一个台阶。

从业务结构来看,平安的确不是纯粹的科技股,但在AI重塑千行百业的时代趋势下,平安各项业务未来的增长潜力不可忽视,这也是高盛将中国平安列入人工智能投资组合中“收入加强者”队列的核心逻辑。

而当前市场对AI的估值逻辑仍聚焦于单一技术突破或短期业绩爆发,未能充分认知AI赋能带来的长期乘数效应。市场对平安的定价仍停留在“金融股”框架内,忽视了其通过AI重构金融、医疗健康养老服务边界的战略潜力。这一滞后性,恰恰为长期投资者提供了价值洼地。

02

“AI+”行情大爆发,把握市场机遇的正确姿势

现阶段来看,“AI+”行情有望持续演绎。

可以看到,近日马斯克也宣布发布全新的AI模型Grok-3,这个号称“地球上最聪明的AI”,也使得市场不乏担忧可能会对中国的AI科技叙事形成压制。

不过在笔者看来,这种担忧或许有些多余。

当前AI大模型之争火热的背后,反而预示着各行各业在AI加持与赋能下有望迎来巨大的进步和变革。

要知道,AI技术的发展并非一家独大,而是多方力量的共同推动。中国在AI领域的创新和应用同样走在世界前列,拥有自身的技术优势和市场适应性。

其次,AI技术的进步不仅仅是技术本身的竞赛,更是应用场景的拓展和深化,无论是医疗、金融、制造,还是教育、交通等领域,都在AI的融合下,具备无限的想象空间。

即便是从最直观的视角来看,AI技术对千行百业的普及,也将带来生产效率的提升、运营成本的降低以及消费者体验的优化,进而推动各行业的增长。

此前高盛的报告就预计,未来十年,AI的广泛普及有望推动中国股票整体盈利每年提高2.5%。

基于此,聚焦到行业投资层面,保险领域更有望成为当下AI加持下最具预期差以及性价比的方向。

一方面,保险股目前在市场上的估值较低。这一点也在券商机构的报告中得到验证。

国泰君安证券在2025春季策略报告提到,当前保险板块的持仓处在历史极低水平,市场悲观预期反应较为充分。长城非银报告则表示,当前保险板块估值仍处于历史较低水平,保险股具备一定的估值修复吸引力。

另一方面,从AI加持的视角来看,目前资本市场市场对AI在保险业应用的估值其实并未得到定价。如若未来AI技术的应用效果被证实,带来业绩提升,有望形成催化效应。

从高盛中国股市AI投资框架中也可以可以看到,平安作为唯一的保险公司,被位列非科技领域收入增强者(AI驱动营收增长)这一主题类别之中,这也直接显示出高盛策略师更看好AI对于平安营收的驱动。

长期来看,保险行业涉及的数据复杂性、应用场景的多元化,AI的实际应用效果与市场预期之间也将存在显著的差距。这种预期差意味着,一旦AI技术真正发挥其潜力,保险公司的业绩可能会超出市场预期,并带来巨大的估值弹性。

另外从安全边际来看。

保险行业长期受益于人口老龄化、医疗消费升级等宏观趋势,不论是从保险密度和保险深度来看,我国保险行业的规模潜力仍然巨大,这也决定了这一赛道的长期机会具备确定性。

与此同时,AI技术的应用将进一步提振行业的成长天花板,AI在降低成本、提升服务质量、创新产品等方面的潜力,能够帮助保险公司在长期内获得更高的市场份额和利润率。

更长远视角来看,AI在保险、医疗健康领域推动的业务模式的转型与升级,如从单纯的赔付向预防和健康管理转变,提供个性化的保险服务,提升客户满意度和粘性。这些变革不仅将提升险企当前的运营效率,还有望开辟新的收入来源,构筑更高的竞争壁垒,这也将带给市场更大的增长预期。

基于上述逻辑,聚焦到公司层面,在AI技术的应用中领先的保险公司有望在市场竞争中获得先发优势。

从上文可以看到,平安围绕AI在金融、保险、医疗的探索中,已经走在了行业的前列,同时其也构筑了涵盖数据、技术和生态方面多个维度的优势。

对此,近日瑞银在研报中提到,平安拥有强劲的数据基础设施、特定领域人工智能模型的基础以及专门的人工智能开发团队。平安已利用AI优化营运。在Deepseek取得突破后,平安已在集团范围内推出试点计划,旨在增强客户洞察力、降低成本和提高营运效率。

可以说,平安不仅拥有丰富的数据资源,还不断在技术研发、业务布局上,形成了一个强大的AI生态系统。对平安而言,AI不仅仅是提升效率的工具,更是打造差异化服务、提高风险管理能力、降低成本的战略资产,这样的竞争优势也将在长期内为其带来超额回报。

而凭借这些优势也将为平安带来更多的创新机会和成长想象空间,使其具备了价值重估的潜力。

03

结语

当下,在DeepSeek的催化下,中国资产在AI领域的核心能力正转化为全球资本竞逐的“溢价筹码”。

AI技术的突破不仅重塑了全球资本的流向,更重新定义了创新与价值的边界。

保险行业作为最有望被AI深度改造的领域之一,AI技术正全面重塑保险行业的价值链,其未来的价值潜力不容忽视。

作为行业领军者,平安凭借其深厚的积累与前瞻性布局,正在AI浪潮中抢占先机。

随着AI技术在保险行业的深度渗透,平安将不仅是这场变革的受益者,更将成为推动行业转型升级的核心力量。

AI大潮之下,深处浪尖之上的平安,航向已然清晰。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56