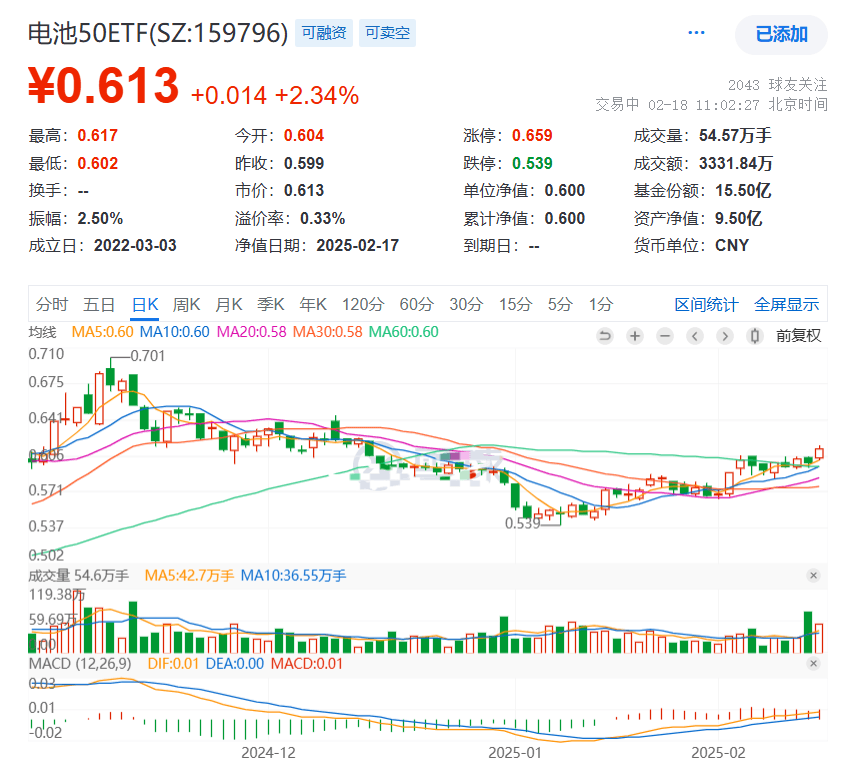

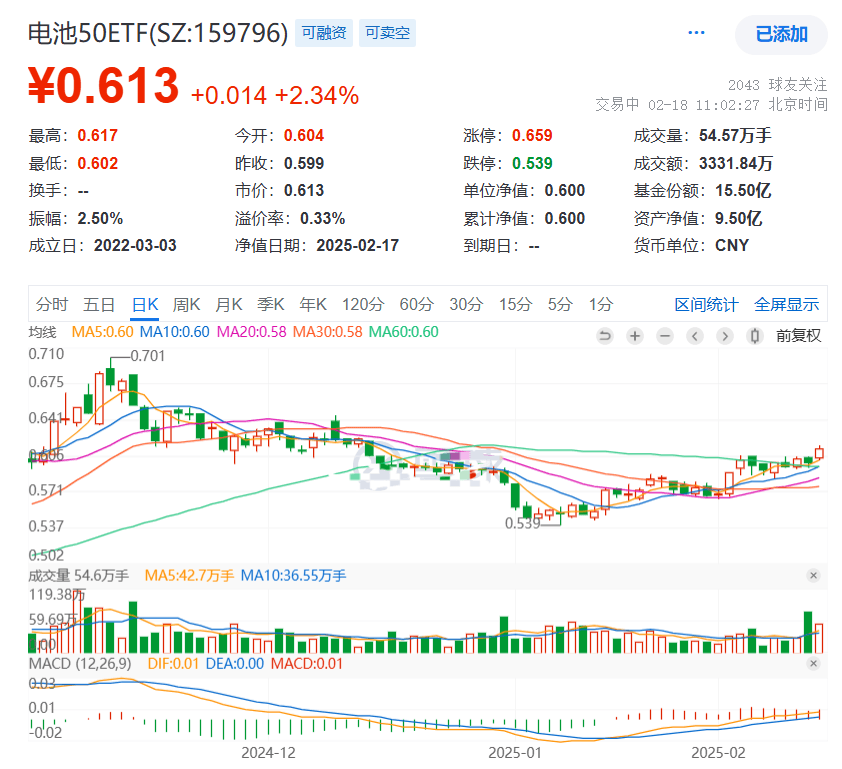

八部门重磅发布!锂电迭代升级有望加速,电池50ETF(159796)异军突起大涨超2%!

2月18日,A股三大指数走势分化,上证指数、创业板指微涨,科创50震荡回调,两市成交额当前已超8000亿元,市场交投持续活跃。中证电池主题指数(931719)持续高位震荡,当前涨2.29%,热门ETF方面,同类规模领先、费率最低的电池50ETF(159796)开盘直线拉升,当前涨2.34%,盘中溢价频现,当前成交额超3300万元,环比放量!资金汹涌增仓,电池50ETF(159796)盘中狂揽1400万份净申购!昨日吸金960万元。

中证电池主题指数(931719)指数成分股多数冲高,固态电池概念股再度拉升,派能科技涨超10%,鹏辉能源涨超6%,盟固利涨超5%,此外,先导智能涨近10%,天能股份涨超7%,阳光电源涨超2%,宁德时代、科华数据涨超1%,禾迈股份、科达利等跟涨。

政策消息方面,八部门印发《新型储能制造业高质量发展行动方案》提到,到2027年,我国新型储能制造业全链条国际竞争优势凸显,优势企业梯队进一步壮大,产业创新力和综合竞争力显著提升,实现高端化、智能化、绿色化发展。方案还提出,加快锂电池等成熟技术迭代升级,支持颠覆性技术创新,提升高端产品供给能力。

国融证券火线点评,在“双碳”目标背景下,风电、光伏等新能源装机规模不断扩大,但其具有波动性、间歇性的特点,新型储能可调节平抑新能源并网的波动性,缓解调峰压力,是构建新型电力系统的关键。(来源于国融证券20250218《八部门:引导各地区科学有序布局新型储能制造项目 防止低水平重复建设》)

行业方面,中汽协发文称,1月,新能源汽车产销和汽车出口延续良好表现。1月份,新能源汽车产销量分别完成101.5万辆和94.4万辆,同比分别增长29%和29.4%。 在出口方面,新能源汽车出口15.0万辆,同比增长49.6%。

热门股消息方面,比亚迪近日表示,比亚迪将在2027年左右启动全固态电池批量示范装车应用,2030年后实现大规模上车。

当前,动力电池板块创新突破核心在于固态电池。随着政策持续加码以及各厂商加速创新,固态电池产业化加速!此外,储能市场需求持续高增,提振产业链景气度。

【固态电池产业化加速,设备需求有望先行】

国融证券表示,固态电池产业化加速,固态电池的重点渗透领域包括中高端动力电池、消费电池、eVTOL电池等,中信证券研究部电池与能源管理团队测算预计2030年全球固体电池出货量将达到556GWh,中商产业研究院预计2030年国内固态电池出货量约为251GWh,主要为固液混合电池,全固态电池渗透率可能不足1%。但随着固态电池技术的发展,设备需求有望先行。根据《固态锂电池技术发展白皮书》统计,目前国内固态电池规划产能已达数百GWh,将有力拉动固态电池设备投资。经我们测算,2030年国内固态电池设备投资额约为178.1亿元。(来源于国融证券20250207《热点追击丨固态电池产业化加速!中国一汽计划2027年进行全固态电池小批量应用》)

【储能各场景需求加速,抬升产业链景气度】

国海证券指出,2024年中以来,新兴市场多点开花的户储需求逐渐明朗、中东非欧大型光储需求爆发、并伴随订单的兑现落地,板块景气度不断抬升!成本端与需求侧共振,看好2025年需求景气无虞,预计2024/2025年全球储能装机规模有望达到187/250GWh,同比+92%/33%; 针对主要市场,预计中国110/100GWh,同比+136%/-9%;美国38/52GWh,同比+75%/37%;欧洲15/29GWh,同比-12%/90%;新兴市场21/64GWh,同比+124%/+208%。大储有望延续装机主力,2024年、2025年大储/户储/工商储有望分别贡献82%/3%/15%、88%/3%/9%。(来源于国海证券20250214《2025年储能年度策略:全球能源新时代,储能各场景需求加速》)

看好新能源核心赛道前景,欢迎关注最低费率、规模高居同类第一的电池50ETF(159796);场外投资可关注联接基金,(A类:012862;C类:012863),一键把握电池板块低位布局机会!

风险提示:任何在本文出现的信息,包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,本公司亦不对因使用本文内容所引发的直接或间接损失负任何责任。电池50ETF属于中等风险等级(R3)产品,适合经客户风险等级测评后结果为平衡型(C3)及以上的投资者。基金有风险,投资需谨慎。

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47