巴菲特旗下伯克希尔Q4持仓:再宠西方石油,银行股不香了,新买这只股

TradingKey - 2月14日周五,股神巴菲特旗下的伯克希尔.哈撒韦(Berkshire Hathaway)提交的13F文件公布了最新持仓:减持银行股、抄底重仓西方石油、停止减持苹果、增持餐饮股等。

据伯克希尔最新提交的13F文件,截至2024年12月31日,伯克希尔持有价值2670亿美元的股票,略超第三季末的2660亿美元。这也是伯克希尔美股持仓价值近一年的首次增长。

在第四季中,伯克希尔新建仓了1只股票、增持5只股票、减持8只股票,并清仓了3只股票。

十大持仓变化

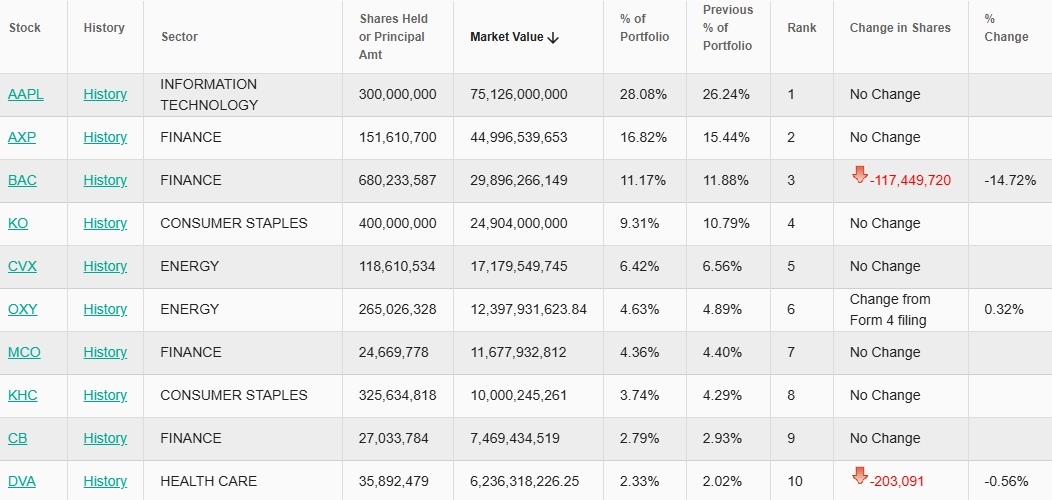

相较于第三季,伯克希尔第四季十大持仓的成分股和排名顺序没有变化,分别为苹果(占比28.08%)、美国运通(16.82%)、美国银行(11.17%)、可口可乐(9.31%)、雪佛龙(6.42%)、西方石油(4.63%)、穆迪(4.36%)、卡夫亨氏(3.74%)、丘博保险(2.79%)和德维特(2.33%)。

【伯克希尔十大持仓情况,来源:Whalewisdom】

减持银行股

在十大持仓变化中,伯克希尔对美国银行股票的进一步削减引发关注。伯克希尔在去年Q4出售了1.174亿股的美国银行股份,环比减少14.72%,持股比例从11.88%降至11.17%,持仓排名维持在第三。

花旗银行和美国银行成为伯克希尔Q4减持最多的个股,伯克希尔对花旗的仓位环比锐减73.5%,占比从1.3%降至0.39%。

尽管削减了美国银行、第一资本信贷、花旗和Nu Holdings的持仓,但金融板块仍是伯克希尔投资组合中权重最大的板块,占比39.9%。

未继续减持苹果

长期以来,苹果一直是巴菲特的“爱股”。在2024年抛售之前,苹果占伯克希尔投资组合的50%以上。

在去年Q2和Q3分别减持50%和25%的持仓后,伯克希尔第四季并未进一步削减苹果股票。当前苹果在伯克希尔投资组合中占比28%,价值约751.26亿美元。

越跌越买的西方石油

西方石油是伯克希尔去年Q4十大持仓中唯一被增持的个股。

西方石油股价在过去一年下跌约21%,远不及标普500指数的上涨22%,但已经被套牢的巴菲特依然坚定“买买买”。

就在本月初,伯克希尔以每股46.82美元左右的价格,购买了76.3万股、价值3570美元的西方石油股票。

有分析认为,投资西方石油在某些方面符合巴菲特的投资理念,比如商业模式契合、珍惜少数胜利等。

另外,西方石油是美国最大油田二叠纪盆地的最大原油生产商,生产成本有优势,投资西方石油或是看中美国页岩油未来增产前景。

增持餐饮股,清仓美容股

酒业巨头Constellation Brands是伯克希尔第四季唯一新建仓的股票,购买了约562万股、价值12.4亿美元的股票,持仓占比0.56%。这也是伯克希尔Q4买进价值最高的个股。

伯克希尔还加码了Q3新建仓的达美乐,环比增幅高达86.49%。

另外,伯克希尔清仓了Q2新建仓的Ulta美容。

原文链接