彻底引爆!涨得头晕目眩

兄弟姐妹们,周五了~

中国资产彻底引爆,涨到停不下来,涨得头晕目眩。

AI风吹到医疗行业、“哪吒2”助光线传媒跻身千亿俱乐部、“迪王”创新高、“科技七姐妹”上涨...

AI逻辑延伸到医疗行业!港股AI医疗板块持续拉升,阿里健康涨超24%,医渡科技涨超17%,平安好医生一度涨超13%,药明生物、京东健康跟涨。

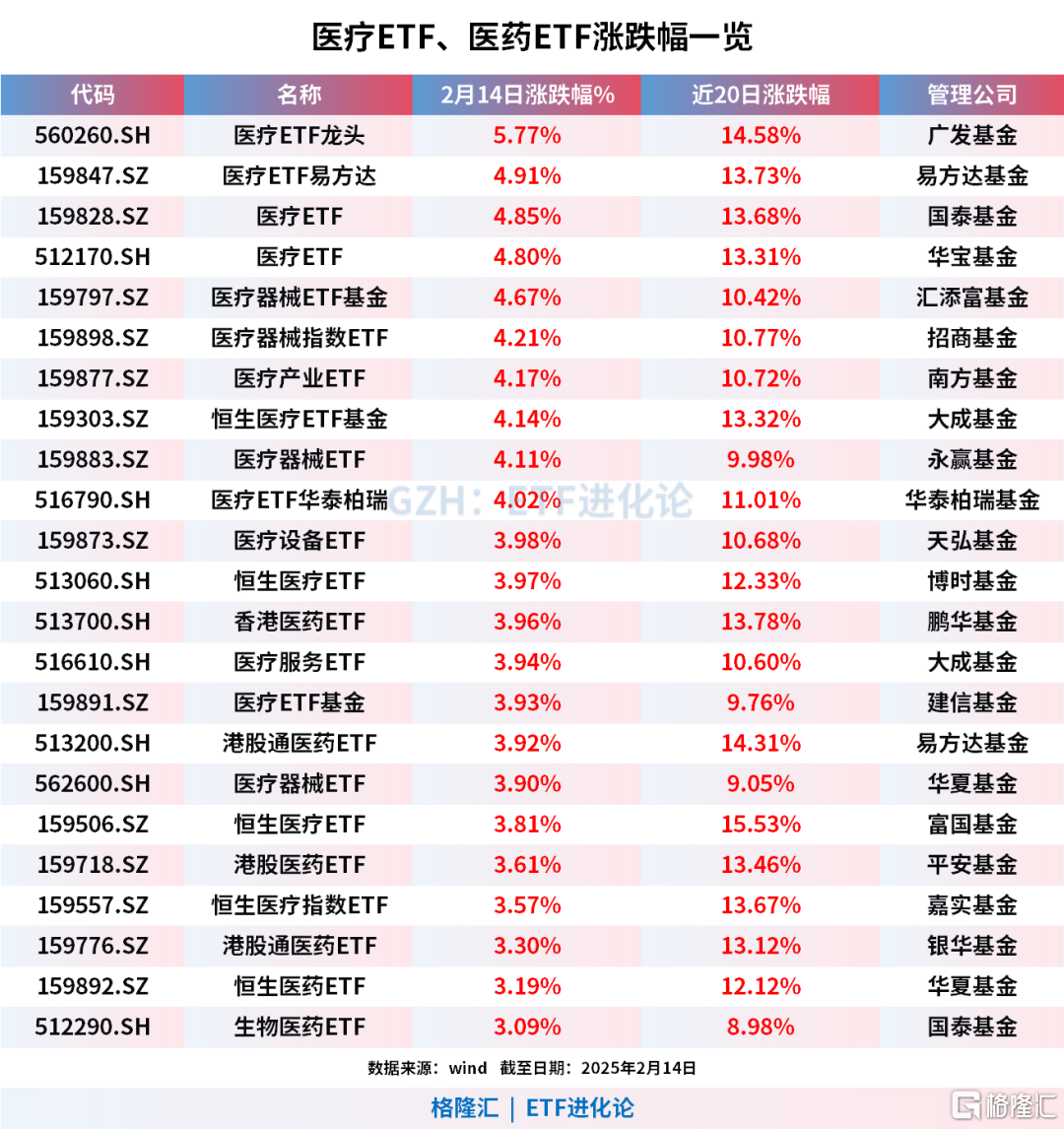

A股医疗板块亦是大幅拉升,医疗ETF龙头涨5.77%,医疗ETF、恒生医疗ETF、医疗服务ETF大涨。

消息面上,据华为数据储存公众号消息,基于华为DCS AI解决方案打造的瑞金病理大模型即将在2月18日举办的“2025医疗人工智能与精准诊疗发展论坛”上发布。

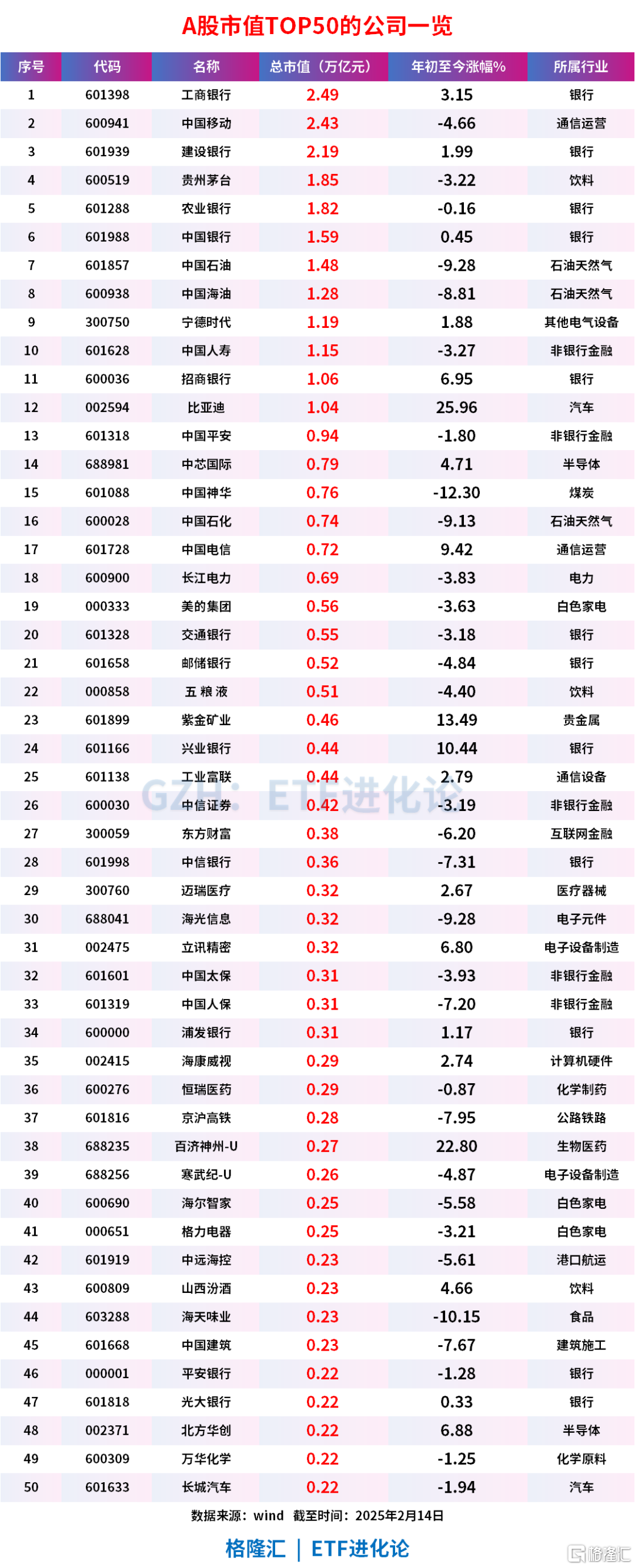

中国“科技七姐妹”今年均录得上涨,阿里巴巴最强势。至2月13日,阿里巴巴港股今年暴涨41.63%,总市值飙升至2.04万亿元人民币,市值相较年初增加了6100亿元;拼多多、比亚迪、小米集团等今年均涨超20%,市值相较年初均增超千亿。

比亚迪公司股价再次狂飙,A股的比亚迪和H股比亚迪股份均创出新高,AH合并总市值突破1万亿人民币。

比亚迪股价上涨,是智能化战略公布后,市场对其的乐观反应,这或许也应了比亚迪董事长兼总裁王传福在2月10日发布会现场的讲话:智能化是下半场。

1

暴涨!影视、科技与港股共舞

各位,春节参加“百亿元大项目”没?

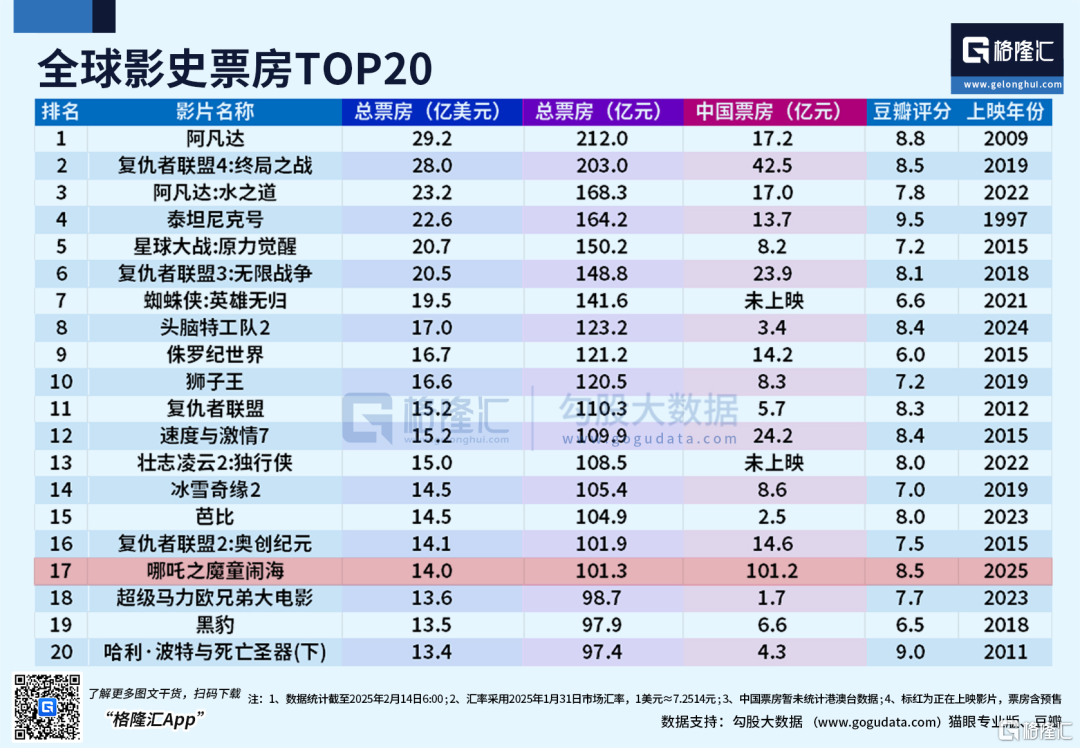

《哪吒2》创纪录了,中国影史上首部百亿元票房影片诞生!

猫眼专业版数据显示,2月13日晚间,《哪吒之魔童闹海》总票房(含预售)成功突破100亿元,再度刷新中国影史单片票房纪录。

在全球影史票房榜上,《哪吒2》已爬升至第17位,暂居《复仇者联盟2:奥创纪元》(总票房101.88亿元)之下。

目前《哪吒2》票房已突破100亿元,光线传媒来自该影片的营收或为19.6亿元至20.9亿元;若《哪吒2》的最终票房达到预测的160亿元,市场预计光线传媒能分得超过30亿元收入。

对比下,光线传媒2024年前三季度营收14.42亿元,归母净利润4.61亿元。

5万股民赚麻了,光线传媒股价再度创新高,冲击20cm涨停,最新市值达1018.8亿元。

随着股价飙升,作为光线传媒实控人王长田财富暴涨。公开信息显示,王长田通过光线控股持有光线传媒35.53%的股份,按最新股价算,个人持股市值达362亿元。

光线传媒1月27日收盘后市值279.57亿元,这意味着春节假期后的短短8个交易日内,光线传媒市值暴增超过738亿元,股价累计涨幅超264%。

网友戏称“之前说光线是中国迪斯尼说错了,迪斯尼是美国光线才对”、“哪吒这个ip可能就像迪士尼的米老鼠”。

游戏ETF、影视ETF也成为市场“靓仔”,迎来了暴涨!1月14日以来涨幅40%,表现强势。

(本文内容均为客观数据信息罗列,不构成任何投资建议)

2025开年以来,科技风频吹,DeepSeek、宇树科技等热点催化下科技股表现强劲。

ETF方面,云计算ETF、信创ETF、线上消费ETF、软件ETF涨超30%。

AI热潮重塑全球科技格局,推动中国资产价值重估,港股、中概股投资气氛高涨。

自1月14日以来,港股通互联网ETF、港股互联网ETF、港股科技30ETF、港股科技ETF涨幅30%。

对于港股的此轮上涨,中金公司分析认为,节前六部委联合发文推动中长期资金入市,特朗普上任后关税比预想的更为“温和”,美债利率回落,特别是国内人工智能企业发布DeepSeek-R1模型,提振了节后市场整体的情绪。

资金流向方面,观察截至2月5日的过去六周内,被动(ETF)和交易(对冲基金)型资金积极流入,充当了此次上涨的资金主力。

中金指出,港股这波大涨,是情绪与资金共振的结果,但狂欢终会回归理性。

2

百亿私募加速洗牌

有业绩展示的去年平均收益23.20%

百亿私募阵营加速洗牌,数量进一步减少。

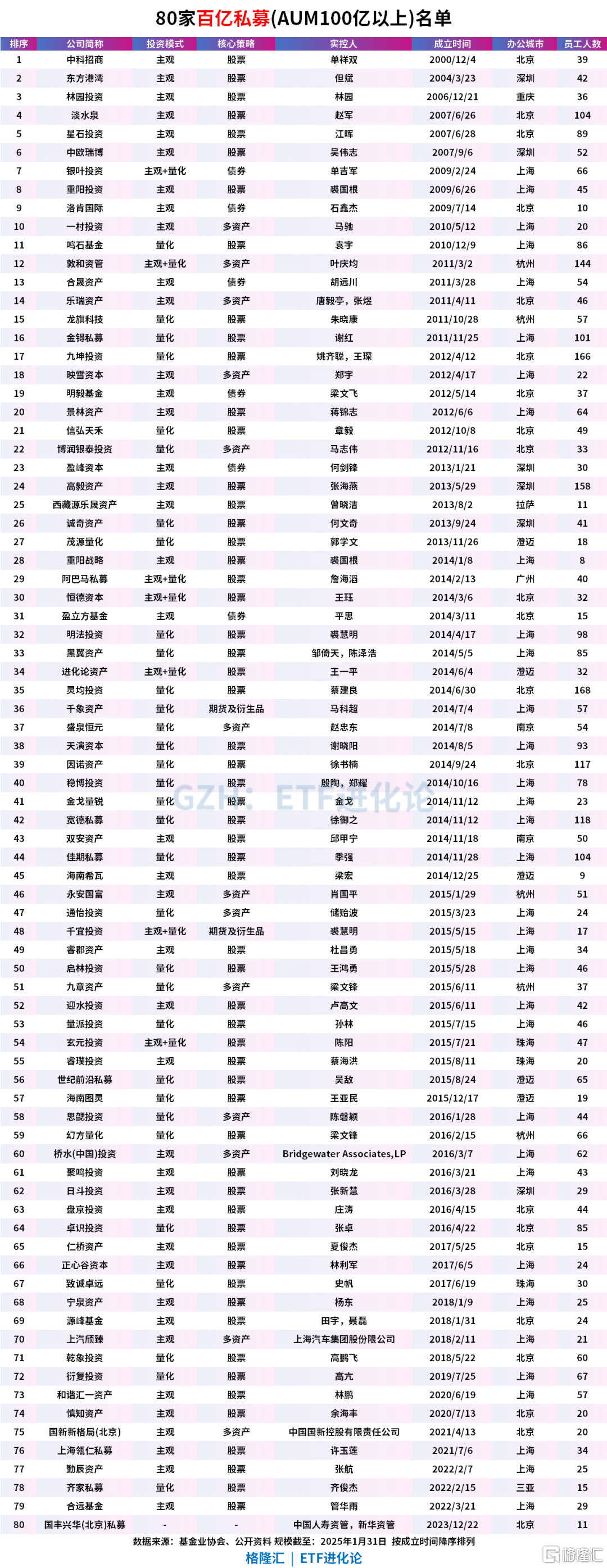

最新数据显示,当前百亿私募数量为80家,相比2024年底的89家减少9家。

80家百亿私募中,百亿主观私募为40家,百亿量化私募为32家,百亿主观+量化私募有7家,还有1家国丰兴华(北京)是唯一一家机构系私募,由新华保险和中国人寿两大“险资”共同设立。

备受关注的半夏投资暂时退出百亿阵营,最新数据显示,上海保银私募、磐松资产、歌斐诺宝、远信投资、展弘投资、上海波克私募、宽远资产、半夏投资、融葵投资、国寿城市发展产业投资等10家私募暂时退出百亿私募阵营。量化私募海南图灵私募则成为2025年唯一一家新晋百亿私募。

百亿私募2024年业绩出炉,截至12月31日,有业绩展示的335只百亿私募旗下产品,2024年平均收益为23.20%。

2024年,主观大幅跑赢量化。主观百亿私募旗下有业绩展示的134只产品,2024年平均收益为37.58%,其中124只产品实现正收益,占比为92.54%。量化百亿私募旗下有业绩展示的175只产品,2024年平均收益为12.81%,其中150只产品实现正收益,占比为85.71%。

近日,百亿私募1月业绩出炉,整体表现不佳,取得正收益的产品不足4成。有业绩展示的379只百亿私募旗下产品,1月收益均值为-0.97%,其中124只产品实现正收益,占比为32.72%。

值得一提的是,私募产品的备案发行热情高涨。私募排排网数据显示,截至2025年1月31日,1月在春节和元旦因素的影响下,仍然有734只私募证券产品完成了备案,同比增长7.00%,环比则基本持平。

这是8月私募新规以来,首次出现连续2个月备案私募证券产品数量超700只的情况。

私募产品备案量的回暖表明市场信心逐渐恢复,投资者对于市场长期发展的预期趋于乐观。尽管短期内市场波动较大,但随着deepseek的横空出世,不少海外资金纷纷转而看好中国资产。

3

无惧160亿亏损!巴菲特又出手了

股神的持仓动向备受市场关注。去年以来,巴菲特大幅减持苹果、美国银行,手头现金罕见创出历史新高,引发了全球热议。

沉寂了一段时间后,巴菲特又出手了!

美国证券交易委员的最新文件显示,2月7日巴菲特旗下投资公司伯克希尔以每股约46.8美元的价格,买入763017股西方石油公司普通股。

此次增持后,巴菲特对西方石油的持股比例提升至28.3%附近,持股数量高达近2.65亿股,市值约127亿美元。

美国监管机构之前批准伯克希尔最多收购西方石油50%的股份,但巴菲特明确表示,无意“完全控制这家石油公司”。

尽管持续增持,但比起巴菲特大幅度减持的苹果公司(去年以来股价持续飙升),西方石油股价则相对低迷。2023年跌幅为4%,2024年跌幅为近16%,2025年开年以来仍旧继续下跌。

过去几年西方石油股价持续下跌,但巴菲特仍旧越跌越买,不断增仓。

事实上,巴菲特在2020年以前就曾投资过西方石油,但最终以亏损割肉出局,后来才重新大手笔追回买入。

2019年下半年巴菲特建仓西方石油,但2020年油价暴跌巴菲特只好割肉出局。股神卖出后,西方石油股价就迎来历史性暴涨。

从2022年开始,巴菲特重新开始建仓西方石油。后面不断持续买入,伯克希尔也成为了西方石油第一大股东。最近一次加仓是在2024年12月份,时隔两个月后2025年2月继续加仓。

不过经过割肉后重新买回的操作,巴菲特这笔投资目前并未贡献收益。

市场预计,伯克希尔在西方石油的普通股持仓上的账面亏损已超20亿美元,约合人民币超150亿元。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56