暴拉 30%!Applovin 如何暴打空头?

$AppLovin(APP.US) 于美东时间 2 月 12 日盘后,发布了 2024 年四季度财报。在市场预期已然不低的情况下,Applovin 不负众望,又交出了一份近乎完美的答卷!海豚君认为,表面业绩指标超预期的背后,其实隐含了更关键的点——Applovin 电商广告的增长逻辑正在逐步被印证。

而电商广告的 TAM 相比游戏广告,是池塘与大海的规模区别,因此 Applovin 一旦被市场认定为能够在电商广告领域也能 “一番作为”,那么这个成长预期将会被显著抬高,估值自然也会踏入更高的台阶。

具体来看:

1. Q1 指引显著 beat:对于 Applovin,海豚君最关心的就是关于 1Q25 的指引。不仅在于当下处于新一财年年初,更重要的是 Applovin 的增长看点正在发生重要切换——从游戏市场到电商零售市场。

而 1Q25 明显超出市场预期的广告收入指引,可能意味着管理层对推进电商广告的渗透非常有信心。这与年底渠道反馈结果相呼应——中小广告主对 Applovin 的测试效果(广告 ROAS)比较惊喜,认为单纯从变现效率 ROAS 的角度来说,不亚于社媒巨头 Meta(虽然点击转化不如 Meta,但 Applovin 的 CPM 显著更低)。

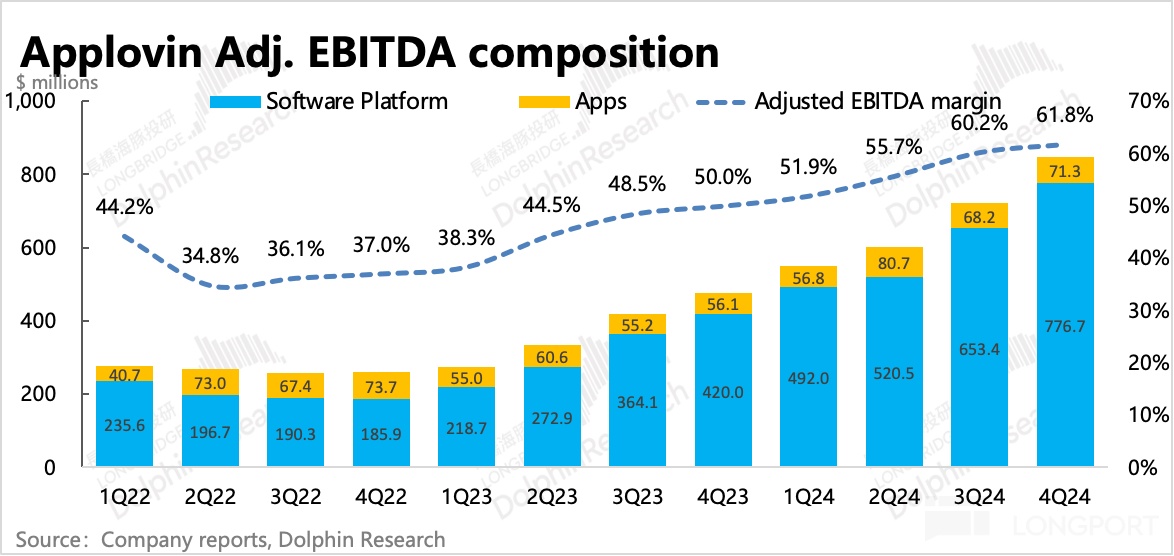

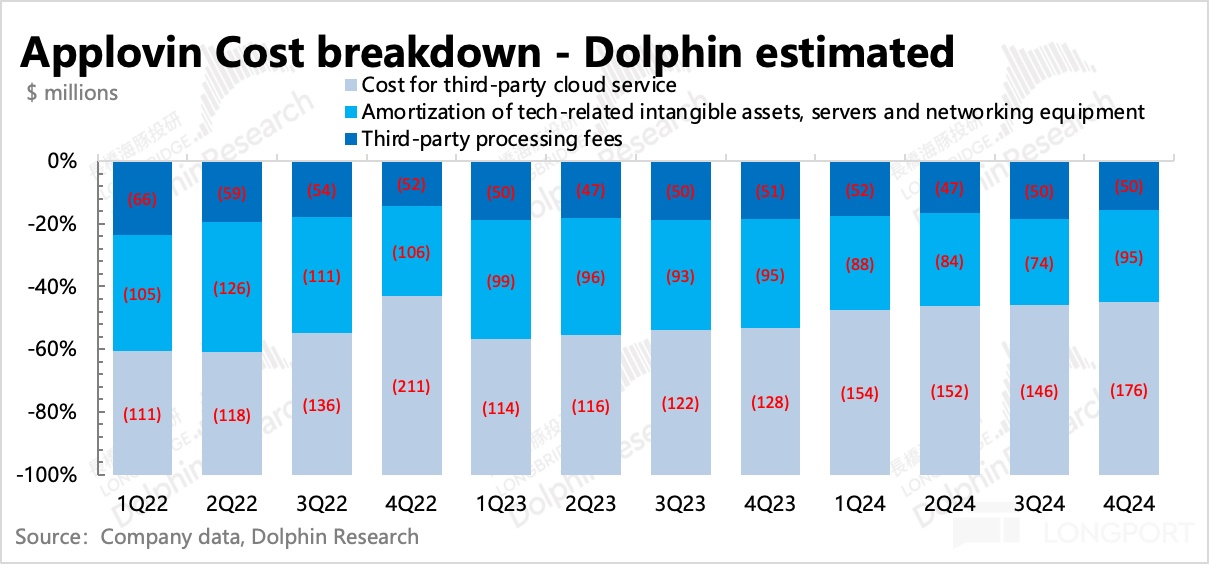

2. Q4 初见投入增加迹象:Q4 当季的表现同样让市场眼前一亮。归根结底,还是来源于广告收入端的超预期,广告利润率(Adj. EBITDA)则环比略微下滑了 0.5pct,拆分成本费用来看,海豚君估算服务器带宽摊销折旧的成本以及租用第三方云服务的成本增速有一定抬头。

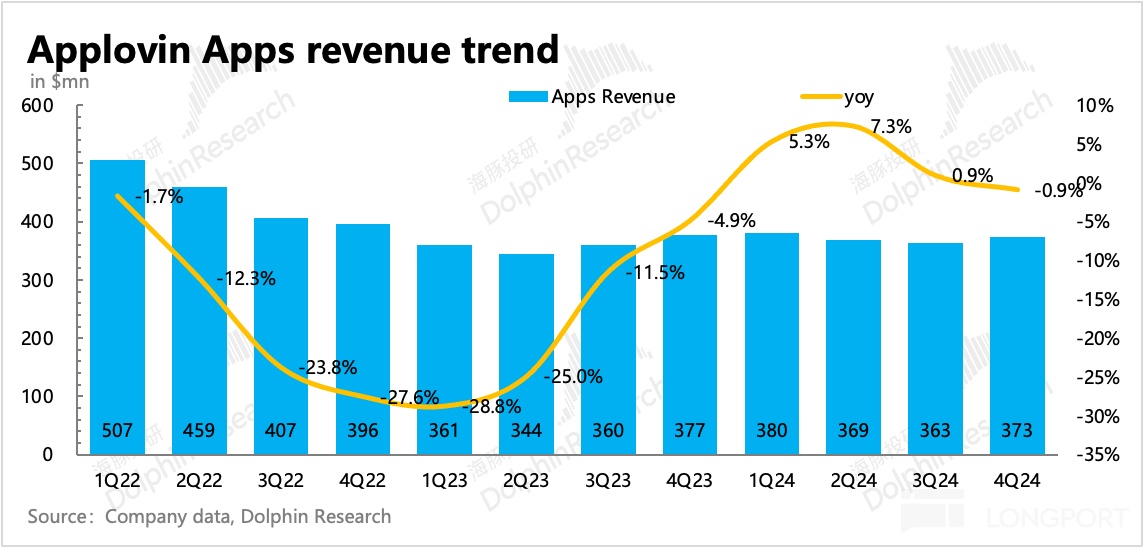

不过对于自有 App 服务,公司则在提高整体经营效率(EBITDA)的目标下继续主动调整,因此也带来了 Q4 公司继续裁员的动作。距离 8 月那一波 60 多人,Q4 又涉及了 120 名员工优化(不包含 Adjust 的拆分),因此产生了更多的裁员补偿支出。

3. 灵魂拷问,为什么 Applovin 跨领域也能 “成功”?:对于 Q4 当期表现,以及 2025 年 Q1 的指引,尽管机构对 Applovin 的电商广告初期进展顺利,通过渠道调研有一定预期,但为什么能够获得广告主的青睐,也是当下最大的预期差。

海豚君有同样的好奇。虽然在此前深度中,海豚君认为 Applovin 有希望在电商广告中获得一些份额,但同时也表达了 Applovin 在电商领域的用户数据上没有优势,在推进过程中需要费一些功夫的小担忧(比如用于渠道铺设的销售费用增加)。

但显然无论是调研情况还是 Q4 显示出来的获客效率,Applovin 至少在电商广告推进初期,反而是更容易获得客户的主动靠近。

那么对电商零售类的广告主而言,Applovin 到底有什么稀缺性呢?

通过研究,海豚君认为有三点需要重视和调整认知:

(1)目标用户群体重叠:Applovin 虽然主要市场在游戏领域,但对于更愿意接受游戏内广告的目标用户而言,这部分用户其实是偏向年长、女性的轻度游戏用户(中重度用户,会更乐意选择直接付费而非广告激励),而这部分用户实际上与电商零售广告主的目标用户有并不低的重叠。因此零售广告主,比如尤其是女性向需求的商品(化妆品等),选择目标群体更集中、且报价更低的 Applovin,反而可以获得不错的广告 ROAS。

(2)注意力时长更高:一般而言,同一用户在游戏应用中的注意力或时长会明显高于普通的网页、社区平台浏览交互。且对于通常 30s 至 60s 的游戏广告激励而言,用户一般不能像在 Instagram 上划过或者是在 YouTube 上看 5s-10s 就点击跳过。因此投放游戏激励广告,于广告主而言,能够获得更高的注意力和潜在转化率。

(3)避免单一渠道过度依赖:头部的广告平台,近两年在通胀、技术领先的带动下,竞争优势尽显,体现为 eCPM 单价持续上涨多个季度。尤其是 Meta 系,对于一些中小商家而言,已经逐渐有些不堪重负。因此避免过度依赖单一营销渠道,也是广告主,尤其是中小广告主的核心诉求之一。

Applovin 的出现无疑是解了这些中小广告主的燃眉之急,尽管 Applovin 可能不具备社媒的用户广泛化行为数据优势(更多的是用户背景标签数据),但以 1/5 的报价,几乎能够获得同样高的 ROAS,零售类广告主没有理由不去试一试。

而相比于 TikTok 早期推进广告的情况不同,作为中介平台的 Applovin,广告库存的上限可以快速扩展,并不会有明显的天花板。这种情况下,能够让一段时间的 CPM 报价并不会因为可用库存紧张而短期急剧上升,造成 ROAS 的不稳定波动。

因此上述<1-3>的核心逻辑下,Applovin 至少在电商广告的渗透初期,并不会遇到太多阻力。而更关键的是,多倍规模于游戏广告市场的电商零售广告市场,Applovin 哪怕只是获取很小的份额,也足以在当前不足 50 亿的广告收入上带来剧烈的增幅。这也是市场对 Q4 财报反应强烈,盘后大涨 30% 背后隐含的积极预期演绎。

4. 重要财务指标一览

海豚君观点

客观而言,在 Q4 财报之前市场对 Applovin 的短期业绩和发展前景,是相对偏向积极的,具体体现为在当下的估值水平中,已经部分打入了 25/26/27 年分别实现 1-2 亿、5-10 亿、10-15 亿规模并不断加速增长的电商广告预期。尽管这个规模和头部的电商广告平台同行相比显然不高,但对于 Applovin 而言,已经带来了 5%+、10%+、15%+ 的总营收增量以及更快速的盈利增长预期。

但与此同时,游戏市场持续低速徘徊,Applovin 在游戏应用内广告市场的份额已经超过了 30%,成为实际的龙头老大。哪怕仍然存在进一步提高的可能,难度无疑是要明显增大的。

因此财报之前的 1250 亿市值,隐含的明显高于 Meta、Google 等广告平台同行的估值——相对 26 年业绩,28x 的 EV/adj. EBITDA,已经包含了一部分的电商广告预期,并且将 Applovin 置于软件平台同类进行对比估值。

这也是去年底 Applovin 被知名分析师 Lauren Balik 做空的原因之一,除此之外,Balik 也提及了 Applovin 误导用户点击广告、游戏广告加载率过高以及复杂的股权结构涉嫌洗钱等质疑点。针对最后一点,海豚君暂不做讨论。但前两点的问题,从此前的调研来看,广告主并非不知情。但出于转化效率的优势来看,短期内广告主似乎还没有更好的选择。或许需要等到 Unity 完善好算法推荐系统,优化广告技术之后,才能对客户需求带来影响。

但就算在这样的积极预期下,Applovin 仍然交出了一份超预期的当期业绩和漂亮指引,仅有的瑕疵——自有 App 收入不及预期,在电商广告的核心增长逻辑下已经不值一提。更何况,管理层还在通过进一步的主动调整(绩后电话会上甚至直接宣布剥离该项业务),来提高自有 App 业务的变现率(EBITDA),使得短期调整并未给利润端带来拖累。因此盘后市场兴奋爆拉 30%,不仅仅是对 Applovin 进军更广阔电商广告市场后站住脚的乐观期望,也有对管理层思路清晰且高效经营能力的嘉奖。

爆拉之后 1650 亿市值的 Applovin,对应 26 年市场预期(海豚君上调 10%),EV/adj. EBITDA=33x, 26 年未来三年 CAGR 增速有望保持在 25% 以上水平,目前的估值虽然横向来看不低,但对比自身,当下仍然不含明显泡沫。而若 Unity、TikTok 等竞对的各自问题短期还是难以解决,那么对于 Applovin 来说,强势期有望持续。

以下为详细分析

一、广告超预期,正式踏入电商领域

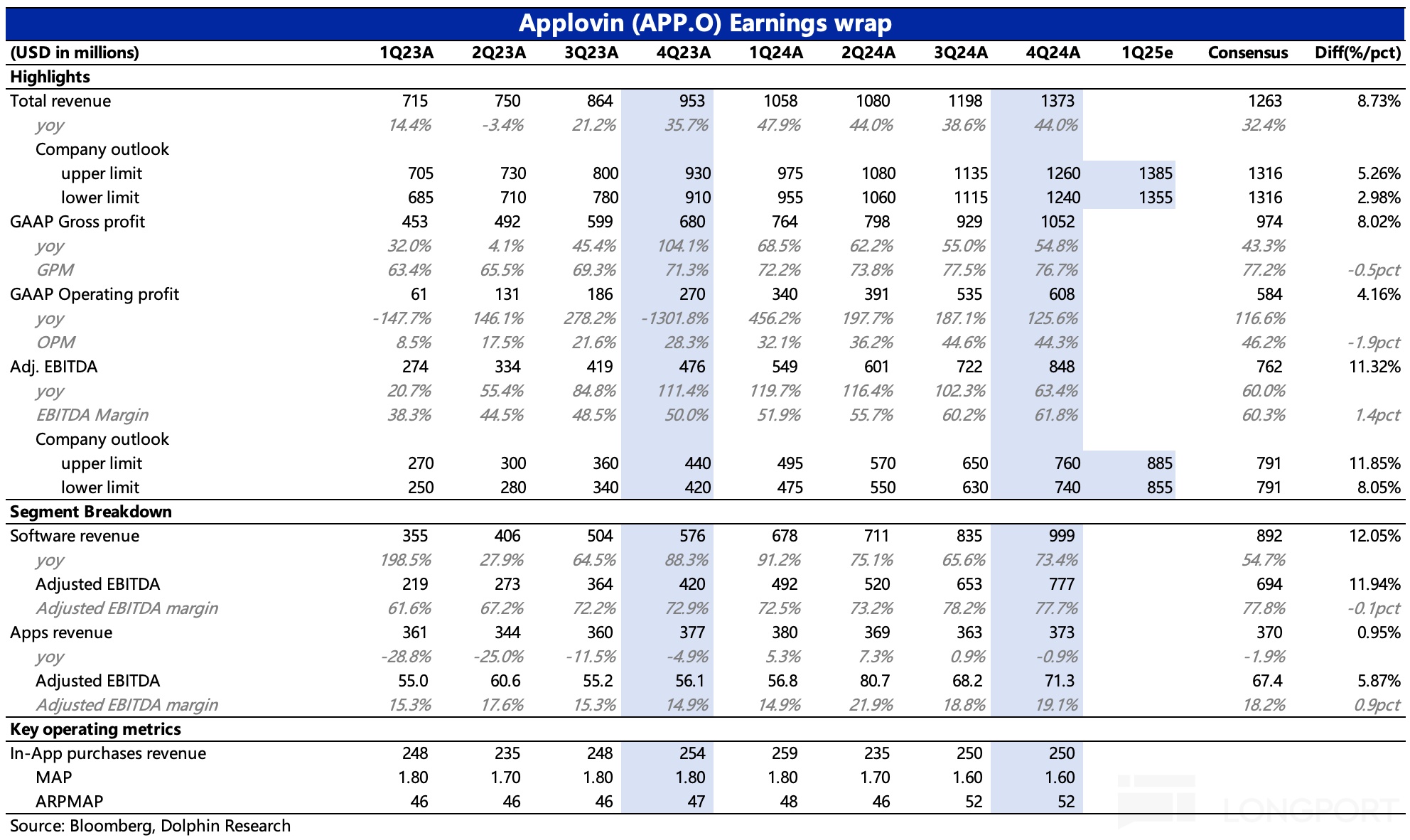

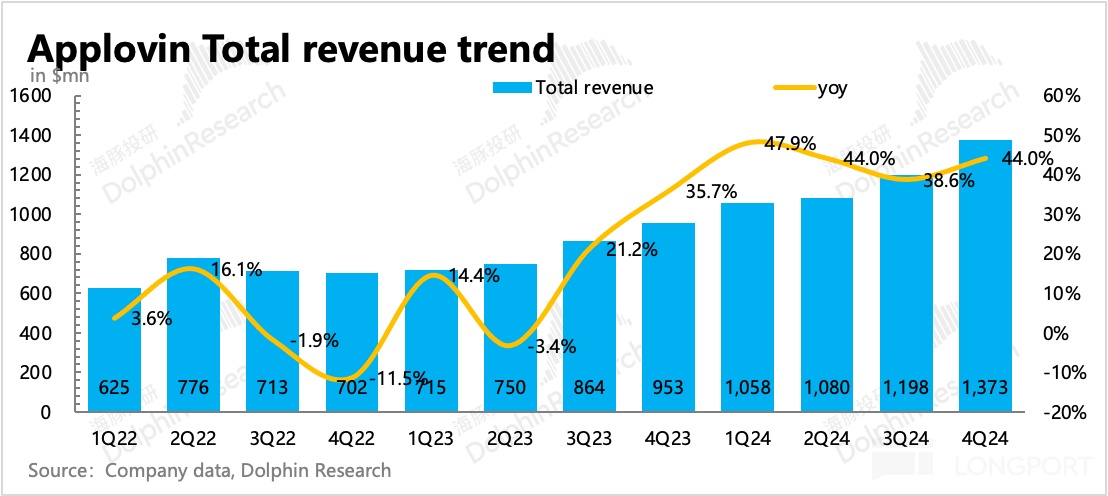

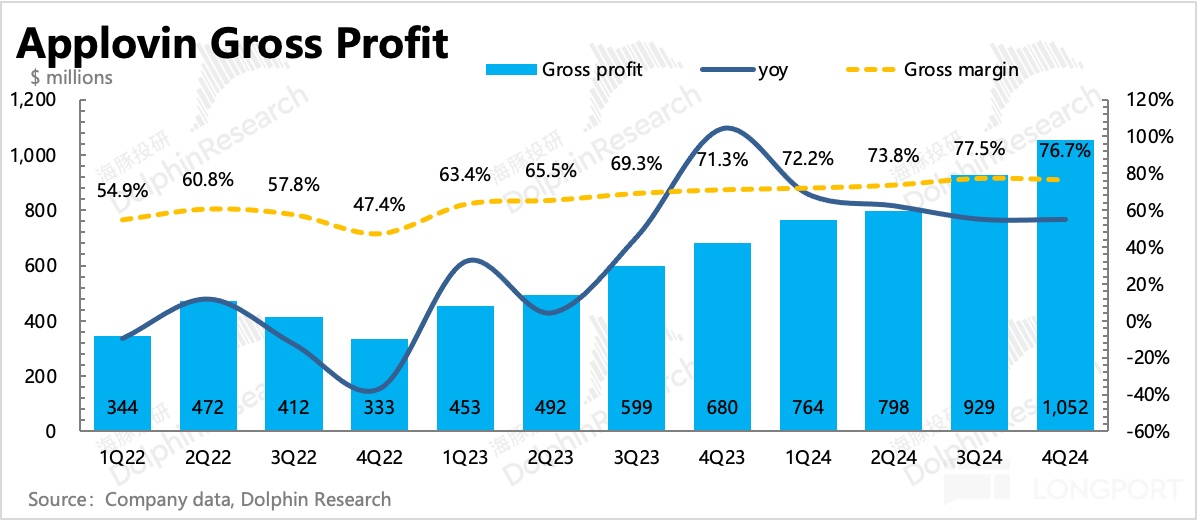

四季度 Applovin 实现总营收 13.7 亿,同比增长 44%,相比 Q3 加速。不仅高于原先的公司指引上限 12.6 亿,也高于市场一致预期。

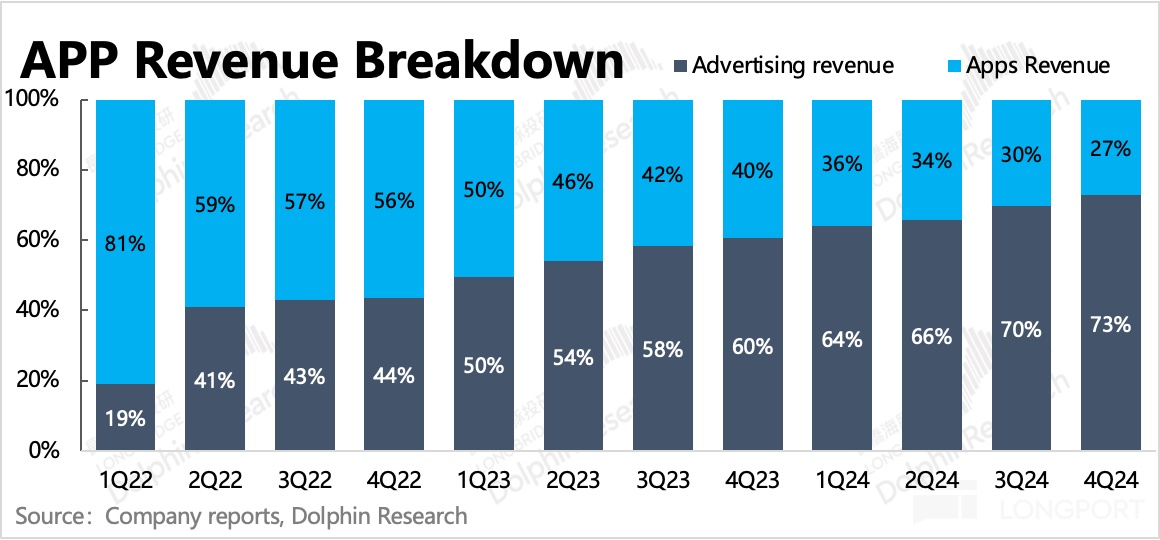

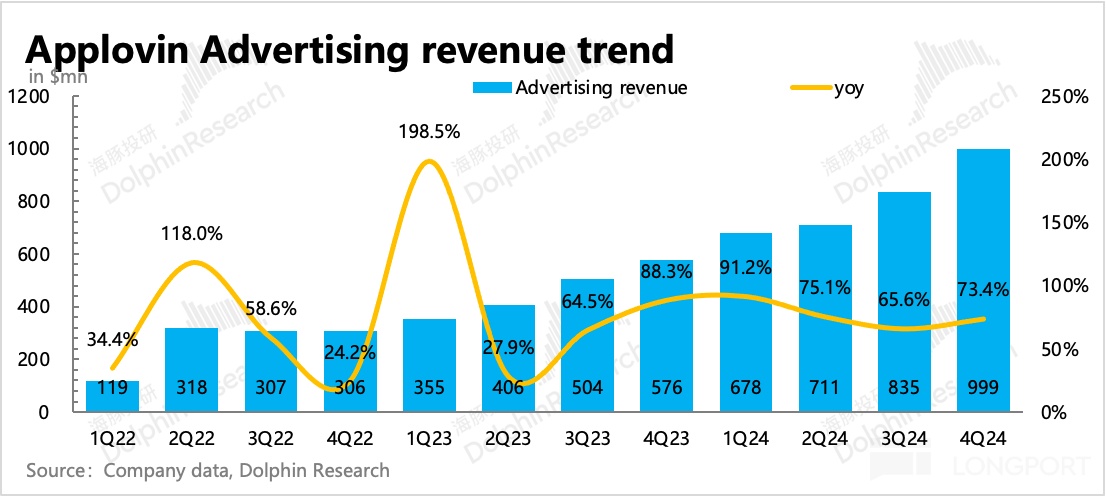

其中占大头的广告收入(原软件服务收入),更是达到了 73% 的增速,实现近 10 亿的收入,也是主要超预期的地方。四季度自有 App 收入同样小超预期,尽管仍然处于主动调整过程中。

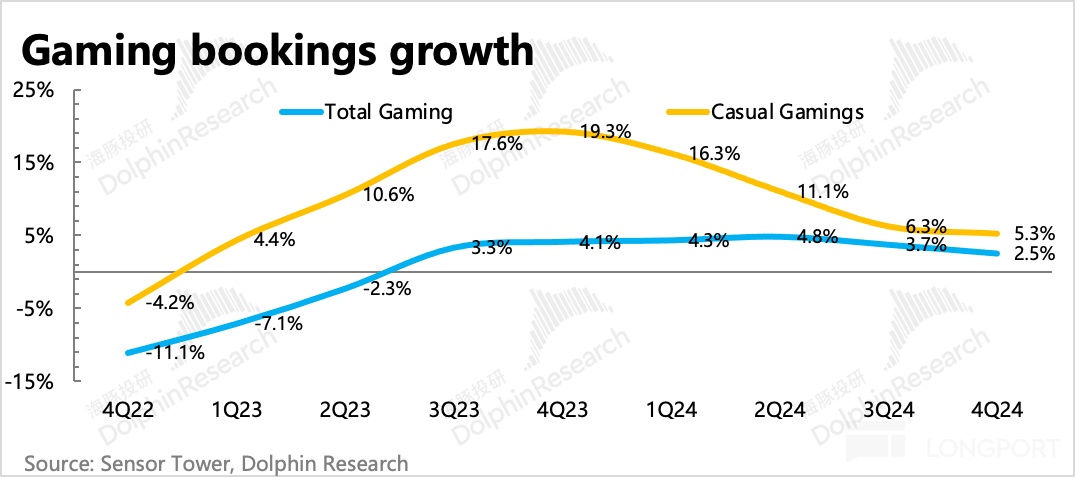

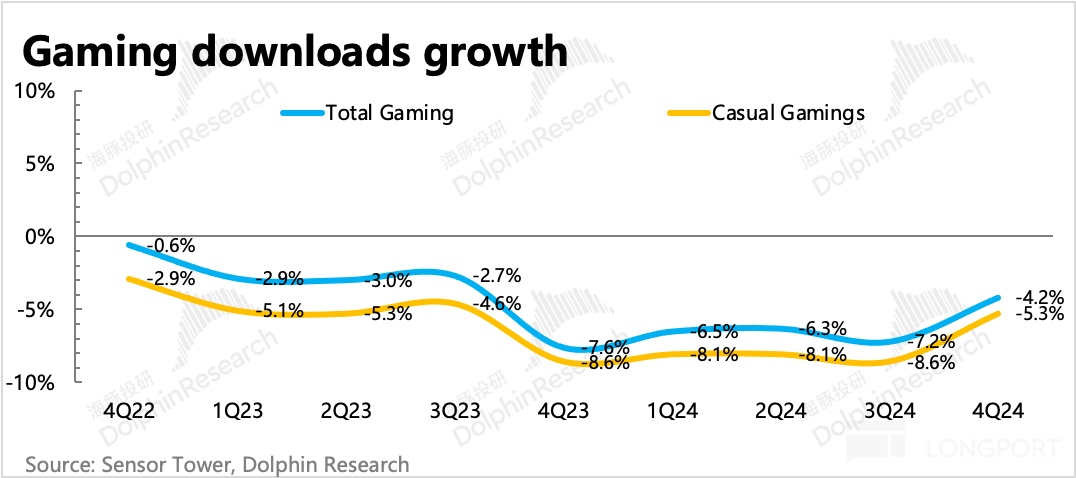

Applovin 连续多个季度的高速增长,与其所处的主要市场——游戏行业,似乎非常割裂。根据 Sensor Tower 的手游数据,整体游戏以及休闲游戏,流水增速均略有下滑。不过,在与 Applovin 变现更相关的下载次数上则有一定回暖。但无论如何,这样的行业表现对于 Applovin 的增长而言,没有太多帮助,因此 Applovin 更多的是靠自身 Alpha,来占到更多的份额。

但目前 Applovin 在广告中介行业的市场份额已经达到 10%,在更细分和精准的游戏获客广告细分市场中,Applovin 已经居于龙头地位,甚至甩开了 Google 和 Meta。如果将 Q4 广告全部纳入到游戏类广告,那么 Applovin 在 2024 年已经达到 30% 以上的市占率水平,相比 2023 年提升了 10pct,高于 2023 年相对 2023 年提升的 7pct。

虽然不排除 2024 年在 Axon 2.0 的带动下,提高市占率的速度会更快,但要在已然不低的市场份额下加速拉市占率,显然难度也并不小。因此,再通过结合市场预期和渠道反馈,海豚君预估,Q4 的 10 亿广告收入中,可能包含了 5000 万~1 亿美元的电商广告收入。这比财报前一些相对积极的机构预期 3000-5000 万美元而言要更高一些,隐含 Applovin 的电商广告推进短期非常顺利。

二、AI 投入或有确认,靠裁员提效继续保持高水平盈利能力

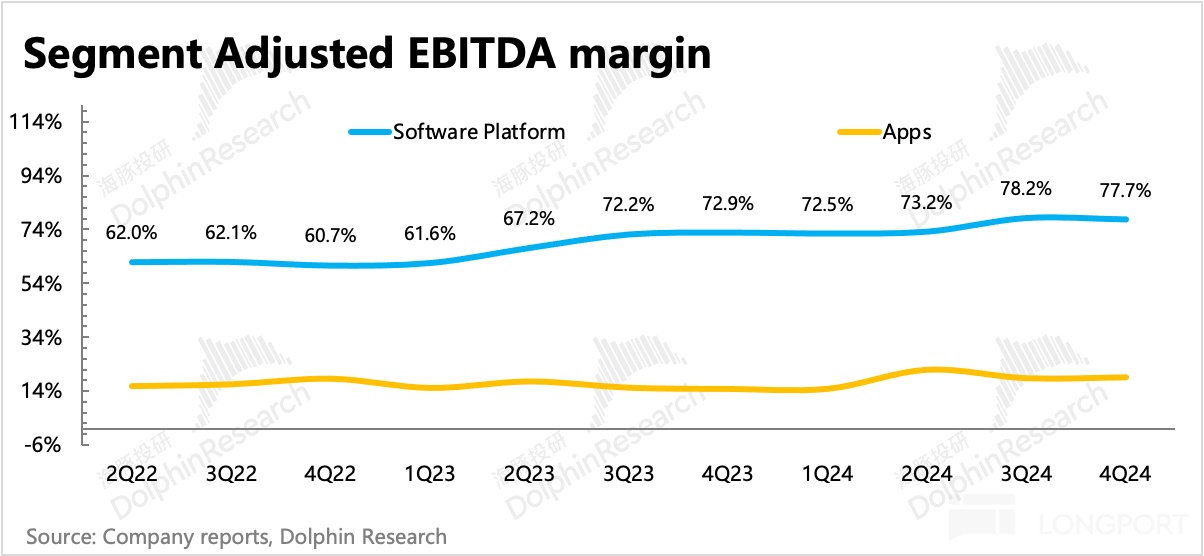

四季度整体公司实现 EBITDA 利润率 61.8%,小超市场预期,其中主要预期差在于对自有 App 的调整力度上——实际公司采取了更激进的提效动作。一方面裁员力度更猛,另一方面指引下季度的收入滑坡更快,说明 Q4 关闭了更多的低效工作室,从而使得在 Q4 自有 APP 的 EBITDA 利润率回到 19% 的高水平上。

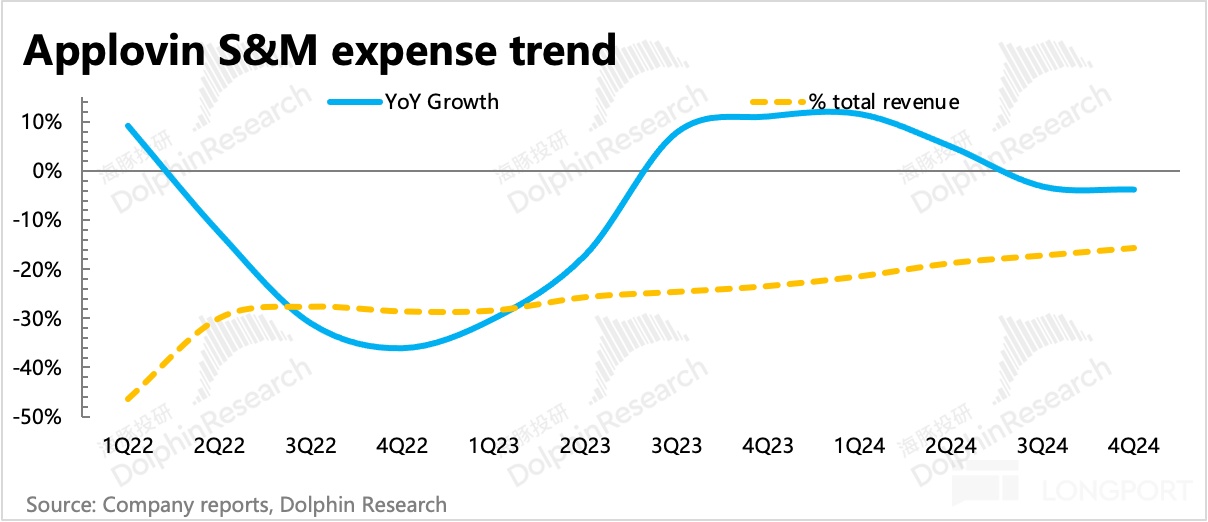

但广告利润率实际环比有所降低(从 Q3 的 78.2% 下降至 77.7%),海豚君通过拆分估算,发现多支出的费用似乎并不是用于电商拓客的营销费用上(Q4 还在同比下滑)。而是在营业成本中的 “服务器摊销费用”、“第三方云服务租赁费用” 等其他成本上,看到了一些增加和抬头趋势。(以下为海豚君拆分估算值,明确数值需要查阅提交 SEC 的完整年报)

三、展望亮眼,增长、赚钱一个不落

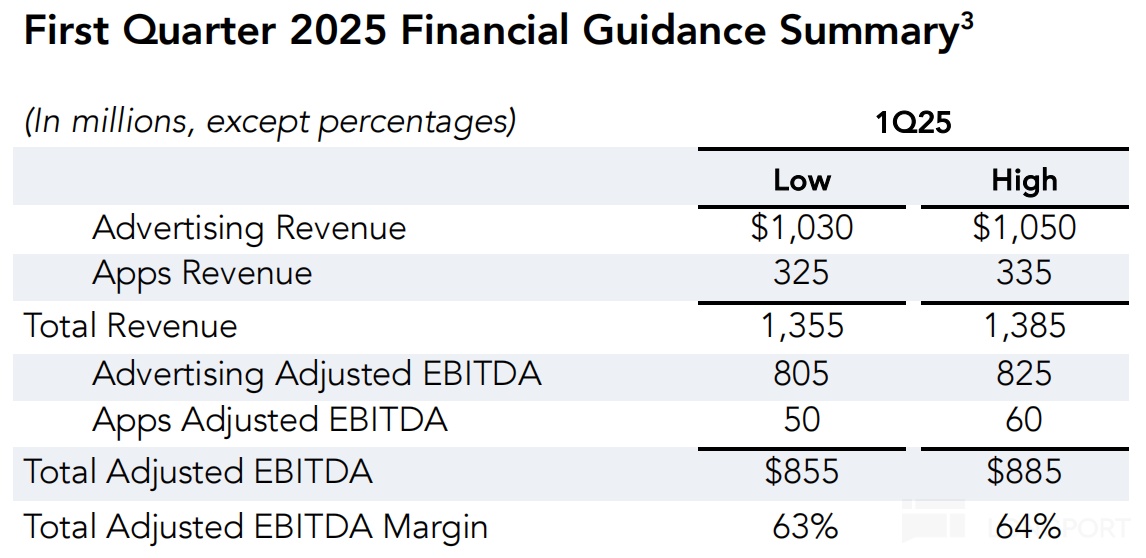

对于估值都押宝在未来成长上的 Applovin 来说,管理层的展望非常重要。短期关于 1Q25 的展望上:

(1)广告展望乐观:预计 Q1 广告收入同比增速 52%-55%,明显高于市场预期的增速 40%。预计 Q1 自有 APP 收入同比下滑 12%-15%,相比 Q4 要继续恶化。显然,管理层还在继续主动调整 App 业务,提高整体经营效率。

(2)盈利能力稳定提升:尽管踏入一个新市场领域,以及前置投入的 AI 基建摊销费用和云服务租赁费用随业务扩张而增加,但管理层对公司的运营效率有较高的信心,指引的 EBITDA 利润率仍然在提升节奏上。整体 EBITDA 利润率从 4Q24 的 62% 提高到 63% 至 64% 的水平。

其中广告、自有 APP 均有提升。广告利润率的提升源于电商广告带来的收入扩张,自有 App 利润率提升则还是源于主动调整上(关闭低效经营的工作室)。

总体而言,这是一份漂亮的指引。尽管有 App 收入不及预期的 “瑕疵”,但在电商广告的核心增长逻辑下已经不值一提。更何况,管理层的战略思路上,还在通过进一步的主动调整,来提高自有 App 业务的变现率(EBITDA),使得短期调整并未给利润端带来拖累。

在股东信中,管理层提及 2025 年的战略关键词,海豚君总结为“产品至上”、“技术投入”、“效率优先”、“生态共赢”。但在至于中长期的战略指引如何,尤其是对于 Applovin 在游戏市场的增长之路大部分已经走完的当下,尤其是具体操作上,如何集中火力在进入电商广告市场后 “持续” 攫取份额,是市场目前最关心的问题。建议关注管理层在业绩电话会上的相关回答,海豚君稍后也会在长桥 App 和用户群中分享纪要内容。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56