美联储恐再度政策失误,皆因这个“老毛病”难改

美联储对经济的预测往往不准确,让其在应对经济和金融状况变化时显得后知后觉。

美联储的预测记录往往让其在应对经济和金融状况变化时显得后知后觉。在最近的联邦公开市场委员会(FOMC)会议上,美联储调整了其声明,表示支持暂停当前的降息周期。对此,《福布斯》报道称:

“美联储的政策制定机构——联邦公开市场委员会一致决定将联邦基金目标利率保持在4.25%至4.5%之间,这一决定是在FOMC为期两天的会议结束后,于周三下午由美国央行宣布的。此次暂停降息打破了自9月以来连续三次降息的趋势,而美联储上一次暂停降息还是在2020年3月。

FOMC在公告中指出,失业率‘已稳定在较低水平’,同时‘通胀仍维持高位’,并特别删除了此前利率决策中关于通胀正‘逐步接近2%目标’的表述。”

值得一提的是,美联储肩负着两大官方使命:充分就业和物价稳定。在上次会议宣布暂停降息时,美联储特别强调了这两大使命。此外,这两大使命对于经济稳定乃至整个金融体系都至关重要。充分的就业和稳定的通胀能够为更强劲的经济活动提供支撑,通过提高信贷利用率和降低违约率来增强金融体系的稳定性。

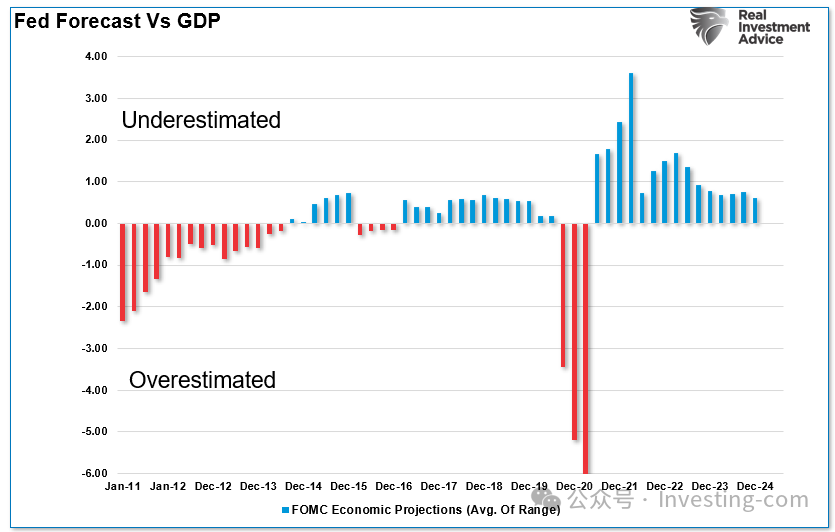

然而,美联储在预测未来经济增长率方面的表现却令人大跌眼镜。下表列出了自2011年以来美联储经济预测范围的平均值与实际GDP的对比情况。

显而易见,当未来增长预测与实际情况严重不符时(尤其是在危机事件期间),政策出错的风险就会大幅增加。

美联储的GDP预测vs实际值

不可预见因素

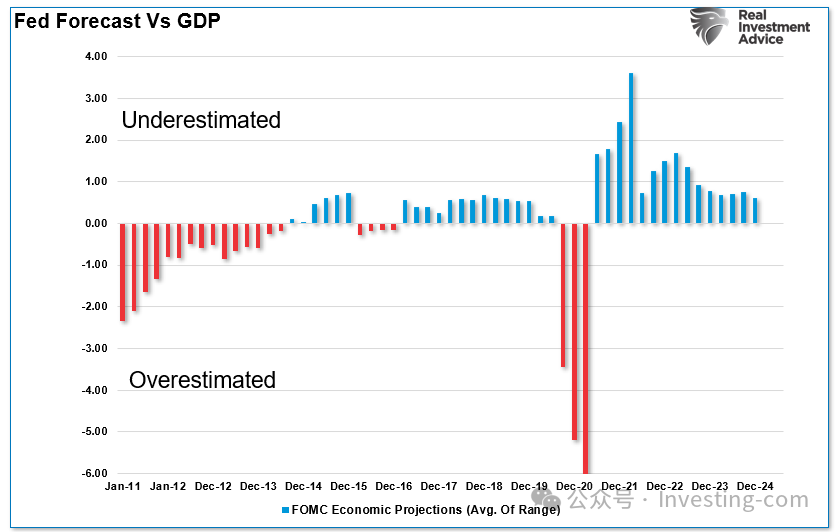

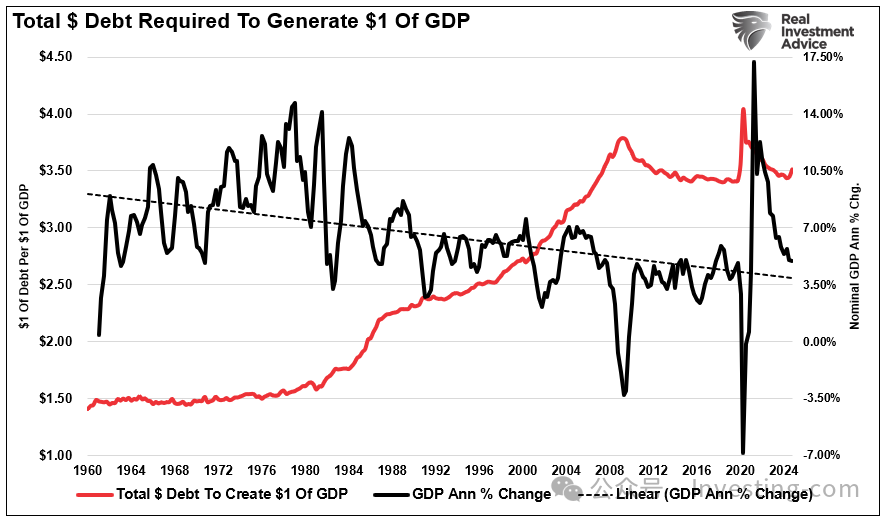

美联储面临的一个显著难题是,突发事件可能干扰消费者行为,使得预测总是充满不确定性。在当今社会,这一问题尤为凸显,因为消费在美国经济中的比重已接近70%。然而,值得注意的是,自2000年以来,尽管家庭债务持续飙升,但消费却未能再推动经济活动的扩张。

换句话说,与1980年至2000年期间家庭债务增加带动生活水平提升的情况相比,如今家庭更多是通过举债来维持现有的生活水平,而非提升。

PCE vs GDP vs债务

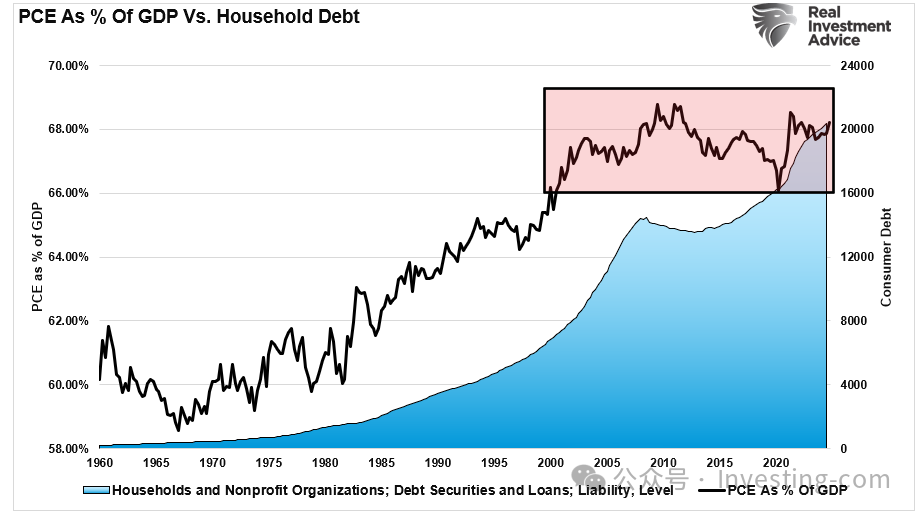

这一点非常关键。美联储依靠消费者信心来推动经济活动,并期望通过提高资产价格来达到这一目的。然而,尽管资产价格有所上涨,但经济底层90%的人群在消费方面却难以实现增长,因为他们在“经济财富”中的占比并未实质性提升。我们此前就指出:

通货膨胀调整后的家庭净值

这正是名义经济增长率持续向其长期2%的增长趋势回归,并有可能在未来几年内跌破这一水平的原因。

债务的存在使得原本可用于生产的资金被转向偿债,这阻碍了各收入阶层实现更好的经济成果。

产生每美元GDP所需的总债务

鉴于经济增长是经济生产和消费的函数,无法促进经济繁荣表明美联储当前的预测可能再次偏离了实际情况。尤其在他们对就业市场的强劲程度的看法上,这一点表现得尤为明显。

预测失准导致政策失误

就业,是推动经济增长的关键因素。我们此前指出:

“尽管[近期]的宏观数据看似尚可,但深入研究数据却发现了明显的警告信号,即劳动力需求正在减缓。投资者应对此保持警惕,因为就业与经济、市场之间的联系是密不可分的。这一点虽常被忽视,但经济活动与企业盈利之间确实存在着千丝万缕的联系。在消费驱动的经济中,就业是引擎。消费者需先生产再消费,因此就业对于企业盈利和市场估值来说至关重要。”

生产循环

生产周期对经济预期和通胀预期都起着决定性作用。没有活跃的就业市场,有机经济活动的增长就会步履维艰。尽管政府支出的增加能暂时缓解消费疲软的压力,但这种支撑的可持续性却备受质疑。因为未来要保持相同的经济活动水平,就需要不断举债,如上文所述。

鉴于就业在经济增长中的核心地位,美联储当前对劳动力市场强度的判断对其预测准确性构成了重大威胁。在最近的一次联邦公开市场委员会(FOMC)会议后,分析师们迅速抓住“就业强劲”这一理由,主张推迟进一步的降息。

高盛的林赛·罗斯纳(Lindsay Rosner)表示:“鉴于经济增长强劲且劳动力市场数据有韧性,美联储在数据高企和政策不确定性中有了采取更耐心做法的空间,这是美联储宽松政策周期的一个新阶段。美联储的宽松周期尚未走到尽头,但联邦公开市场委员会希望看到通胀数据有进一步好转才会再次降息,这一点从他们删除了关于通胀取得进展的表述中就可窥一斑。”

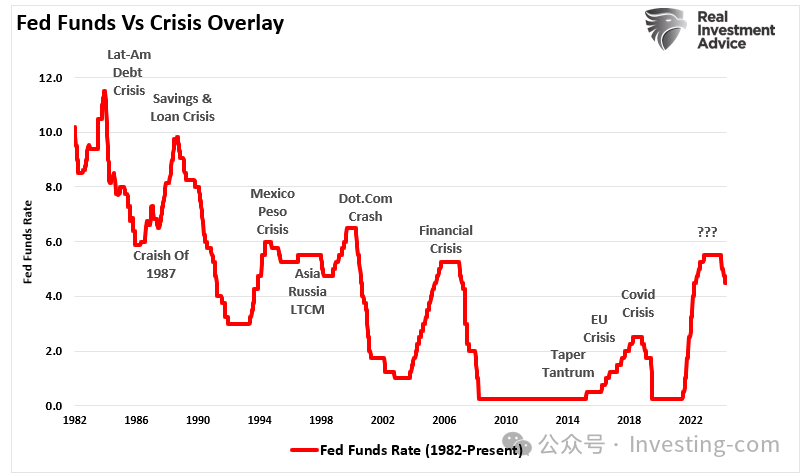

然而,回顾美联储降息周期的历史,我们不难发现,美联储常常是在经济事件已经对其此前对经济滞后数据的判断造成冲击后,才“姗姗来迟”地作出反应。换句话说,美联储在制定政策变更时几乎总是“慢半拍”。

联邦基金vs危机叠加

真实的“就业”状况

这样的情况很可能会再次发生,因为美联储对劳动力市场强度的判断可能过于乐观了。

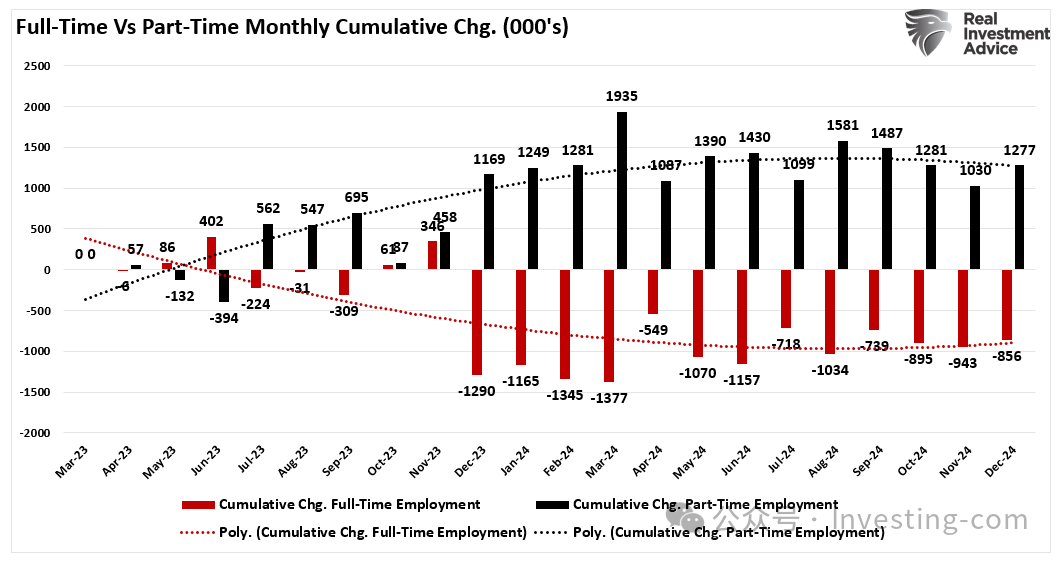

Rosenberg Research的David Rosenberg指出:“我们认为美联储的预测最终会偏离实际。就业增长的情况远没有声明中说的那么‘强劲’。新增的就业几乎都是兼职,招聘率也大幅下滑。持续申请失业救济的人数明显增多,消费者调查也显示劳动力市场信心严重不足。”

他的看法是有道理的。下面的图表展示了过去几年全职和兼职劳动力的累计变化情况。

全职vs临时工累积变化

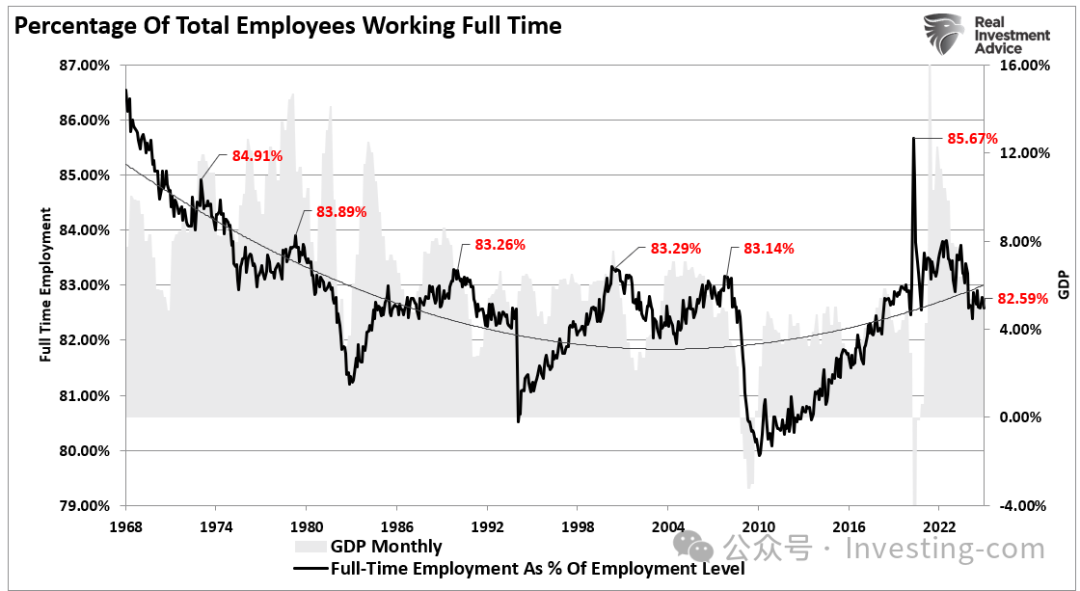

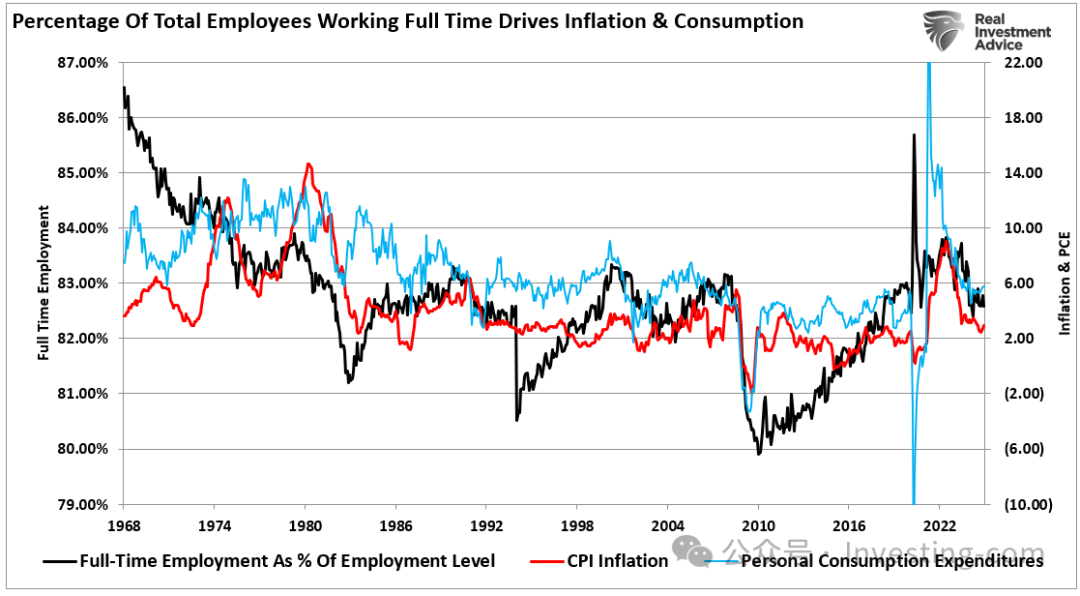

如前所述,就业是创造消费和推动经济活动增长的基础。尤为关键的是,全职就业对于实现更高的经济增长率至关重要,它能带来更高的收入、更好的福利以及家庭稳定性。值得注意的是,当全职就业人数在总就业人数中的比例达到峰值时,往往预示着未来经济表现会疲软,并可能产生通缩影响。(2020年是个特例,当时大规模裁员反而导致全职就业人数暂时增加。)

全职就业占工人的百分比与GDP

数据也支持了这一观点。全职就业在当前就业水平中所占比例下降,与个人消费支出的疲软有着密切关联。如果商品和服务的需求下降,通胀也会随之降低。

全职就业vs个人消费支出vs消费物价指数

目前“滞后”的经济数据可能让美联储最近暂停降息的决定看似合理。然而,当未来的数据修订揭示出更为真实的疲软状况时,美联储对就业和通胀稳定的预测很可能会被证明是错误的。

美联储的老毛病又犯了

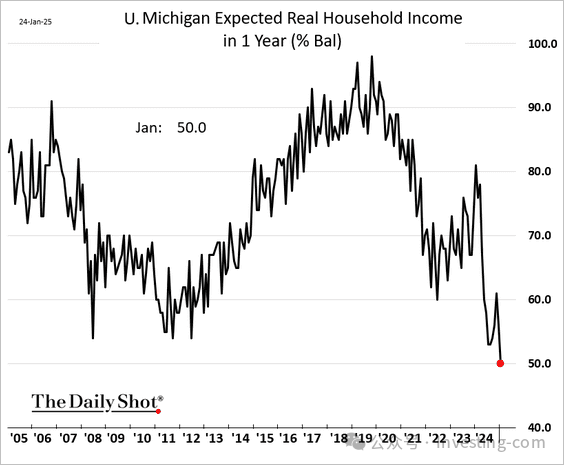

过分依赖历史数据,让美联储政策出错的风险陡增。这种失误,对金融市场、经济增长和消费者信心都可能带来重创。眼下的经济数据看似光鲜,但消费者心里可不这么想。看看他们对未来一年收入的预期,就能窥见一斑。Michael Lebowitz最近也发表了差不多的看法:

“劳动力市场数据整体看似不错,但实则暗藏隐忧,有停滞的迹象。持续申请失业救济的人数一路攀升,已经创下了三年多来的新高。职位空缺和劳动力流动调查(JOLTS)的招聘率,也跌到了十年来的低谷。虽然裁员的不多,但雇主们也没在招人。所以,别看劳动力市场数据整体挺好看,但看看下面的图表和其他数据,美联储就该慎重了。因为消费者可能会开始捂紧钱包,少花钱、多存钱。更别说,下面的图表已经够让人揪心的了,就业预期也在直线下滑。过去,这种预期变化可是导致过失业率上升的。”

预期年度实际家庭收入

兼职工作多了,招聘慢了,持续申请失业救济的人也多了,这些都是劳动力市场走弱的信号。以前,美联储就因为高估了就业形势,结果迟迟不肯降息。等经济状况一恶化,美联储就不得不改弦更张了。

美联储现在还有个头疼的问题,就是借款成本越来越高。债务负担重了,工资又不涨,消费者只能靠信贷来维持生活。利率要是一直这么高,那可支配收入的压力可就大了。对美联储来说,要是消费者不愿意花钱了,通胀可能就会比预期降得更快。这对未来的金融和经济稳定,可是个大风险。

美联储预测错了,影响的可不光是就业和消费。政策反应慢了,市场波动可能会加剧,企业投资决策也可能被打乱,经济衰退还可能更严重。历史已经证明,美联储总是后知后觉,等到经济恶化了才反应过来,而不会提前预防。所以,投资者们还是得小心为上,做好准备应对货币政策可能的变化,以免影响市场走势。

就目前的数据来看,美联储暂停降息好像还挺有道理。但谁知道未来的数据会不会大反转,揭示出比预期弱得多的经济状况呢?要是过去的模式继续下去,央行可能又会错过调整政策的最佳时机。

不过,准确预测未来,对美联储来说,始终是个难题。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33