债市早报:资金面均衡偏松;主要受股债跷跷板效应影响,债市整体偏弱

金融界、东方金诚联合推出《债市早报》栏目,为您提供最全最及时债市信息。

【内容摘要】 2月7日,资金面整体仍均衡偏松;主要受股债跷跷板效应影响,债市整体偏弱;转债市场主要指数跟随收涨,转债个券多数上涨;海外方面,各期限美债收益率普遍上行,主要欧洲经济体10年期国债收益率走势分化。

一、债市要闻

(一)国内要闻

【证监会发布《关于资本市场做好金融“五篇大文章”的实施意见》】证监会2月7日发布《关于资本市场做好金融“五篇大文章”的实施意见》。《实施意见》围绕加强对科技型企业全链条全生命周期的金融服务,丰富资本市场推动绿色低碳转型的产品制度体系,提升资本市场服务普惠金融效能,推动资本市场更好满足多元化养老金融需求,加快推进数字化、智能化赋能资本市场,加强行业机构金融“五篇大文章”服务能力,提升资本市场做好金融“五篇大文章”的合力等方面提出18条政策举措。其中提到,加大多层次债券市场对科技创新的支持力度。推动科技创新公司债券高质量发展,优化发行注册流程,鼓励有关机构按照市场化、法治化原则为科技型企业发债提供增信支持,探索开发更多科创主题债券。将优质企业科创债纳入基准做市品种,加大交易所质押式回购折扣系数的政策支持。探索知识产权资产证券化业务。支持人工智能、数据中心、智慧城市等新型基础设施以及科技创新产业园区等领域项目发行不动产投资信托基金(REITs),促进盘活存量资产,支持传统基础设施数字化改造等。

【1月末我国外汇储备规模为32090亿美元】2月7日,国家外汇管理局公布数据显示,截至1月末,我国外汇储备规模为32090亿美元,较2024年12月末上升67亿美元,升幅为0.21%。外汇局表示,2025年1月份,受主要经济体宏观经济数据、主要央行货币政策及预期等因素影响,美元指数下跌,全球金融资产价格总体上涨。汇率折算和资产价格变化等因素综合作用,当月外汇储备规模上升。

【金融监管总局:开展保险资金投资黄金业务试点】2月7日,金融监管总局办公厅发布关于开展保险资金投资黄金业务试点的通知。试点保险公司应当严格执行投资比例要求,投资黄金账面余额合计不超过本公司上季末总资产的1%。《通知》主要从试点内容、试点要求及监督管理三个方面提出明确要求。在试点内容方面,《通知》界定了试点投资黄金的业务范围和投资方式,并确定了10家试点保险公司。在试点要求方面,《通知》对试点保险公司投资黄金的事前事中管理进行了规范。在监督管理方面,《通知》明确了试点业务的定期报告、临时报告机制以及相关监督管理要求。

(二)国际要闻

【美国1月非农新增14.3万大幅低于预期,失业率意外降至4%,年度下修低于预期】2月7日,美国劳工统计局公布的数据显示,美国1月非农就业人口增长14.3万人,为三个月最低水平,远不及预期的17.5万人。与此同时,12月新增就业人数从25.6万大幅上修,至30.7万。11月和12月合计上修10万。1月失业率为4%,低于预期和前值4.1%。不过需要注意的是,由于人口调整,该失业率数据与前几个月不完全可比。尽管如此,美国劳工统计局表示,若排除人口调整的影响,失业率仍相比12月有所下降。劳工统计局在声明中表示,洛杉矶大火以及美国其他地区的严冬天气对当月的就业情况“没有明显影响”。尽管如此,上个月仍有近60万人因恶劣天气而失业,为四年来的最高水平。另外有120万通常从事全职工作的人由于天气原因只能找到兼职工作。1月份的劳动力参与率为62.6%,其中包含了最新的人口估计数。最新报告显示,截至2024年3月的12个月内,就业增长数量比最初报告的少了58.9万,降幅低于去年8月的初步估计81.8万。

【美国2月密歇根消费者信心大幅不及预期,通胀预期爆表】2月7日公布的数据显示,美国密歇根大学消费者信心意外创七个月新低,关税担忧导致短期通胀预期大涨,一年期通胀预期飙升至4.3%,创15个月新高,5年通胀预期与2022年通胀峰值期间持平。具体看,美国2月密歇根大学消费者信心指数初值67.8,创七个月新低,大幅不及预期的71.8,1月前值为71.1。分项指数全线下滑。其中,2月现况指数初值68.7,降至三个月低点,预期73.7,1月前值为74;预期指数初值67.3,创2023年11月以来新低,预期70.1,1月前值为69.3。通胀预期方面,美国2月密歇根大学1年通胀预期初值4.3%,创2023年11月以来新高,远超预期的3.3%,1月前值为3.3%。5年通胀预期初值3.3%,与2022年6月通胀峰值期间持平,处于2008年来的最高水平,高于预期的3.2%,1月前值为3.2%。

(三)大宗商品

【国际原油期货价格转涨,国际天然气价格继续上涨】2月7日,WTI 3月原油期货收涨0.39美元,涨幅0.55%,报71.00美元/桶,全周累计下跌2.11%;布伦特4月原油期货收涨0.37美元,涨幅0.50%,报74.66美元/桶,全周累计跌1.33%;COMEX黄金期货涨0.35%,报2886.80美元/盎司;NYMEX天然气价格收涨1.92%至3.313美元/盎司。

二、资金面

(一)公开市场操作

2月7日,央行公告称,为保持银行体系流动性充裕,当日以固定利率、数量招标方式开展了1837亿元7天逆回购操作,操作利率为1.50%。Wind数据显示,当日有2840亿元逆回购到期,因此单日净回笼1003亿元。

(二)资金利率

2月7日,央行公开市场连续净回笼,但资金面整体仍均衡偏松。当日DR001上行0.21bp至1.803%,DR007下行4.86bp至1.763%。

数据来源:Wind,东方金诚

三、债市动态

(一)利率债

1.现券收益率走势

2月7日,主要受股债跷跷板效应影响,债市整体偏弱。截至北京时间20:00,10年期国债活跃券240011收益率上行1.00bp至1.6050%,10年期国开债活跃券240215收益率上行1.40bp至1.6400%。

数据来源:Wind,东方金诚

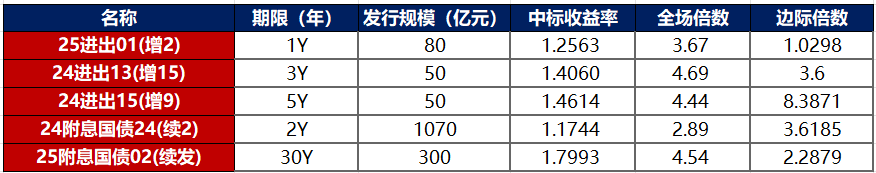

债券招标情况

数据来源:Wind,东方金诚

(二)信用债

1. 二级市场成交异动

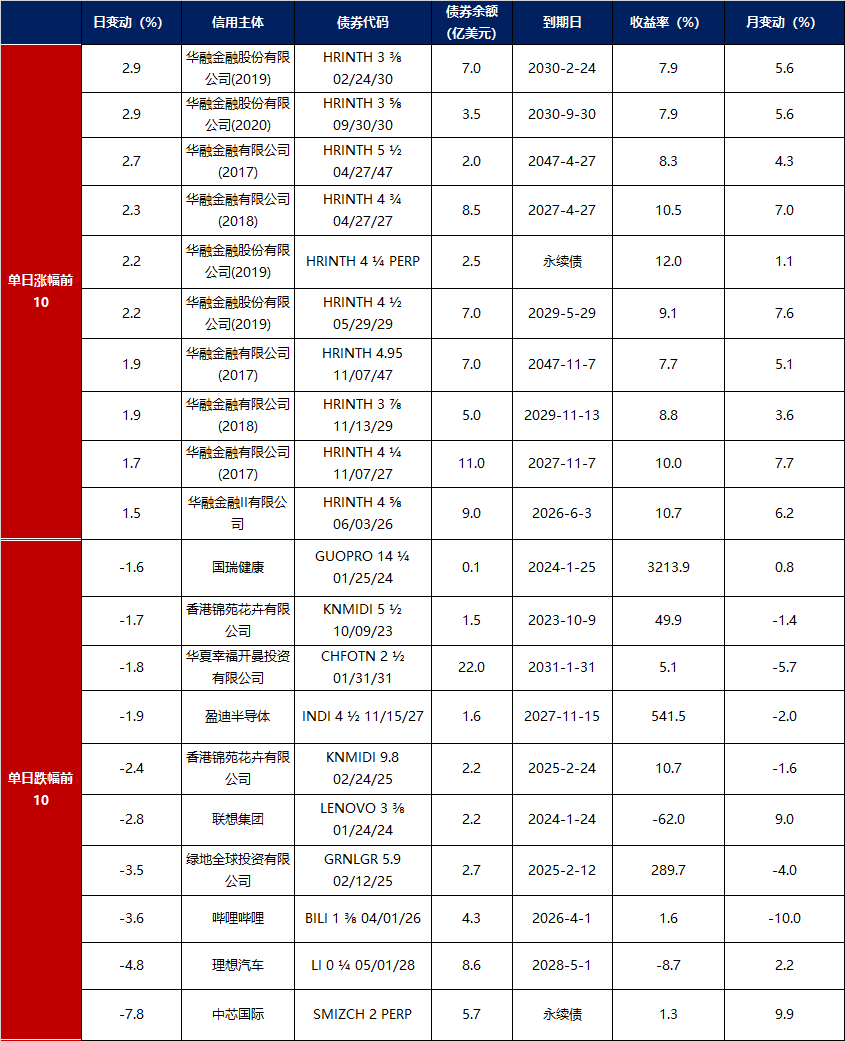

2月7日,3只产业债成交价格偏离幅度超10%,为“H1碧地02”涨超17%,“22万科GN001”涨超26%,“H9龙控01”涨超33%。

2. 信用债事件

远洋集团:公司公告,英国重组计划已于2月6日生效。

佳兆业集团:公司公告,计划于2月28日举行境外债务重组相关会议。公司新增2条恢复执行信息,执行标的合计17.6亿余元,涉及合同纠纷案件。

天誉置业:公司公告,百慕达清盘呈请聆讯押后至2月20日。

北控水务:公司公告,“22北控水集MTN001A”拟于2月13日提前兑付。本期债券发行总额为10亿元,票息为1.3%。

西部水泥:惠誉因发行人停止参与评级,撤销西部水泥“B-”长期发行人评级,此前列入负面评级观察名单。

青岛红建投资:公司公告,公司承兑逾期的6张商票(合计约2.97亿元)均已结清。

云投集团:公司公告,法院驳回官渡区住建局诉讼请求及子公司云南铁投反诉请求,本次诉讼涉及项目合同纠纷。

中梁控股:公司公告,1月合约销售额约11亿元。

世茂集团:公司公告,1月合约销售额约为22.1亿元,同比增长4.74%。

融创中国:公司公告,1月合同销售金额约68.4亿元,同比增长81.9%。

株洲云龙发展投资控股:公司公告,拟将“23云龙02”票息下调320个基点至2.80%,调整后的起息日为2月28日。

福建阳光集团:中泰证券通过公开渠道查询获悉,公司及重要子公司新增重大执行和资产受限情况。

广东翔鹭钨业:中证鹏元公告,决定维持广东翔鹭钨业股份有限公司主体信用等级为A-,将评级展望由稳定调整为负面。

武汉当代科技产业集团:公司公告,公司面临债务执行,涉及金额超600万元。

(三)可转债

1. 权益及转债指数

【权益市场三大股指集体收涨】 2月7日,A股午后冲高回落,科技股波动加大,市场成交额随之放量,上证指数、深证成指、创业板指分别收涨1.01%、1.75%、2.53%,全天成交额2万亿元。当日,申万一级行业大多收涨,仅银行微跌0.32%,上涨行业中,计算机涨超3%,综合、电力设备、钢铁、房地产涨超2%。

【转债市场主要指数跟随收涨】 2月7日,转债市场跟随权益市场有所上行,当日中证转债、上证转债、深证转债分别收涨0.54%、0.53%,0.56%。当日,转债市场成交额676.64亿元,较前一交易日放量73.53亿元。转债市场个券多数上涨,499支转债中,362支上涨,132支下跌,5支持平。当日上涨个券中,普利转债涨超10%,万顺转2涨超7%,超达转债、冠盛转债涨超6%;下跌个券中,福新转债跌逾6%,震裕转债4%。

2. 转债跟踪

2月7日,塞力转债公告将转股价格由12.50元/股下修至12.00元/股;天23转债公告董事会提议下修转股价格;再22转债公告不下修转股价格,且在未来6个月内(即自2025年2月7日至2025年8月6日期间),若再次触发下修条款,亦不选择下修;韵达转债公告预计触发转股价格下修条件。

2月7日,超达转债公告不提前赎回,且未来三个月内(即2025年2月8日至2025年5月7日),若再次触发提前赎回条款,亦不选择赎回;博23转债公告预计满足提前赎回条件。

(四)海外债市

1. 美债市场

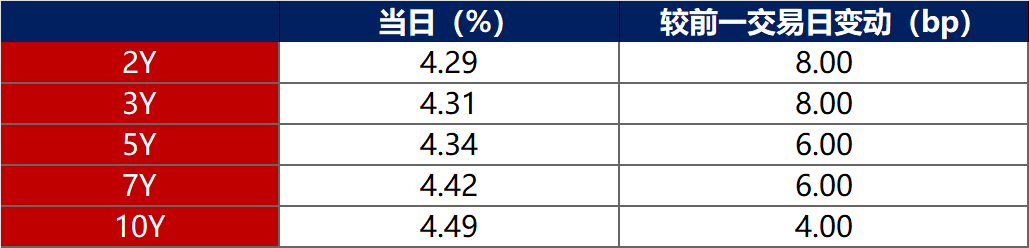

2月7日,由于非农数据前值大幅上修且失业率意外走低,各期限美债收益率普遍上行。其中,2年期美债收益率上行8bp至4.29%,10年期美债收益率上行4bp至4.49%。

数据来源:iFinD,东方金诚

2月7日,2/10年期美债收益率利差收窄4bp至20bp;5/30年期美债收益率利差收窄2bp至35bp。

2月7日,美国10年期通胀保值国债(TIPS)损益平衡通胀率保持在2.42%不变。

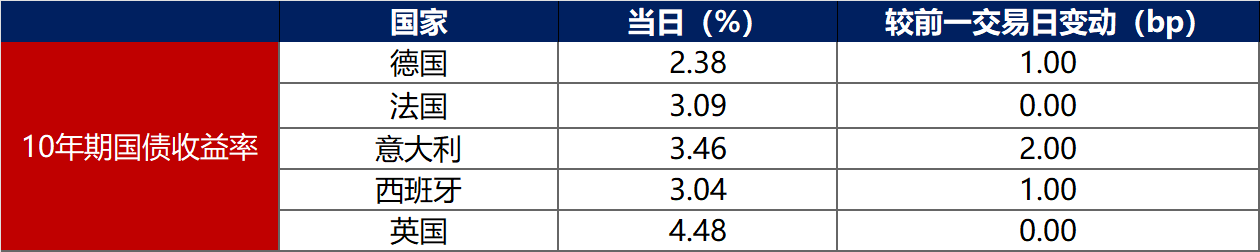

2. 欧债市场:

2月7日,主要欧洲经济体10年期国债收益率走势分化。其中,德国10年期国债收益率上行1bp至2.38%,法国、英国10年期国债收益率保持不变,意大利、西班牙10年期国债收益率分别上行2bp、1bp。