高通:2029 年实现非手机业务收入达到 220 亿美元(1QFY25 电话会)

高通(QCOM.O)于北京时间 2025 年 2 月 6 日上午的美股盘后发布了 2025 财年第一季度财报(截止 2024 年 12 月),要点如下:

以下为 高通 2025 财年第一季度业绩说明电话会纪要,财报解读请移步《“热” 起来的高通,苹果基带要 “搅局”?》

一、$高通(QCOM.US) 财报核心信息回顾:

二、高通财报电话会详细内容

2.1、高管层陈述核心信息:

1. 第一季度财务表现

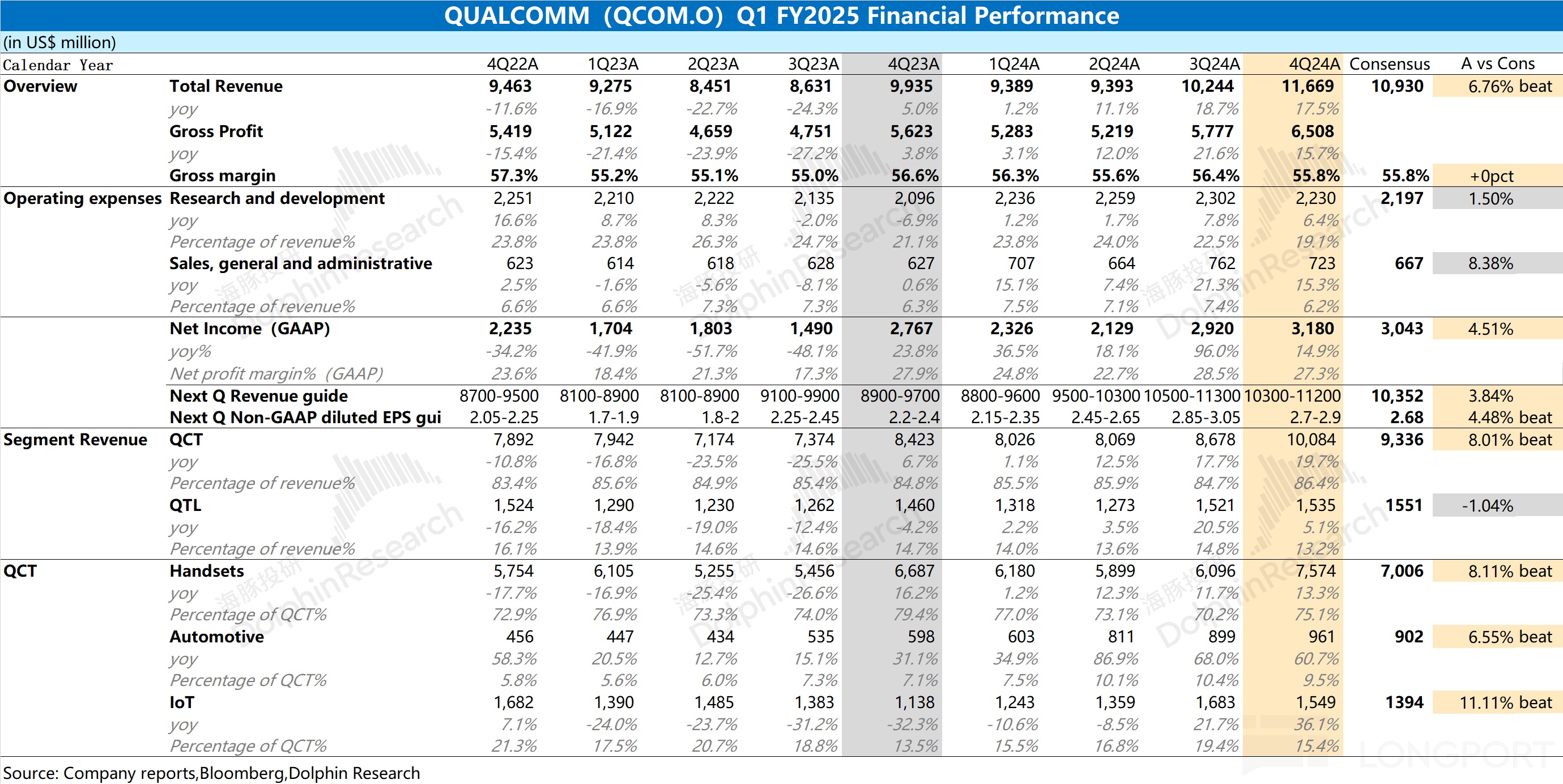

总收入:117 亿美元,创历史新高,超出预期。

非 GAAP 每股收益(EPS):3.41 美元,超出预期。

芯片业务(QCT):收入达到 101 亿美元,首次突破 100 亿美元大关,其中包括创纪录的手机和汽车业务收入。

许可业务(QTL):收入为 15 亿美元。

增长亮点:

汽车和物联网(IoT)业务收入分别同比增长 61% 和 36%。

强调到 2029 年实现非手机业务收入达到 220 亿美元的目标。

2. 技术与产品进展

移动业务:

Snapdragon 8 Elite:为三星 Galaxy S25 系列提供动力,展示了与谷歌 Gemini AI 的深度集成。

设计能力:超过 80 款基于 Snapdragon X 系列的 PC 设计正在生产或开发中,目标是到 2026 年实现超过 100 款设备的商业化。

Snapdragon X 平台:针对 600 美元价位段的 PC 市场推出,具备多天电池续航和强大的 AI 功能。

扩展现实(XR):

与 Meta 等合作伙伴的长期合作推动了 XR 业务的发展。

与谷歌合作,推出基于 Snapdragon XR 平台的设备。

工业物联网(IIoT):

推出 AI 本地设备和推理套件,支持在本地硬件上运行生成式 AI 推理。

与霍尼韦尔、IBM 等公司建立合作伙伴关系。

汽车业务:

宣布与 Ops、Alpine、亚马逊、谷歌等公司的新合作,推动 AI 驱动的车载系统和高级驾驶辅助系统。

Snapdragon 数字底盘工作台:为开发软件定义汽车提供云平台。

3. 财务展望

第二季度预期:

非 GAAP 收入预计在 102 亿至 110 亿美元之间。

非 GAAP 每股收益预计在 2.70 至 2.90 美元之间。

QTL 业务:

预计收入在 12.5 亿至 14.5 亿美元之间,EBT 利润率在 69% 至 73% 之间。

QCT 业务:

预计收入在 89 亿至 95 亿美元之间,EBT 利润率在 29% 至 31% 之间。

手机业务预计同比增长约 10%,物联网和汽车业务分别同比增长约 15% 和 50%。

4. 法律与合作更新

ARM 与高通的诉讼:陪审团的裁决支持高通的 CPU 创新,并确认高通与 ARM 的合同允许其在智能手机、汽车、下一代 PC、物联网和数据中心等行业使用其专有的 Orion CPU。

许可协议更新:与两家大型 OEM 厂商的长期许可协议即将签署,与华为的谈判仍在进行中。

2.2、Q&A:

Q 关于 QTL 业务的展望,您提到 2025 财年与 2024 财年持平。能否详细说明一下对整体出货量和每单位版税的假设?

A 我们对市场的整体假设是,出货量同比持平或略有增长(低个位数增长,3% 左右)。当然,这没有考虑中国补贴和 AI 换机潮等潜在的上行机会。但这是我们 QTL 预测的基础假设。

Q 关于 Snapdragon X 平台在 PC 领域的 2025-2026 年发展,能否分享一下企业端和消费端的采用曲线预期?

中国智能手机市场的补贴政策对消费者需求的影响,以及对国内 OEM 厂商增长可持续性的影响?

A PC 平台发展:

我们预计到 2029 年 Windows PC 业务收入达到 40 亿美元,这意味着在我们所针对的市场中占据约 12% 的份额。目前进展顺利,已有超过 80 款基于 X 系列的设计正在开发或已推出,目标是在 2025-2026 年实现超过 100 款设备的商业化。

在美国零售市场(尤其是 800 美元以上的 Windows 笔记本市场),Snapdragon X 系列的市场份额已超过 10%,符合我们对长期增长的预期。

目前第一波主要是消费级产品,未来将更多地扩展到商业应用领域。

中国市场补贴政策:

补贴政策从 2025 年 1 月开始,目前还处于早期阶段,我们将在下个季度有更清晰的判断。

从历史经验来看,补贴政策通常会扩大市场规模,但目前尚未纳入我们第二季度的预期中。

本季度中国市场的增长主要得益于高端设备需求的增加,以及我们客户在国内市场份额的提升。

Q QTL 业务全年持平的预期是否假设没有与华为达成和解?

关于关税问题,是否看到近期个人电子产品的增长与关税预期有关?

A 我们在过去一年中与几乎所有主要 OEM 厂商续签了长期许可协议,包括最近与 Transient 签订了 4G 许可协议(补充了之前签订的 5G 许可)。

目前仅剩华为的谈判仍在进行中,全年持平的预期中不包括与华为和解的潜在收益。

确认全年持平的预期中不包括华为和解的可能性。

关于关税问题,我们目前看到的市场需求增长主要来自:

三星 Galaxy S25 系列的强劲表现,我们在该系列中的全球份额超出预期。

中国消费者对高端设备的强劲需求,以及我们客户在国内市场份额的提升。

这些增长与关税无关,而是与消费者对高端设备的需求以及 AI 功能的推动有关。

Q 通常第二季度没有旗舰产品发布,这对 QCT 业务的季节性有何影响?

Snapdragon 芯片的 ASP(平均售价)是否会因 AI 功能和成本上升而持续增长?

A 季节性影响:

QCT 业务的季度表现主要受旗舰产品发布时间的影响。通常第一季度是高点,第三季度是低点。

三星的高份额对我们第一季度和第二季度的预期都有所体现,不会改变整体季节性趋势。

ASP 增长:

Snapdragon 芯片的 ASP 增长主要受消费者对更高性能芯片的需求推动,我们不断在 AI、处理能力和连接性方面增加功能。

尽管 TSMC 的 3 纳米和 4 纳米工艺价格上涨(从 2025 年 1 月开始生效),但我们的目标是在长期内将这些成本增加反映到 ASP 中。

总体来看,市场对高端设备的需求增加,推动了我们芯片 ASP 的增长。

Q 物联网业务的季度表现是否有周期性?

QCT 业务的毛利率是否会在未来保持较高水平?

A 物联网业务周期性:

物联网业务的季度表现确实存在周期性,尤其是消费物联网领域,通常在第四季度为假期购物季做准备,而第一季度则相对放缓。

工业物联网和边缘网络业务则在各个季度都保持强劲增长。

毛利率:

QCT 业务的毛利率在第一季度和第二季度表现强劲,主要得益于高端设备出货量的增加,这改善了我们产品组合的整体毛利率。

未来毛利率将随着产品组合的变化而波动,但目前我们对毛利率的表现感到满意。

Q 关于大客户调制解调器业务的展望是否有变化?

PC 业务在物联网中的规模有多大?

A 调制解调器业务:

我们对大客户(苹果)调制解调器业务的假设没有变化。我们预计 2026 年该客户的产品发布中,我们的份额为 20%。目前的协议在 2026 年结束。假定后续不再续签的,因此 2027 年我们将没有份额。

我们预计 2025 年的产品发布中,我们的份额在 10%-20% 之间。

PC 业务规模:

我们目前没有按季度披露 PC 业务的具体收入,但我们在 800 美元以上的笔记本市场取得了 10% 的份额,这是一个积极的开端,符合我们到 2029 年达到 12% 市场份额的长期目标。

Q 智能手机业务的 20% 增长是否可持续?

中国市场的最新趋势如何?

A 智能手机业务增长:

我们预计智能手机业务的增长是可持续的。2025 年第一季度,QCT 手机业务同比增长 13%,主要得益于出货量增加和 ASP 上升。

高端设备市场(1000 美元以上)在过去 3-4 年中从占市场的 21% 增长到超过 30%,这对我们非常有利,因为我们在这一领域非常强大。

我们预计 2025 年第二季度手机业务同比增长 10%,这是一个非常强劲的数字。

中国市场趋势:

中国市场在高端设备领域表现强劲,我们看到这一部分市场持续增长。

我们的客户在国内市场份额有所提升,同时补贴政策也将有助于推动这一市场的发展。

本文的风险披露与声明:海豚投研免责声明及一般披露

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56