港股红利节前上扬,或可持基过年

近两年因为内外多重噪音的影响,港/A股的波动性都偏剧烈,而且在可望见的2025年,预计波动率还将扩大。因此,不少国内投资者在布局时便开始愈发重视“确定性”,如此一来,红利资产,尤其是港股红利资产,便走进了大家的视野。

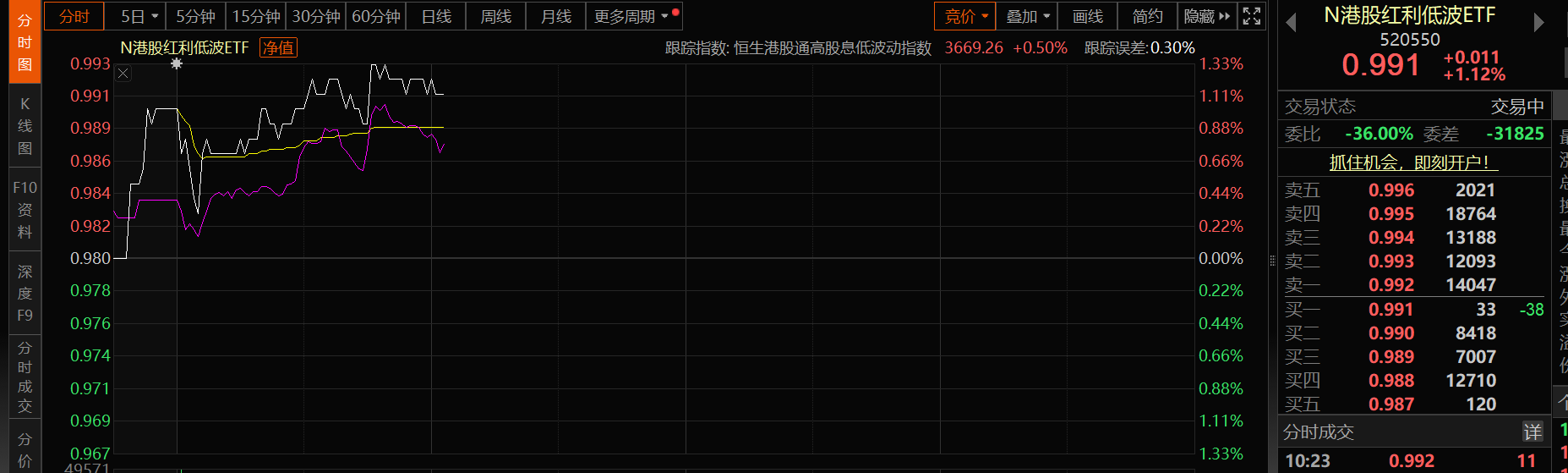

恰好今天就有一只港股红利低波ETF(520550)上市,已经走出了“开门红”。值得一提的是,这只ETF是A股首只月月评估分红+最低费率组合的红利主题ETF,持有一年的总费率仅为0.2%。

展望其下一阶段的表现,预计将有三重利好“保驾护航”,对于看好港股红利长期表现的朋友来说,或可选择“持基过年”。

具体来看:

一、中长期资金入市。

“积极引导长期资金入市”,这句话在过往两年我们仿佛听了无数遍,在昨日的会上,上面给出了具体的数据,算是定了个调:对于商业保险资金,力争大型国有保险公司从2025年起每年新增保费的30%用于投资A股。

像险资这类资金要入市,低波动肯定是首先要考虑的因素,毕竟这些资金未来还要勇于“偿债”。而港股红利无疑是最佳的“选角”,以恒生港股通高股息低波动指数为例,其前三大重仓行业为:金融业(38.2%)、地产建筑业(15.4%)、能源业(13.1%),权重占比合计66.7%,因为均为成熟行业,业绩较为扎实,天生具有低波动、走势较为稳健的特性。

股息率偏高。

随着降息周期的逐步深入,当前无风险收益率不断降低,十年期国债收益率已经降至1.6%左右,一些风偏较低的机构资金以及普通投资者,接下来可能都将面临“资产荒”。

而股息率偏高的港股红利,可能就是个不错的“出路”:数据显示,截至1月15日,港股红利低波ETF(520550)跟踪的恒生港股通高股息低波动指数股息率(近12个月)为8.02%。

估值重塑。

做好“市值管理”,尤其是一些央国企,也是上面这两年重要的工作方向,数据显示,截至1月15日,恒生港股通高股息低波动指数市盈率为5.76倍,市净率为0.5倍,50只成份股中,有41只成份股市净率低于1,破净股占比82%。

简而言之,在大资金入市、降息趋势、估值重塑的三重利好的呵护下,港股红利有望显著受益,如果再辅以未来经济复苏大趋势下的业绩抬升,不排除还会走出“戴维斯双击”双击的可能。

账号:钱袋侦探社

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47