跌跌不休的戴尔该看好吗?

戴尔的股票最近暴跌至约105美元,这是数月来的最低水平。短暂的市场不确定性导致波动性增加,许多像戴尔一样高质量的股票变得便宜。

有外国分析师认为,戴尔的交易价格可能仅为约10倍的前瞻性市盈率,这使其异常便宜,尤其是在当前市场环境下,考虑到其在企业人工智能和其他重大业务潜力方面的坚实地位。

作者:Victor Dergunov

数据中心基础设施收入去年达到2820亿美元,到2030年可能会增长三倍。戴尔在企业领域的坚实人工智能定位,以及个人电脑领域的潜在复苏,可能会使戴尔在未来几年继续实现高于平均水平的增长。

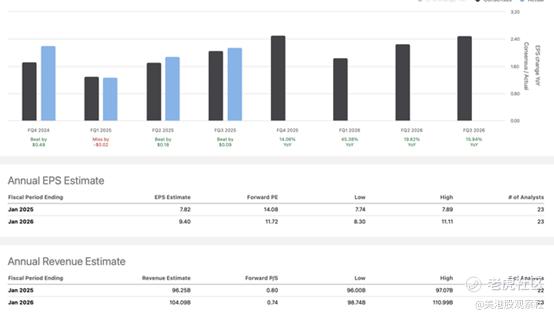

戴尔最近发布了一份好坏参半的财报,显示每股收益(EPS)好于预期,但收入略低于预期。尽管如此,戴尔的股票目前非常便宜,因为它交易价格约为前瞻性收益的10倍,低于销售额的1倍,并且其市盈率与增长比率(PEG)仅为约0.65。

这种看涨的动态表明戴尔是一个值得看涨的对象,该公司可能会超过分析师普遍低估的预期。此外,此外,在有利的盈利环境持续的情况下,戴尔可能经历多重扩张。

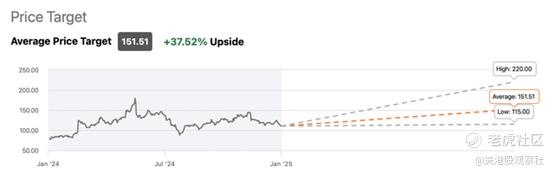

戴尔股价最近跌至105-110美元左右的关键支撑位。戴尔的关键支撑位也在100美元,这是该股在夏季回调后首次创下更高的低点。戴尔必须将价格走势维持在这一关键支撑区间之上。因此,在中期和长期内,它有很高的可能性走高。最初的补空和上涨可能会使戴尔股价达到125美元左右的阻力位,很快可能会在130-140美元附近出现更高的补空。

戴尔的人工智能优势

戴尔已为人工智能革命做好了良好定位,因为该公司从个人电脑到数据中心再到云端,提供广泛的人工智能解决方案。戴尔提供人工智能专业硬件、人工智能驱动的管理和自动化(智能冷却)等。戴尔还提供全面的人工智能软件包,并且一直是数据中心硬件的领导者,因为它显然多年来一直以该领域为目标,形成了如此全面的策略。

戴尔的基础设施解决方案部门,包括戴尔的人工智能收入,上个季度同比增长34%至114亿美元。业务的存储方面,包括戴尔的人工智能系统,上个季度销售额同比增长54%至74亿美元。

戴尔上个季度出货了29亿美元的人工智能服务器,同时报告了36亿美元的未来预订人工智能服务器订单。戴尔的人工智能产品需求持续激增,我们可能会看到更高的需求导致超过共识预期。

戴尔在过去四个季度中有三个季度的每股收益都超出了预期。戴尔的表现通常非常稳定,在过去的20个季度中,它的每股收益只有两次低于预期。因此,戴尔很有可能达到或超过普遍预期的每股收益。目前的预估可能偏向于较低的区间,戴尔未来表现优于大盘的可能性可能较高。

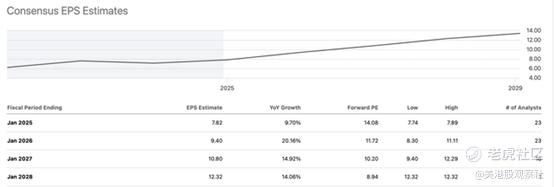

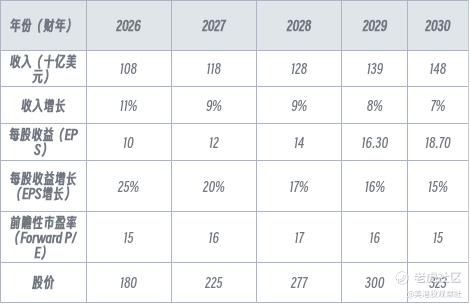

戴尔将在2月发布2025财年第四季度报告。因此,戴尔即将进入2026财年。对于2026财年,共识每股收益预期为9.40美元,相当于市盈率低于12。此外,我们应该展望下一年,2027财年的每股收益可能约为11美元。这种动态表明戴尔的前瞻性市盈率可能仅为约10,对于一家具有相当人工智能潜力的市场领先公司来说,这是一个非常便宜的价格。

此外,戴尔在2026财年的销售额可能约为1050亿美元,使其前瞻性市销率仅为0.77。戴尔的交易价格约为10 - 12倍市盈率,并且在未来几年可能会实现约15 - 20%的每股收益增长,这意味着其PEG比率可能仅为约0.65(非常便宜)。

华尔街的平均目标价约为152美元,高端目标价高达220美元。即使是最低的目标价115美元也高于戴尔目前极度低迷的股价。这种动态表明下行风险可能有限。此外,戴尔在这里明显被低估的可能性很高,并且在未来12个月内升值约40%或更多的可能性也很高。

未来的预期

凭借约8 - 10%的适度收入增长,戴尔在未来几年可以大幅提高盈利能力。增长的增加和稳定的收益增长可能会导致估值倍数扩张到约15 - 17的范围或更高,对戴尔的股价产生建设性的长期复合效应。此外,在更看涨的情景下,我们可能会看到更强劲的增长或更显著的估值倍数扩张。这种动态可能会使戴尔的股价升值超过这个基础案例预测结果。

戴尔面临的风险

尽管处于有利地位,但戴尔仍面临风险。存在人工智能需求增长低于预期的风险,这可能会削弱信心,为股价提供更多潜在下行空间。还存在经济增长低于预期、利率高于预期以及其他可能影响收益、增长和估值倍数扩张的宏观经济因素的风险。戴尔在数据中心人工智能领域以及其他业务领域也面临激烈竞争。投资者在投资戴尔股票之前应考虑这些及其他风险。

$戴尔(DELL)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管69.35

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56