突发,神秘资金割肉。。

大手笔埋伏的神秘资金,突发割肉了。

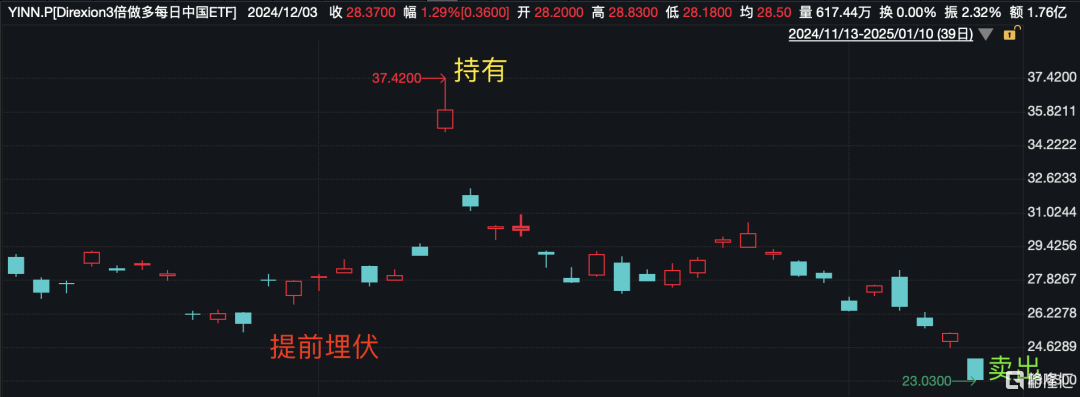

2024年12月,外盘突现神秘资金疯狂扫货YINN和CHAU。数据显示,有神秘资金一下买入2.25亿美金(约16亿人民币)的3倍做多富时中国ETF-Direxion(YINN)、2倍做多沪深300ETF-Direxion(CHAU)看涨期权。

因为这是带杠杆,实际头寸有几十亿。

这两个基金跟踪中国相关上市公司,在美股市场交易,突然爆发出单日巨额大笔交易,这在历史上都是实属罕见的。

因此也一度引发市场热议,网友纷纷猜测是不是有什么不知道的消息。

在突发利好刺激下,10天左右的时间,提前埋伏的神秘资金就浮盈大概1.3亿美元。不过神秘资金高位没卖出,后来市场回落选择一直持有。

神秘资金新动向来了,市场最新信息显示,本周五割肉卖出。

数据显示,富时中国3倍做多ETF(YINN)周五跌8.69%,本周累跌16.18%,创11月15日以来最大单周跌幅;2倍做多沪深300ETF-Direxion(CHAU)周五跌4.44%,2025年以来跌11.32%。

虽然在行情启动前就埋伏,但由于买入的这两个品种近期出现较大回撤,据市场估计神秘资金这笔操作至少亏7000万美元,相当于5亿人民币。

总体上看,神秘资金最终亏钱了,但格局还挺大,真金白银一路持有的时间还挺长,不知道后期还会不会再入场。

……

没想到,2025年开年最火的品种是老网红跨境ETF。

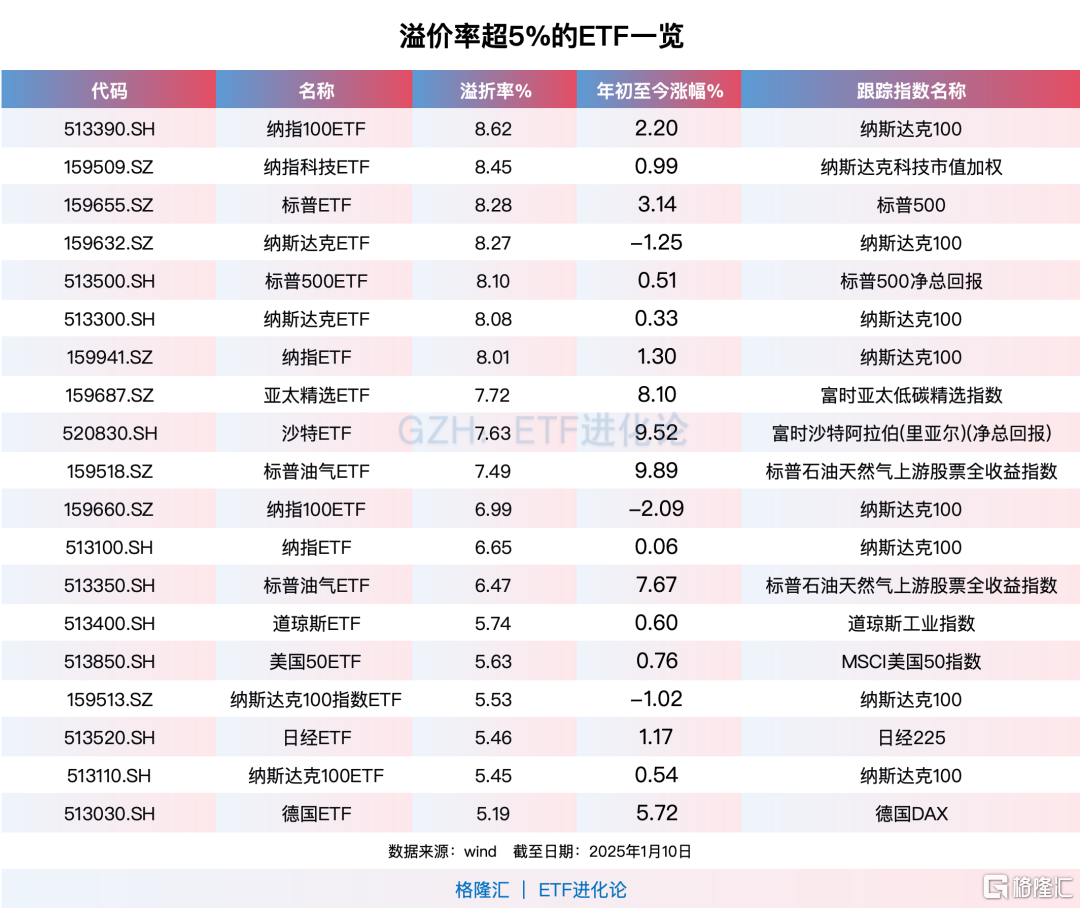

标普消费ETF溢价率一度超过50%,德国ETF换手率高达1800%,沙特ETF连续异常暴涨。

随后一些品种紧急停牌。1月10日,南方基金、景顺长城基金、国泰基金和嘉实基金宣布,旗下沙特ETF、标普消费ETF、标普 500ETF、德国ETF存在高溢价的跨境ETF自2025年1月10日开市起停牌,复牌时间将另行公告。

周五盘中跨境ETF继续暴涨,不少当天换手率超过9倍,溢价率也大幅超过10%。亚太精选ETF、标普ETF、德国ETF等多只产品涨幅接近涨停,在日本股市下跌1%的背景下,日经ETF也还一度涨超8%。

当天中午,华夏基金、富国基金、华安基金等公司旗下共10只高溢价跨境ETF再度发布溢价风险提示公告。

随后尾盘画风突变,多只涨幅明显的跨境ETF尾盘集体跳水,到收盘由大涨转为大跌。

其实早在2024年1月,跨境ETF就曾上演罕见暴涨,当时美国50ETF突然从1.05的价格开始连续几日疯狂涨停,仅1周时间就飙升到了1.695元,涨幅超过60%,溢价也激增到了50%以上。

2025年开年以来跨境ETF卷土重来,溢价率不断走高,目前市场上ETF溢价率超过5%的有19只,均为跨境ETF。

为何高溢价集中在跨境ETF上?

ETF有两个价格,一个是申购赎回时的净值,与指数涨跌幅基本相近;另一个是二级市场买卖的价格,是受到全市场投资者的自主出价与成交所影响的,一般是围绕净值上下波动,价格高出净值时称为溢价,价格低于净值时成为折价。

高溢价的状态往往也透露出市场交易过热的信号,一旦情绪回落或者基金打开了申购,套利者涌入,基金价格可能马上就会回到净值附近,溢价幅度便可能缩减乃至消失,在高位购入的投资者可能会面临短期内溢价回落所带来的资本损失,为高昂的市场情绪买单。

跨境ETF这一波有点类似于之前的可转债“牛市”,甚至有的当日换手率高达数十倍,转股溢价率多达数倍。究其原因,主要是T+0方便了交易,其次就是跨境ETF投资于欧美市场的品种规模较小,而外盘市场牛市又进一步刺激了市场情绪。

美股市场方面,最近分歧也开始显现。

高盛交易员VincentLin在1月3日的报告中指出,对冲基金近五个交易日以七个多月最快速度净卖出美国股票。数据显示,全球股市出现了七个多月以来最大的净卖出,卖空交易量远超多头卖出。尽管股票估值多年来一直处于历史高位,这是多年来首次在这两个定位指标中看到大量抛售。

近日一篇关于美股的文章在圈内的疯转,其中美国投资大佬霍华德·马克斯(《投资最重要的事》的作者)提到了对美股的最新看法。

马克斯表示,虽然市盈率看着有些偏高,可能存在一些泡沫,但是整体并不疯狂。不过,他也说到,当下市盈率高低,与随后十年的年化回报率之间,存在着强烈关系。

马克斯认为,“较高的期初估值往往导致较低的回报,反之亦然”,“反之亦然”是很简单朴素的道理,可是常常容易被人忘记。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56