债市早报:交易商协会:持续关注债务融资工具募资使用规范性问题;长债利率下行

金融界、东方金诚联合推出《债市早报》栏目,为您提供最全最及时债市信息。

【内容摘要】 1月6日,资金面延续宽松态势,主要回购利率均下行;债市短端利率有所上行,长债表现偏强;转债市场主要指数跟随收跌,转债个券多数下跌;海外方面,各期限美债收益率走势分化,主要欧洲经济体10年期国债收益率走势分化。

一、债市要闻

(一)国内要闻

【中国12月财新服务业PMI录得52.2】1月6日公布的2024年12月财新中国通用服务业经营活动指数(服务业PMI)录得52.2,较11月回升0.7个百分点,为2024年6月来最高,显示服务业经营活动加速扩张。

【交易商协会:将持续关注债务融资工具募集资金使用的规范性问题,加大对违规行为的查处力度】1月6日,交易商协会网站发布,为进一步规范非金融企业债务融资工具募集资金使用,督促市场成员充分认知资金监管职责和相关工作要求,2024年12月19日至27日,交易商协会在北京举办四期募集资金合规管理专项培训。本次培训覆盖87家主承销商和29家银行类承销商,共计170多人现场参加了培训。下一步,交易商协会将持续关注债务融资工具募集资金使用的规范性问题,加大对违规行为的查处力度,严肃市场纪律,切实推动银行间债券市场高质量发展。

【财政部:设备更新贷款财政贴息政策实施期限延长】财政部日前发布《关于设备更新贷款财政贴息政策有关事项的补充通知》。《通知》提出,为加强财政货币政策协同,发挥财政贴息政策引导放大作用,进一步加力支持设备更新和技术改造,对于2024年3月7日前签订贷款合同、设备购置或更新改造服务采购合同,3月7日后发放的符合条件的设备更新贷款,纳入财政贴息政策支持范围;延长设备更新贷款财政贴息政策实施期限,至中国人民银行设备更新相关再贷款额度用完为止。

(二)国际要闻

【美国12月Markit服务业PMI创2022年3月以来新高,就业结束萎缩】1月6日,标普全球公布的数据显示,美国12月Markit服务业PMI终值56.8,创2022年3月以来的33个月终值新高,不过显著不及预期的58.5,初值为58.5。11月前值为56.1,2023年同期为51.4。服务业分项指数方面:就业分项指数终值升至51.4,创2024年7月以来的终值新高,结束萎缩趋势。新商业分项指数终值创2022年3月以来的终值新高,美国服务提供商12月的商业活动扩张率和新订单进一步增强。12月通胀压力继续缓解的迹象进一步显现,通胀连续第三个月放缓,降至去年2月以来的最低水平。不过,投入品价格仍然明显上涨,涨幅快于疫情前的平均水平。一些受访者提到运输成本上涨,另一些人提及工资压力。

(三)大宗商品

【国际原油期货价格转跌,国际天然气期货价格涨超10%】1月6日,WTI 2月原油期货收跌0.54%,报73.56美元/桶。布伦特3月原油期货收跌0.27%,报76.30美元/桶。COMEX 2月黄金期货收跌0.27%,报2647.4美元/盎司。NYMEX国际天然气期货价格收涨10.21%至3.712美元/百万英热单位。

二、资金面

(一)公开市场操作

1月6日,央行公告称,为保持银行体系流动性充裕,当日以固定利率、数量招标方式开展了141亿元7天逆回购操作,操作利率为1.50%。Wind数据显示,当日有891亿元逆回购到期,因此单日净回笼资金705亿元。

(二)资金利率

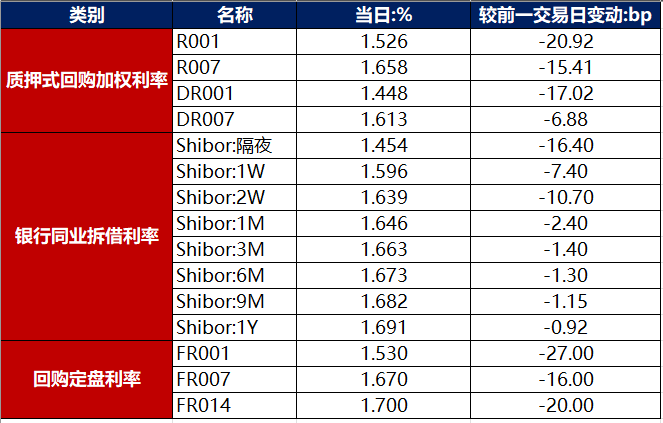

1月6日,资金面延续宽松态势,主要回购利率均下行。当日DR001下行17.02bp至1.448%,DR007下行6.88bp至1.613%。

数据来源:Wind,东方金诚

三、债市动态

(一)利率债

1.现券收益率走势

1月6日,早盘金融时报连续发文表示“央行明确释放稳汇率信号”,对债市有所扰动,但央行最新例会强调了择机降准降息,加之股市下跌,支撑多头情绪,债市有所回暖,其中长债表现偏强。截至北京时间20:00,10年期国债活跃券240011收益率下行0.75bp至1.5925%,10年期国开债活跃券240215收益率下行0.75bp至1.6450%。

数据来源:Wind,东方金诚

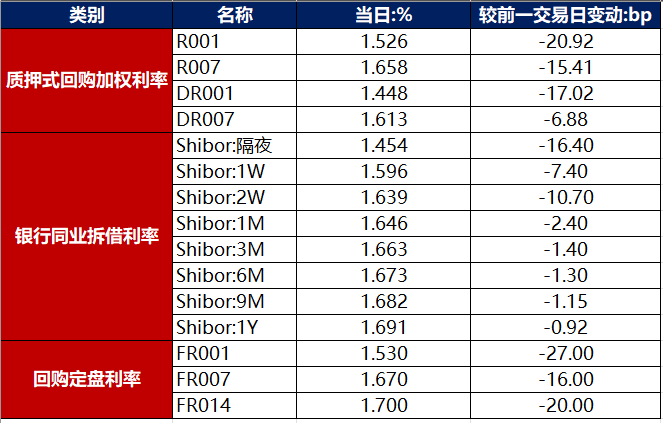

债券招标情况

数据来源:Wind,东方金诚

(二)信用债

1. 二级市场成交异动

1月6日,6只产业债成交价格偏离幅度超10%,为“20万科08”跌超10%,“H0融创03”跌18%;“21万科02”涨超10%,“22万科06”涨超19%,“H1融创01”涨超89%,“H1碧地03”涨超106%。

2. 信用债事件

宝龙实业:公司公告,“HPR宝厦A”、“H20宝厦C”展期2年议案获通过,专项计划14.06亿的风险得到阶段性化解及缓释;9.7亿其他逾期债务已置换为新的贷款。截至1月6日,公司及合并范围内子公司未能清偿有息债务本金合计27.94亿元。

龙光集团:公司公告,已就有关境外债务的整体重组方案的条款与若干境外债权人达成一致。截至1月6日,该公司境外债务未偿还本金总额约为80.38亿美元,其中整体重组方案涉及的境外债务未偿还本金总额约为75.62亿美元。

金科股份:公司公告,公司与16家财务投资人签署重整投资协议,累计投资近10.68亿元,合计受让标的股份约10.27亿股。

重庆珞璜开发:公司公告,公司被交易商协会自律处分,存在债务融资工具募集资金未按约定用途使用等行为。

鄂尔多斯国投:上交所对鄂尔多斯国投予以书面警示,因其存在定期报告披露不准确违规行为。

张家界旅游:公司公告预重整进展,截至1月5日,共有46家意向投资人报名,合计收到保证金3.68亿元。

中南建设:公司公告,“20中南建设MTN002”更改债券到期日至宽限期截止日期议案未生效。

四川成阿发展:公司公告,公司被上交所通报批评,因未按约定使用债券募集资金、未如实披露财务负责人。

信阳国信发展集团:公司公告,公司承兑逾期的4张商票(合计4490万元)系财务系统问题导致无法及时扣款,目前均已结清。

万科:公司公告,12月实现合同销售金额233.4亿元,同比下降29.2%;2024年年度合同销售金额2460.2亿元,同比下降约34.6%。

融创中国:公司公告,12月实现合同销售额约17.5亿元;2024年累计实现合同销售金额约471.4亿元。

郑州中原发展投资集团:公司公告,拟将“23中原发展MTN001”票息下调438BP至1.00%,1月7日起回售申请。

成都香城投资:公司公告,拟将“22香城投资MTN001”票息下调103BP至2.45%,1月6日起回售申请。

(三)可转债

1. 权益及转债指数

【权益市场三大股指集体收跌】 1月6日,A股弱势震荡,量能萎缩,上证指数、深证成指、创业板指分别收跌0.14%、0.12%、0.09%,全天成交额跌至1.07万亿元。当日,申万一级行业大多下跌,上涨行业中,医药生物、钢铁涨超1%,其余上涨行业涨幅较小;下跌行业中,商贸零售跌逾3%,食品饮料跌逾2%,社会服务、计算机、轻工制造跌逾1%。

【转债市场主要指数跟随收跌】 1月6日,转债市场跟随权益市场继续下行,当日中证转债、上证转债、深证转债分别收跌0.25%、0.17%、0.37%。当日,转债市场成交额481.34亿元,较前一交易日继续缩量17.00亿元。转债市场个券多数下跌,504支转债中,157支上涨,340支下跌,7支持平。当日上涨个券中,伟隆转债涨超12%,天创转债、濮耐转债涨超5%;下跌个券中,中装转2、惠城转债跌逾8%,帝欧转债跌逾6%。

2. 转债跟踪

今日(1月7日),银邦转债开启网上申购。

1月7日,精工转债公告不下修转股价格;洽洽转债公告不下修转股价格,且在未来6个月(2025年1月7日至2025年7月6日)内,若再次触发下修条款,亦不选择下修;盛虹转债、科数转债、宏图转债、金23转债公告预计触发转股价格下修条件。

(四)海外债市

1. 美债市场

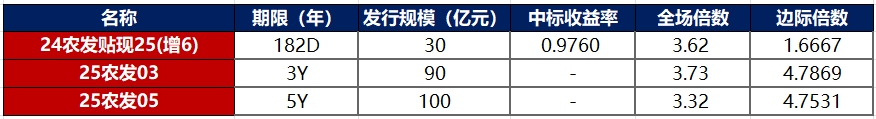

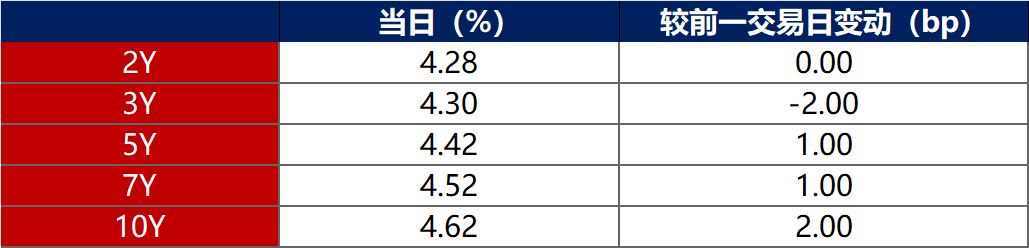

1月6日,各期限美债收益率走势分化。其中,2年期美债收益率保持在4.28%不变,10年期美债收益率上行2bp至4.62%。

数据来源:iFinD,东方金诚

1月6日,2/10年期美债收益率利差扩大2bp至34bp;5/30年期美债收益率利差扩大2bp至43bp。

1月6日,美国10年期通胀保值国债(TIPS)损益平衡通胀率保持在2.34%不变。

2. 欧债市场

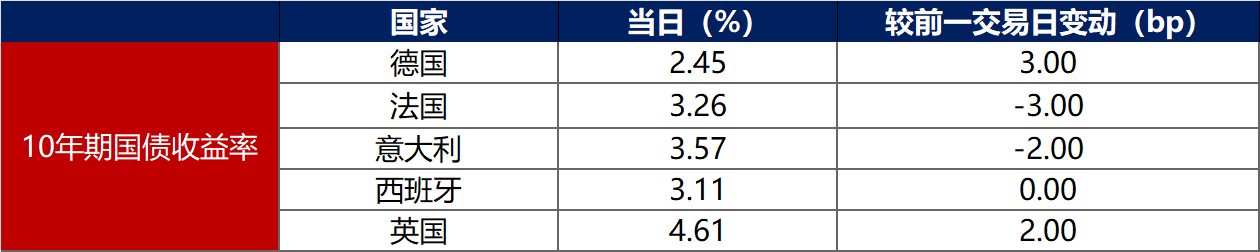

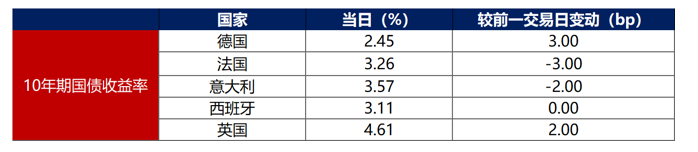

1月6日,主要欧洲经济体10年期国债收益率走势分化。其中,德国10年期国债收益率上行3bp至2.45%,法国、意大利10年期国债收益率分别下行3bp、2bp,西班牙10年期国债收益率保持不变,英国10年期国债收益率上行2bp。

数据来源:英为财经,东方金诚

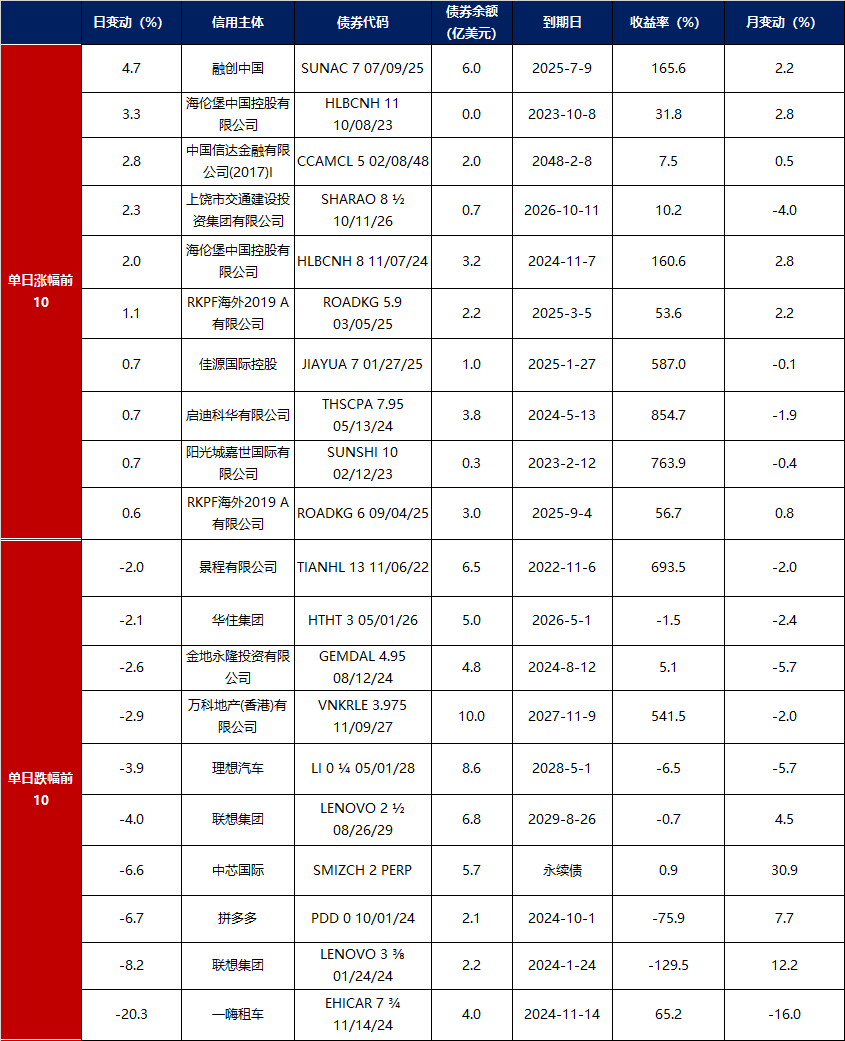

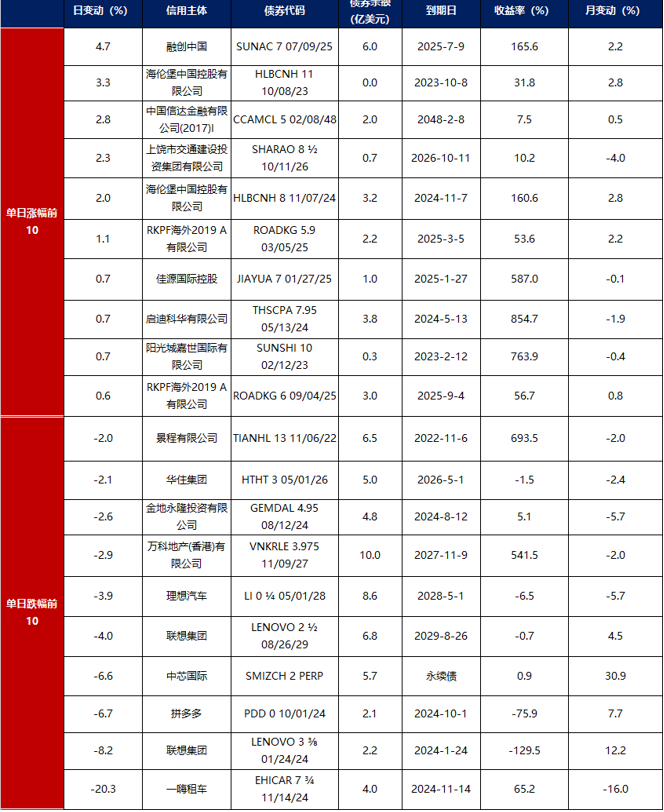

中资美元债每日价格变动(截至1月6日收盘)

数据来源:Bloomberg,东方金诚整理

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管69.35

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56