申港证券:给予爱旭股份买入评级,目标价位13.6元

申港证券股份有限公司刘宁近期对爱旭股份进行研究并发布了研究报告《首次覆盖报告:沉舟侧畔千帆过 敢为巨擘引新潮》,本报告对爱旭股份给出买入评级,认为其目标价位为13.60元,当前股价为10.03元,预期上涨幅度为35.59%。

爱旭股份(600732) 投资摘要: 从光伏产业链产品价格、相关企业财务数据、光伏行业市场表现来看,2024是行业悲观情绪不断释放,不断筑底的一年,行业急需破局: 多晶硅、硅料、电池片:2024上半年价格降幅明显,下半年基本稳定。 组件:今年前三季度价格持续下降,10月止住跌势,有所企稳。 硅料硅片行业:2024Q1~3,营业收入为1137.9亿元,同比下降42.7%,归母净利润为-145.3亿元,同比下降149.3%。 光伏电池组件行业:2024Q1~3,营业收入为3580.9亿元,同比下降24.9%,归母净利润为-103.5亿元,同比下降126.1%。 截至2024年12月20日,SW硅料硅片、SW光伏电池组件、SW逆变器、SW光伏辅材、SW光伏加工设备、SW电力设备、沪深300,今年的涨跌幅分别为-22.9%、-18.9%、-19.0%、10.2%、-25.5%、10.5%、19.2%,所有光伏子行业均跑输电力设备行业以及沪深300,其中仅光伏辅材行业为正收益。供给端:近期,国内不断出台相关政策,助力淘汰落后产能、防止供给端“无序扩张”。 需求端:光伏发电经济性助力需求持续释放。 电池和组件环节有望率先反弹: 电池片价格已经率先反弹:2024年10月23日~12月18日,TOPCon电池片(182mm)和Topcon电池片(G12)价格涨幅分别1.9%、1.1%;多晶硅料(致密料)和单晶硅片(182mm/50um)价格分别下降2.5%、4.2%。 从供需和成本两方面看,在产品供给较充裕的条件下,重点企业通常在市占率和成本方面有优势,相关产品价格受重点企业成本影响较大。 我们选择光伏产业链中不同环节的重点企业,比较它们相关产品的毛利率,以此研究它们成本对相关产品价格的支撑,以及预测未来相关产品价格的变化。 工业硅:从合盛硅业2024H1、29.5%的较高的毛利率角度看,我们认为在供给较充裕条件下,工业硅价格仍有下降空间。 多晶硅:随着技术进步,颗粒硅有望带动多晶硅成本继续下降。 硅片/电池片/组件:工业硅/多晶硅价格下降,硅片/电池片/组件成本将降低,盈利空间有望修复及扩展。 BC电池性能优异,有望成为新的主流产品,爱旭股份作为BC电池领跑者,有望在行业优胜劣汰、产能出清之际,否极泰来,引领新潮流。 投资建议: 预计2024-2026年公司营收分别为117/270/323亿元,同比增长-57%/131.4%/19.5%,归母净利润分别为-26.5/12.5/23.9亿元,同比增长-450.3%/-147.2%/91.1%。 给与公司2025年20倍PE,公司2025年合理股价为13.60元,首次覆盖给予“买入”评级。 风险提示: 海外贸易保护风险,光伏装机不及预期风险,盈利预测中假设偏离真实情况。

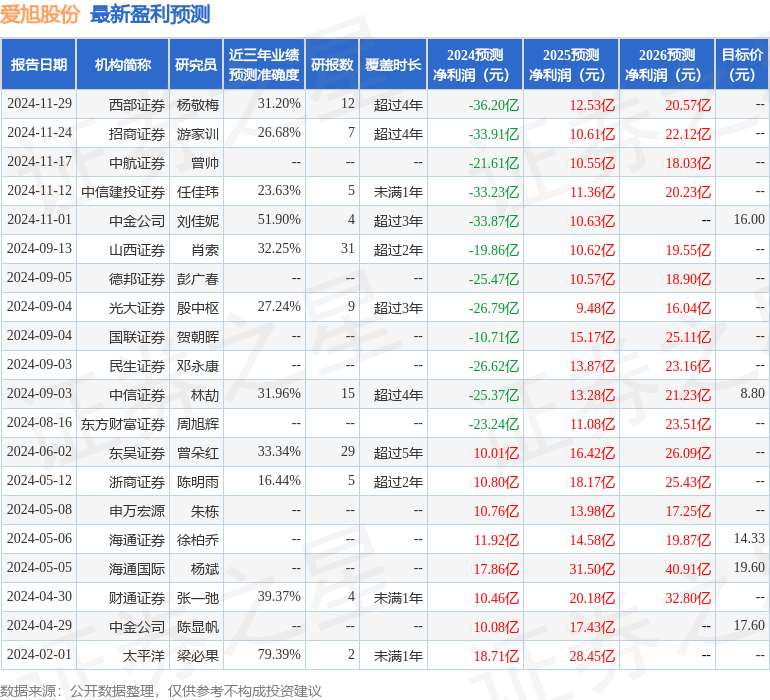

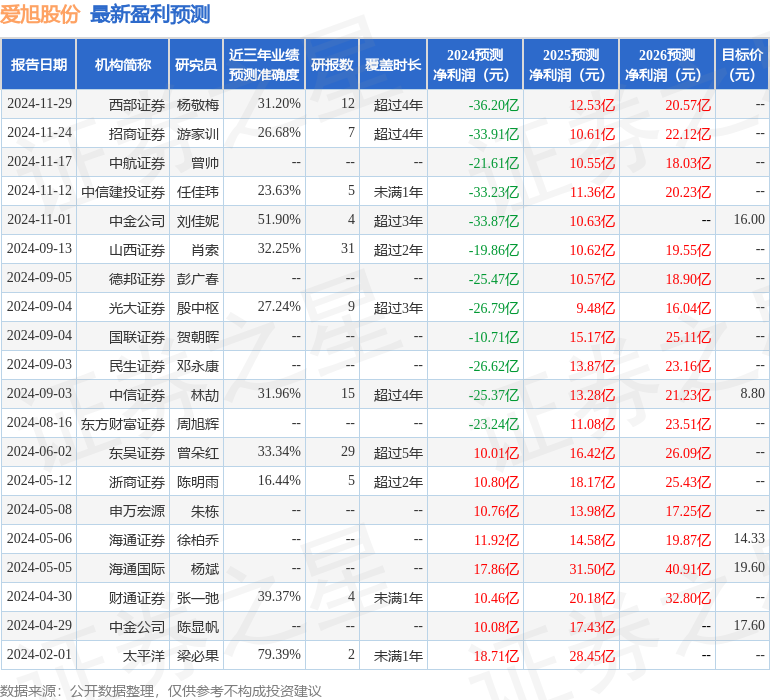

证券之星数据中心根据近三年发布的研报数据计算,太平洋梁必果研究员团队对该股研究较为深入,近三年预测准确度均值为79.39%,其预测2024年度归属净利润为盈利18.71亿,根据现价换算的预测PE为9.83。

最新盈利预测明细如下:

该股最近90天内共有9家机构给出评级,买入评级6家,增持评级3家;过去90天内机构目标均价为16.0。

以上内容为证券之星据公开信息整理,由智能算法生成(网信算备310104345710301240019号),不构成投资建议。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47