【金融界·慧眼识基金】机构的“心头爱”?年内狂揽超7100亿资金,深度剖析沪深300ETF领航市场的N大亮点

机构的宠儿,年内超7145亿资金涌入这个市场!

在过去的一年里,A股市场的ETF产品成功吸引了巨额资金流入,成为了市场增量资金的主要来源之一。观察ETF的前十大持有人名单,外资巨头、公募基金、私募基金以及券商等众多机构频繁出现。

不难发现,指数基金已成为当下资金重要的配置工具。

根据Wind数据的统计,截至2024年12月31日,A股ETF年内实现的总规模增加16720.46亿元(+81.51%),这一数字远超外资、主动型基金以及两融等其他资金来源。

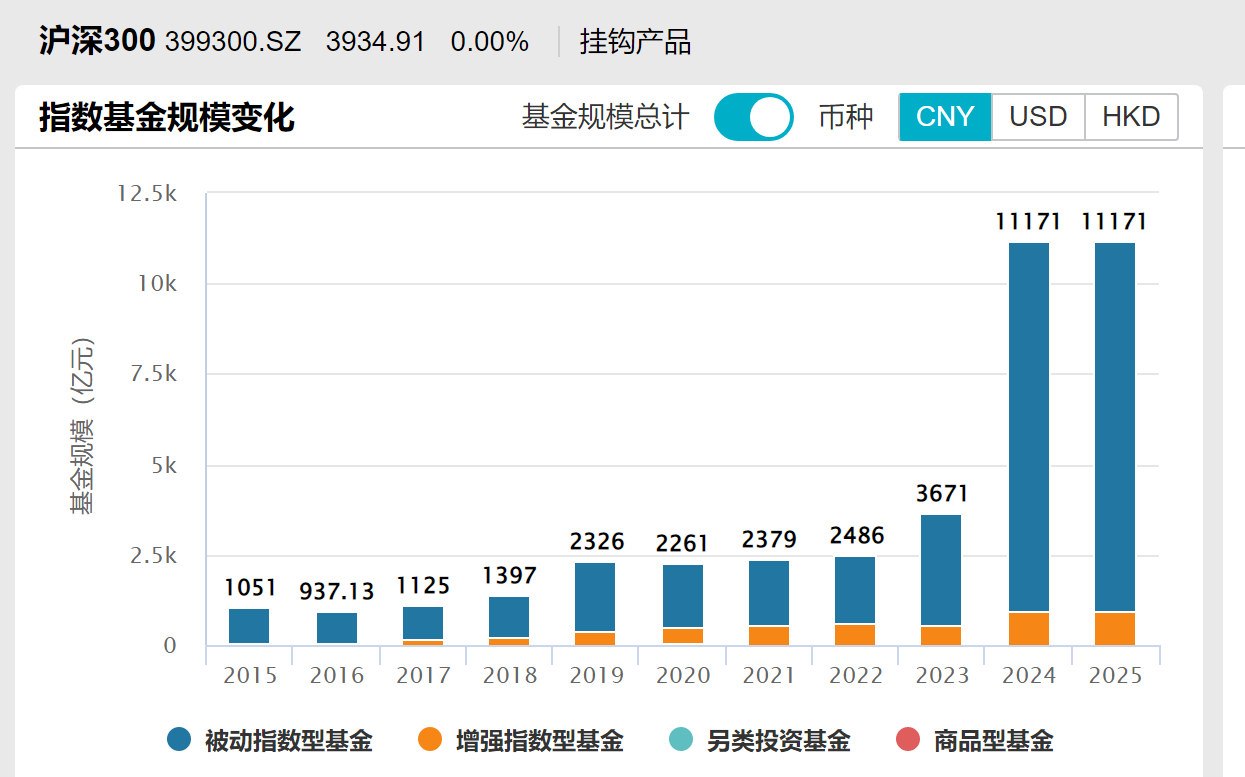

在这一波资金涌入中,宽基指数ETF产品的表现尤为亮眼,尤其是跟踪沪深300指数的ETF产品更是备受投资者的青睐。据统计,2024年内沪深300指数ETF的净流入总额高达7145.88亿元,相当于一个中等城市一年的GDP!

截至2024年12月31日,市场上千亿规模的沪深300指数ETF已增至4只,这充分显示了市场对这类产品的强烈需求和高度认可。

其中,嘉实沪深300ETF(159919)作为四只千亿级宽基ETF之一,其表现尤为突出。该产品作为深交所规模最大的核心宽基ETF,数据显示,嘉实沪深300ETF在2023年末的合计规模为413.41亿元,而到了2024年12月,其规模已迅速突破1637.29亿元,增长幅度高达近300%。

沪深300指数为何如此受到大资金青睐?

20年涨幅近300%,五大角度彰显长期投资价值

沪深300指数作为中国A股市场的重要晴雨表,自诞生以来便展现出了强劲的长期投资价值。

从收益率来看,Wind数据显示,从2004年12月31日的基日至2024年12月31日,该指数累计涨幅高达291.93%,年化收益率达7.30%。这一稳健的长期表现无疑为投资者提供了可观的回报。值得一提的是,从近1年业绩表现来看,在四只千亿级宽基ETF当中,嘉实沪深300ETF(159919)当前的追踪误差最小。

在经历了2024年的一波上涨行情后,沪深300指数的估值仍处于历史较低水平。截至2024年12月31日,该指数的市盈率为12.93倍,市净率为1.38倍,显示出较高的投资吸引力。

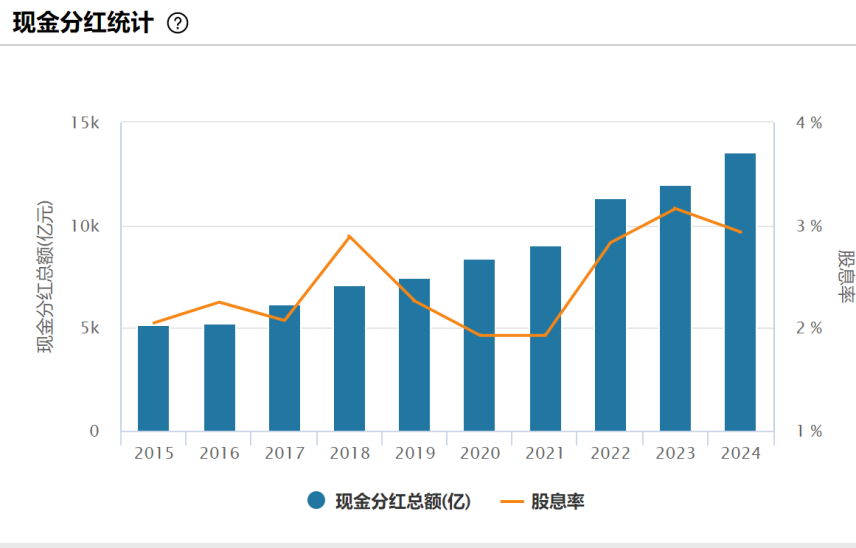

此外,沪深300指数的股息率近年来持续攀升,2024年达到2.97%的水平。同时,指数成份股的现金分红总额也呈上升趋势,2024年更是达到1.359万亿元的新高。这不仅为投资者带来了稳定的现金流,也反映出上市公司整体盈利能力和分红意愿的提升。

以嘉实沪深300ETF(159919)为例子,该基金在2024年的分红浪潮中出手豪迈,年内分红总额为16.41亿元,在宽基ETF中排名第四。翻阅该ETF历年分红情况发现,嘉实沪深300ETF(159919)自成立起共累计分红3次,累计分红金额占最近报告期基金规模比为2.53%。

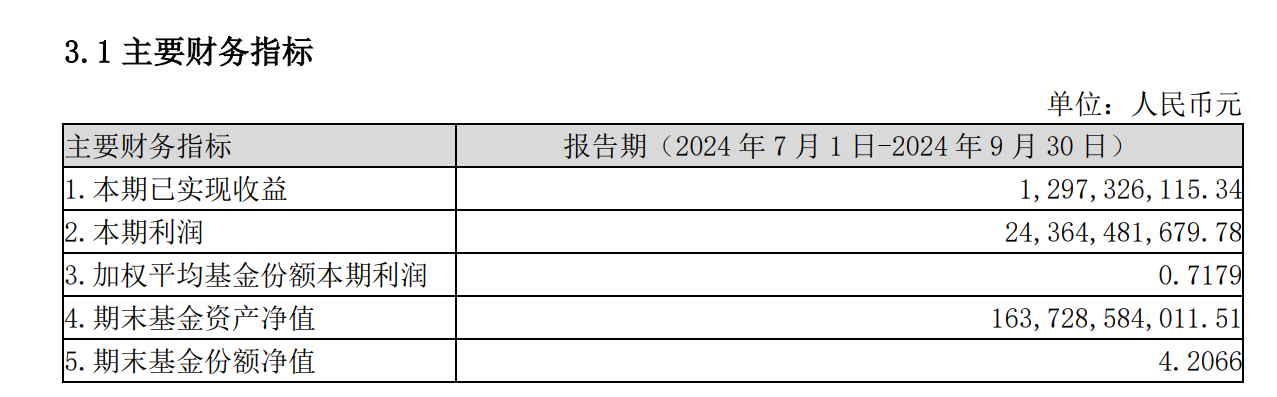

另一方面,从基金公司创收角度来看,沪深300ETF也为基金公司带来了可观的利润。以嘉实沪深300ETF(159919)为例,根据2024年第三季度报告,报告期内嘉实沪深300ETF(159919)为公司实现收益12.97亿元,实现利润243.64亿元,在全市场基金绩效评估中位列第四。这一数据不仅证明了该基金的卓越表现,更体现了其作为头部基金公司的实力和专业性。

指数结构优化,更好地反映产业转型升级趋势!

沪深300指数的多重优势源于其独特的市场定位。作为衡量中国A股市场整体表现的重要工具,沪深300指数涵盖了沪深两市市值最大、流动性最强的300只股票,代表了中国经济各主要行业的龙头企业,被广泛认为是一个较为可靠的市场风向标。

自2005年发布以来,沪深300指数虽然经历了多次市场波动和调整,但从长期和短期等多个维度来看,仍表现出了较为稳健的业绩回报。

从成分股来看,沪深300指数刚刚完成了新一轮成份股调整,共更换16只样本股。此次调整进一步优化了指数的行业分布和代表性,使得指数样本更好地反映了资本市场结构变化和产业转型升级趋势。

根据中证指数公司数据,此次调整后通信服务、可选消费、原材料等行业的样本权重有所上升。中证指数公司表示,工业、信息技术、通信服务等行业的样本数量有所增加,进一步增强了指数的代表性。调整后的沪深300指数样本股总市值占沪深市场总市值的比例达到53.20%。从盈利能力来看,指数样本2024年前三季度净利润占沪深市场的比例高达81.63%。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47