Moderna在2025年会变好嘛?

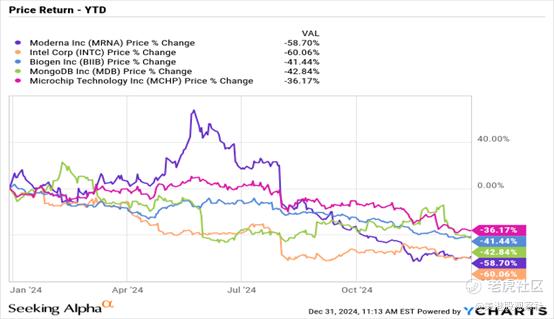

2024年,Moderna在近期被踢出了纳斯达克100指数。因为其可以说是纳斯达克100指数中表现最差的股票。有外国分析师认为,在2025年,由于几个催化剂的作用,Moderna可能会出现反弹。

作者:Stone Fox Capital

寻找底部

Moderna在新冠疫情期间股价超过400美元,甚至在去年交易价格超过170美元。然而,在2024年股票跌至40美元,以150亿美元的市值结束了这一年。

该公司继续拥有30多亿美元的收入流和一个有前景的管道。由于新冠肺炎带来的超额利润已经消失,导致了过度的研发支出,因此市场对该股感到厌恶。

Moderna将在2025年上市两种获批疫苗。新冠和RSV。考虑到目前这两种疫苗可能都没有得到充分利用,该公司可能没有获得足够的赞誉来促进这些现有疫苗的销售。

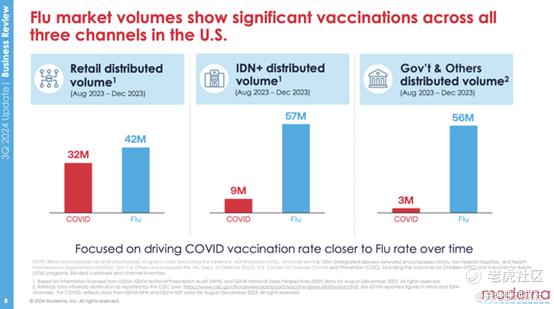

与流感疫苗相比,现在接种新冠疫苗的人数要少得多。显然有机会提高疫苗接种率,以匹配IDN和政府分销渠道中远高得多的接种率。

缺乏长期测试的新冠疫苗可能会阻碍更高的疫苗接种率。此外,Moderna可能会因为这一原因在采用上遇到一些阻力,而针对老年人的RSV疫苗进入市场较晚,可能无法获得更高的接种率。

在Piper Sandler医疗保健会议上,首席执行官Stephane Bancel再次强调了新冠疫苗的机会,如下所述:

如果你考虑一下疫苗,它们实际上是预防老年人住院的头号工具。正如你非常清楚的,因为你知道我感觉很了解。在美国,在新冠肺炎时期的住院人数是流感季节的3倍。但如果你看看数字,流感疫苗接种到新冠疫苗接种的比例只有1/3,这从科学角度来看是没有意义的。

在某个时候,更高的新冠住院率应该转化为额外的疫苗接种,无论是单独的新冠疫苗还是即将推出的组合疫苗。行业必须更好地突出有效性比率,以提高公众对疫苗的兴趣。

Moderna有一个有前景的产品线,CMV和诺如病毒疫苗正在进行关键的第三阶段试验。与默沙东共同开发的mRNA癌症疫苗mRNA-4157可能具有最有希望的上升空间,生物制药公司正在等待2025年第四季度/2026年上半年黑色素瘤治疗的关键第二阶段中期结果。

回到Piper Sandler会议上,首席执行官再次强调CMV疫苗具有未满足的需求,潜在市场规模为20亿至50亿美元。仅此疫苗的销售就可能使当前销售额翻倍,毛利率高。

支出问题

Moderna至少有30亿美元的收入和92亿美元的大量现金余额。公司的主要问题是当前的支出问题。

这家生物制药公司计划今年在研发上花费高达46亿至47亿美元。目标是到2027年将这一支出减少11亿美元,但Moderna只有大约15亿多美元的毛利润来覆盖构建产品线。

Moderna显然必须增加收入或削减激进的支出。公司不能在新冠、流感和组合疫苗上有这么高的支出,而没有大的研发预算导致更高的收入和因此更高的毛利润。

市场已经明确表示,Moderna不应该在这些疫苗上激进支出并烧钱。癌症和CMV疫苗在这里提供了几个合法的大机会,所以要么生物制药公司将在未来几年增加销售,要么需要削减更多的支出。

所有数据并不真正支持Moderna会成为与英特尔竞争的纳斯达克100指数中最差表现的股票之一。不足为奇的是,Moderna在股票被踢出领先的非金融指数后开始交易得更好,该指数于12月23日生效。

无论如何,2024年近60%的损失为2025年提供了机会。分析师看到从2026年开始销售大幅增长,当前的药物产品线支持这样的场景。如果销售额在2028年翻倍,达到当前估计的63亿美元,股票将交易得更高。

总结

Moderna是2025年的主要逆向投资。这家生物制药公司有潜力仅仅通过更好的新冠疫苗营销来增加销售,而药物产品线在未来几年有多个获得大批准的机会。

$Moderna, Inc.(MRNA)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56