市场回调后,如何挖掘高成长高弹性的ETF?

今日,A股市场回调,各大宽基指数呈现不同程度的下跌。

再往前看,历经前期的上涨,市场短期徘徊在所难免。而从更长期的视角来看,回调或不失为布局时点。尤其是对于覆盖了市场里最优秀的一小群核心企业的指数而言。

指数投资的最大魅力在于,在经济发展这个底层建筑长期稳健向上的国家,一个合适的指数在成分股吐故纳新后,就一定能一直维持持续增长的趋势。

以纳指为例:1999年3月,美股纳斯达克指数2461.4点,但直到2011年12月,它依然未能挣脱这个位置。

在期间的12年里,它经历了2000年互联网泡沫时期先飙涨翻倍后暴跌75%的超级轮回,也经历了后来2008年金融危机时指数腰斩行情。

这种情况,与国内A股一直被讨论的“3000点魔咒”相差不差。

但后面的故事就不一样了。随着美国经济从金融危机后稳健复苏,美股开始开启长牛行情,纳斯达克指数也不断飙升,至今累计涨幅超过了6.6倍。

同在1999年3月推出的纳指100ETF(QQQ),上市至今更是超过了10倍,显著跑赢纳指。这就是指数投资的魅力。

对比国内,我们确实尚缺乏如此能打的宽基。现在国内很多投资者囿于过往经验,就认为A股指数很难长期大幅上涨,这里面多少有点刻舟求剑的认知偏差。

其实A股也有国内版的“纳指”,只是在过去它的潜力还没有真正足够体现出来。

但这也给了我们一个可以投资布局中国版“纳指”的机会。

当下中国经济及资本市场正迎来积极的重大变革,这个机会也越发显得成熟了。

01

资本世界,永远是一小撮龙头引领风骚

在经济发展这个底层建筑长期稳健向上的国家,一个合适的指数在成分股吐故纳新后,就一定能一直呈现持续增长的趋势。

当这个指数覆盖的一直是市场里最优秀的一小群核心企业时,那么,投资这个指数也就更能穿越牛熊周期,并且能在长时间积累下,收获巨大的回报。

在资本的世界,永远都是一小撮企业在引领时代前行。

这是一个确定性很高的事情。

美股市场是这样,中国的股市也是这样。

对比1994年-2024年的美股前十市值公司,我们可以看到一个非常明显的趋势:

1994年,美股前十大市值上市公司分别是:通用电气、埃克森美孚、可口可乐、奥驰亚、IBM、宝洁、微软、强生、摩托罗拉、福特汽车。主流基本都是制造业、能源、消费这些传统行业的领先。

2004年,前十大市值上市公司分别为:通用电气、埃克森美孚、微软、沃尔玛、辉瑞、汇丰、美国银行、强生、IBM。传统制造业开始让位给金融、计算机、消费和医疗。

2014年,前十大市值上市公司变成了:苹果、埃克森美孚、伯克希尔哈撒韦、谷歌、NATWEST(国民西敏寺银行)、沃尔玛、强生、富国银行、阿里巴巴、通用电气。以苹果谷歌为首的新科技开始崭露头角,金融继续强势,制造业持续下跌。

2024年,前十大变成了我们所熟知的英伟达、苹果、微软、谷歌、亚马逊、META、特斯拉、伯克希尔哈撒韦、台积电和博通。新科技已经很显然牢牢占据了美股头部市值榜单阵列。

其实在2011年苹果第一次真正坐上美股最大市值宝座后,这个指数格局就已经基本奠定了,在后面十几年的新科技热潮几次喷发中,各大科技巨头不断涌现和上位,并开始与制造、金融、消费等传统行业不断拉开距离。

到现在,美股科技七巨头与其他传统行业公司,已经拉开足足高达了万亿美元的段位,一个几乎不可跨越的天堑。

连带着,纳斯达克指数也自然而然创造了全球瞩目的增长神话。

纳指100的增长表现之所以更强于纳指,正是因为它的成分股并非一成不变,而是先后吸纳了过去二十几年来美国本土乃至全球经济发展中,从制造业、能源、金融、消费,到互联网、科技、医疗等领域不断涌现成长性惊人的巨头企业,才最终拥有了如此的成就。

国内A股市场也有类似的指数,比如上证50指数,以及后来的创业50和科创50指数,但后者推出时间都很短,同时在过去30多年来,中国经济结构不断发生巨大变化,尤其在2018年之后全球经济局势生变,叠加国内经济结构重大转型及资本市场监管变化,使得即使是这些集合了中国头部核心龙头企业的“50”指数也还暂未有足够亮眼的表现。

这就是过去几年国内投资者对指数投资的疑问并形成思维定势的客观原因。

但我们忽略了每当市场大行情出现时,它们往往都能跑出显著领先于大市的优秀表现。

比如推出于2014年6月的创业50,在1年后的小牛市中指数从1千点飙升至将近4千点,以及从2019年到2021年间再次从1千点涨到3600点,在当时表现尤为出色。

这背后,除了市场大环境因素推动,也正是因为它们如纳指100ETF一样,一直不断吐旧纳新,吸纳新生领头企业,然后等到属于它们的时刻,所爆发出强劲的生命张力。

2024年,我们又一次见证这样的强劲张力,从“924”大行情开启至今,可以关注到成长性极强的创业50,反弹力度之大。

02

中国版“纳指”,逐渐迎风起

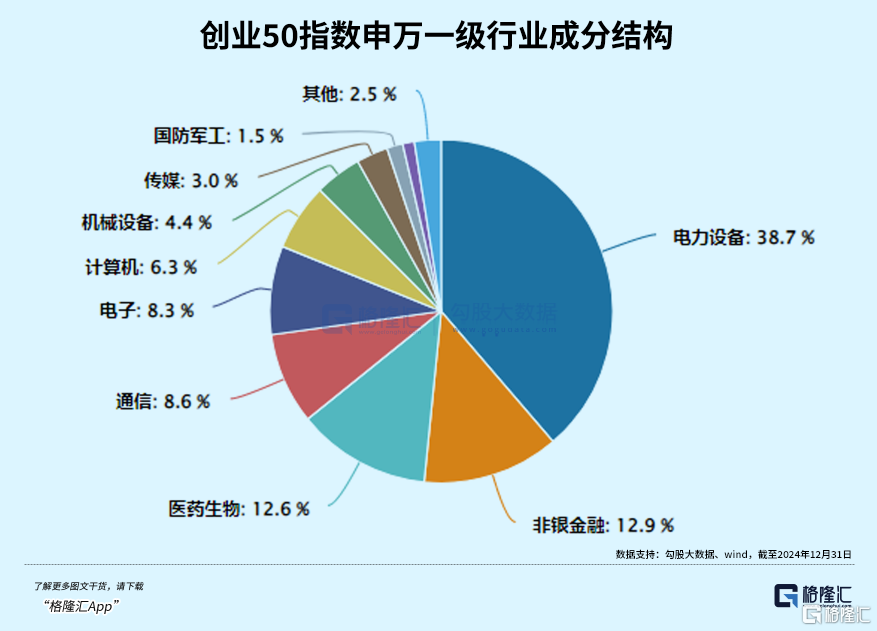

2015年,正值移动互联网、地产、消费、医药行业景气周期,华谊兄弟、光线传媒、万达信息等传媒行业龙头风头正旺,传媒行业成为了创业50的第一大权重,占比高达26.45%,其次是机械设备和计算机占比都在12%上下。

又恰逢牛市行情,东方财富作为互联网券商核心资产一度成为当时创业板一哥,让非银金融一举拿下7.28%的份额。

2018年,中国锂电池巨头宁德时代登录创业板,其市值很快超越了养猪巨头温氏股份和医疗器械巨头迈瑞医疗。一举改变了创业50的成分结构。

到2024年12月末,创业50的第一权重行业已经变成以锂电光伏产业为代表的电力设备,权重高达38.7%,医药生物从6%提升至12.6%,非银金融也在东方财富、同花顺两大互联网券商巨头支撑下拿到了12.9%的份额,通信、电子、计算机行业分别达到了8.6%、8.3%和6.3%的份额。

目前,新能源汽车产业、光伏产业已经不仅是当下中国经济发展中最具增长新动能的重要领域之一,也成为了在全球市场掌握遥遥领先优势的超级大产业;

而医疗生物、医疗器械等健康产业,已经在行业政策积极支撑引导下,重新迎来明显复苏的新趋势;

还有通信、电子、计算机等新兴科技成长产业,随着新一轮AI浪潮加速到来以及国内芯片半导体和信息产业也在持续创新突破,不断开拓国内外新市场,也诞生出了大量新信的行业巨头。

而上面这些诸多产业的头部核心企业,其中一大批都是在创业板上市,成为了创业50中引领指数的核心成分股,比如:宁德时代、东方财富、迈瑞医疗、阳光电源、中际旭创、汇川技术、新易盛、爱尔眼科、亿纬锂能、三环集团等等。

更值得期待的是在“新质生产力”成为我国经济发展新动能的当下,这些创新成长产业俨然成为赋能中国未来高质量发展的重要组成部分,如今它们正在享受新一轮的政策刺激红利。

不仅在产业扶持,更在于在资本市场同样倾注巨大支持,比如重大市场制度改革,提振资本市场活力,引导长线资本入场,让它们得到更加充分的融资发展赋能,也有助于提升它们的估值水平。

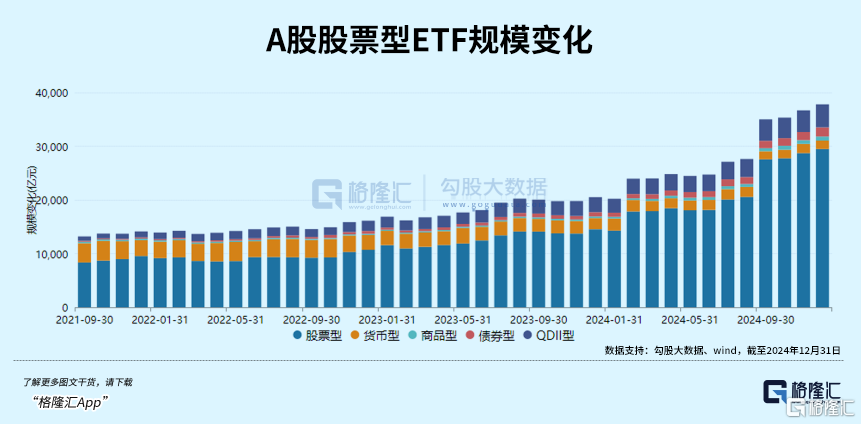

数据显示,截至2024年12月31日,A股ETF总额达到3.78万亿元,较年初增长1.73万亿元,增量幅度高达84.4%,其中9月份以来,随着行情大涨,ETF成为A股市场最重要的“茅”,股票ETF年内净流入超1万亿元,三季度被动基金持有A股规模首次超过主动基金。这一切都在有力昭示,ETF投资正在A股市场拉开指数投资新时代的序幕。

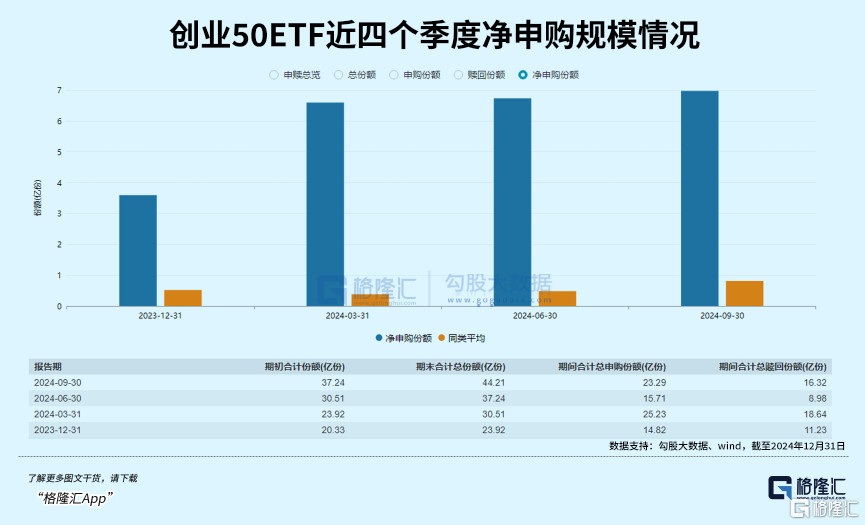

而作为覆盖创业板最核心优质龙头的创业50ETF也是获得了增量资金的涌入。数据显示,该ETF在2024年期间,净申购份额均接近7亿份,规模远超同类平均。截至2024年12月31日,其规模达到了56.57亿元。

03

创业50ETF,硬实力经得起考验

结果是检验逻辑的唯一标准,从多个维度来,创业50都具有经得起考验和对比的硬实力。

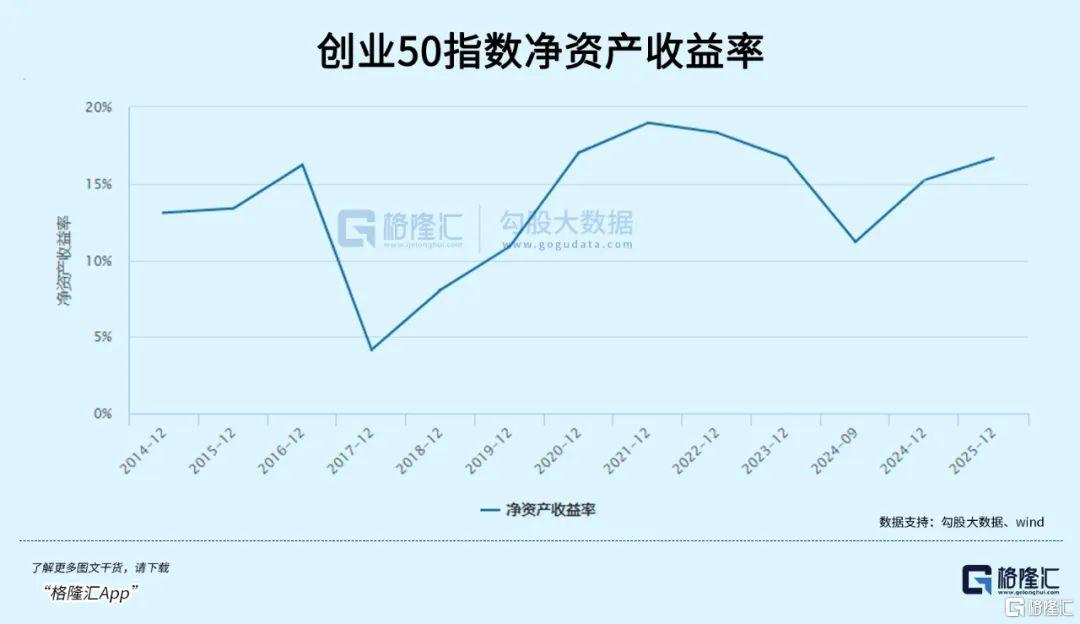

2024年三季度,创业50指数的净资产收益率为11.2%,一致预测年度收益率将达15.3%,主要得益于在新质生产力目标的推动下,其所重点配置的龙头企业盈利状况将有序回暖,该表现在一众同类宽基指数中位居前列。

同时根据wind一致预测,2025-2026年创业50指数所覆盖的成分企业总归母净利润增速分别达到25.52%、19.64%,在主要宽基指数中同样排名靠前。

景顺长城ETF与创新投资部基金经理张晓南分析指出,创业板指数的成交额水平已处于主要宽基指数前列,体现投资者较高的交易情绪。其中,创业50指数归母净利润维持正增长,ROE(TTM)仍领先各大宽基指数。从估值来看,创业50仍在合意水平,配置性价比较高。

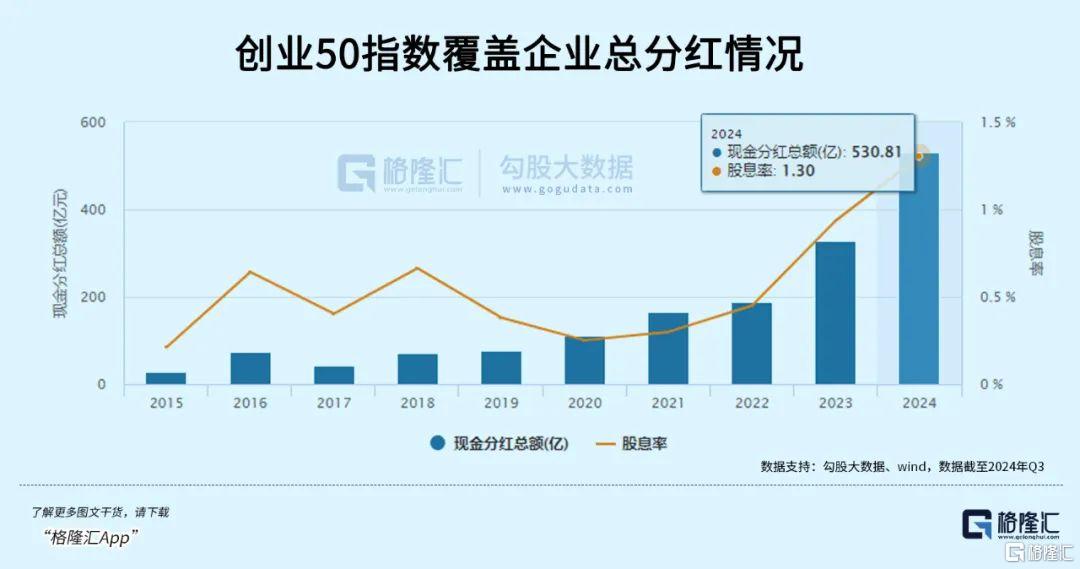

此外,得益于创业50指数中多数成分股已经具备较成熟的造血能力,近些年来该指数的分红也逐渐明显提高。

2024年三季度,其现金分红超过530亿元,分红率也提高到了1.3%的水平,在一众科创成长型指数中明显领先。近年来,国家开始大力倡导上市企业提高分红回报水平,凭借该指数多数成分股已经展现出较好的业绩增长态势,预计后续分化率还有望进一步提升。

在市场表现中我们也可以明显看到,对比上证50指数、科创50指数、深证50指数,创业50指数在市场环境弱势时处于中等水平,然后在大行情来临时,表现能相对脱颖而出,体现出了较为明显的阿尔法弹性。

作为一个创新成长类的指数,创业50指数能同时兼具出色的成长性、分红性,以及较好的攻守兼备特性。

这样的一个指数,把它当做我们的投资风向标,也毫不为过。

当然,我们很难去预测在未来会有什么新技术、新产业引流时代变革,这个指数新的核心成分股又会有怎样的变化。

但这个指数通过一年两次调整成分股名单,并将市场交易因子纳入筛选模型,就能及时、准确捕捉到真正优质的科技龙头,维系指数稳健增长的生命力,我们并不用担心未来它的成长趋势会被打断。

那么普通投资者可以如何去跟踪配置这个成长性极强的指数呢?场内投资者不妨关注景顺长城基金旗下的创业50ETF(159682),对于场外投资者,则可关注它的联接基金(A类017949,C类017950)。

“924”行情以来,创业50ETF展示出了强劲的反弹能力。拉长时间来看,Wind数据显示,截至2024年12月31日,2024年实现22.31%涨幅,同期基准为21.07%,并显著跑赢绝大多数其他同类宽基ETF。

近期,创业50相关ETF迎来大扩容,多家机构上报相关产品,有望为市场带来增量资金。

跟踪创业50的ETF市场称为9.24行情爆发以来“锋利的矛”,但这句话成立的前提是,得有跟踪其指数的ETF工具存在。

翻阅数据我们看到,景顺长城旗下的创业50ETF(159682),在2023年1月3日就上市了,彼时A股正处于震荡的行情中,可谓逆市布局之举。截至2024年12月31日,该ETF规模达到了56.57亿元。

此外,从ETF的投资成本来看,指数基金之父人约翰·博格尔曾旗帜鲜明提出指数基金挑选的标准之一就是“低费率”。创业50ETF(159682)及其联接基金(A类017949,C类017950)的管理费、托管费分别为0.15%/年、0.05%/年,也是现有同类产品中费率处于最低档的。

04

尾声

“924”行情以来,A股历经一波罕见集体大涨之后,重新步入回调并开始出现明显分化行情。但无论市场风格如何切换调整,股市里的核心优质资产依旧会一直都是最热门的主线。

决策层持续超大力度的政策及市场增量资金支持,为A股带来长期稳增长的底气,这些核心资产在后续的表现,依然值得期待。

对于普通投资者来说,市场短期波动反而可能成为干扰噪音,想要抓住新一轮投资大机遇,那么创业50ETF,值得关注。(全文完)

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管69.35

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56