智驾企业赴港上市收官:万亿赛道的“渐进式”头号玩家,佑驾创新(2431.HK)投资价值几何?

12月27日,佑驾创新正式在港交所主板挂牌上市,公司首日股价高开超9%,总市值一举超过74亿港元。

从上市节点来看,接近年末,公司紧接地平线、小马智行等企业上市,打响了智驾企业赴港上市“收官战”,吸引了众多关注。

在上市前,公司的基石认购占比达74%,联席保荐人为中信、中金。值得注意的是,公司获得了超14倍认购,和同期申购的几家相比更为火热,足见市场投资者对公司价值的高度关注和认可。

而聚焦长期,从行业角度和公司角度共同分析,还可以看到佑驾创新有较为清晰的长期成长逻辑:背靠蓝海,多业务布局、差异化优势显著,这意味着公司在港股会拿到成长性和稀缺性的标签。

上市后,佑驾创新将会开启发展的新篇章。

智能化浪潮下的黑马,多业务布局形成差异化竞争力

佑驾创新受益于汽车智能化的快速发展,公司正处于高成长的赛道之上。

根据灼识咨询的资料,按收入计,全球智能驾驶解决方案市场规模在2023年达到2687亿元,预计2028年将进一步增加至5609亿元,2024年至2028年的复合年增长率为13.7%。

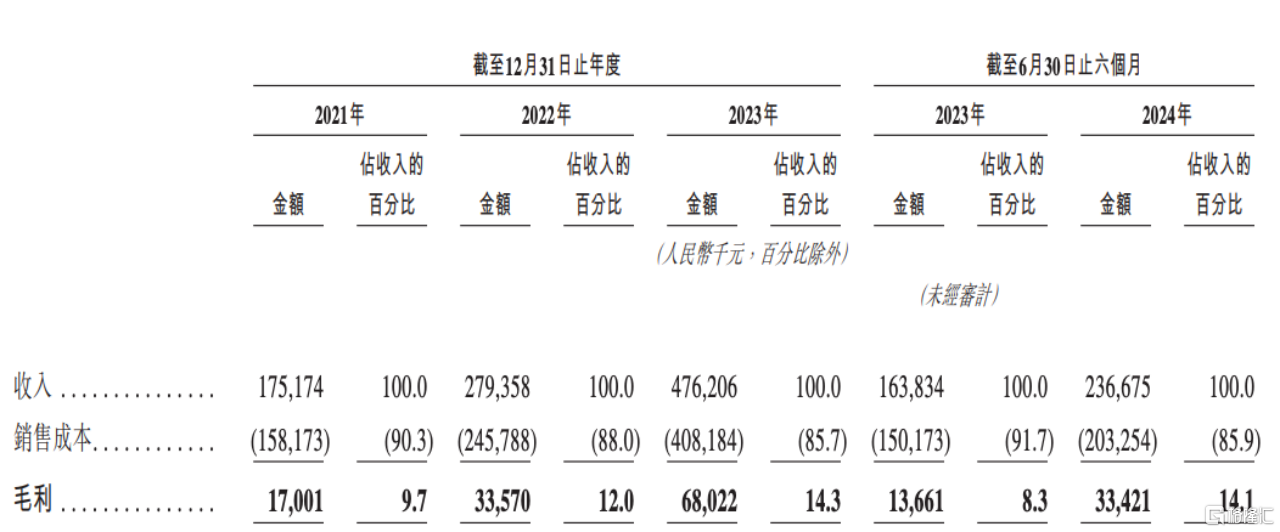

目前,佑驾创新在业绩方面已展现出持续向好的趋势。2021年-2023年,公司的营收分别为1.75亿元、2.79亿元和4.76亿元,复合年增长率高达64.9%。2024年上半年,公司营收2.37亿元,同比增长44.5%。

(图源:公司招股书)

毛利率同样呈现逐年提升趋势,从2021年的9.7%增长至2023年的14.3%,2024年上半年,公司毛利率为14.1%,去年同期为8.3%。调整后的净亏损也随之进一步收窄。

还需要关注的是,佑驾创新积累了广泛的客户群体,为未来收入和盈利能力提升带来坚实的保障。

截至2024年上半年,公司与29家整车厂就94款车型展开量产。截至最后可行日期,公司累计为35家整车厂进行量产,客户群体仍在持续扩大,稳定优质的客户资源将驱动公司高质量增长。

所以这一系列财务数据,不仅体现出公司已顺利跑通了商业模型,也展现出可观的成长动能,佑驾创新的“成长性”由此得到了很好验证。

能够拥有这样的底气,核心则来源于佑驾创新的技术、多样化的产品和独特的商业模式,这也是公司的“稀缺性”所在。

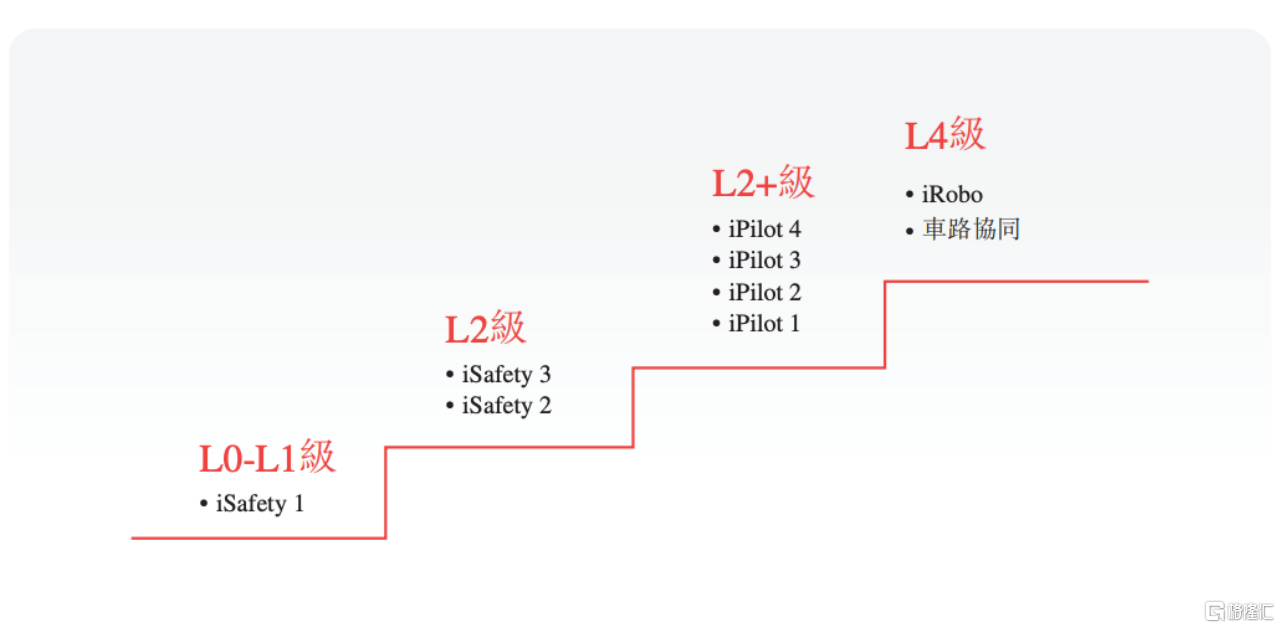

公司坚持L0到L4渐进式发展路线,具备领先的全栈自研能力,以及软硬件一体化研发能力,这使其在提供汽车智能化方案上有着极高的自主性和整合能力,可以快速为客户提供兼容各种车型、全面且优化的产品和解决方案。

(图源:公司招股书)

更重要的在于,佑驾创新做到了智驾、智舱、车路协同全面布局,这和其他智驾企业有着显著不同,也是公司未来在资本市场保持价值增长的关键催化剂。

(图源:公司招股书)

公司打造差异化的竞争优势,在多个领域贡献价值,可以有效避免行业同质化竞争,实现可持续发展。也可以一定程度上帮助公司分摊风险,在资金利用率并不逊色于行业其他玩家的情况下,佑驾创新的抗风险能力可能更优。

展望未来,佑驾创新作为行业内较早上市的企业,有望借助资本市场进一步加速自身发展。

结合公司此次募资用途,公司拟将集资净额的40%计划用于提升研发能力,30%用于提高生产效率及解决方案竞争力,20%用于加强销售和营销能力,剩余资金将作为运营资金和企业一般用途。

不难看到,佑驾创新拥有明确的发展方向和布局,成功上市将帮助其释放规模效应,强化技术实力,巩固现有的领先优势。另外,也让投资者对公司扩大品牌全球影响力和市场份额有了更多期待。

基于此,佑驾创新无疑为2024年智驾企业扎堆赴港上市画上了完美的句号。从公司身上的标签来看,其是不可多得的行业样本,未来公司在规模效应和差异化优势下享受行业发展红利,展现出充足的长期成长潜力,也将是大概率事件。

港股上市来到窗口期,低估值玩家表现或更优

从资本市场的角度看,港股极佳的上市窗口期,为佑驾创新上市后的内在价值释放,创造了好的机遇。

先看政策面,2025年经济工作释放积极信号,机构预测,国内政策有望在2025年持续发力,港股盈利将继续小幅改善。届时,宏观景气度提升有望带动更多的主动长线资金回流到港股,为佑驾创新的价值增长带来良好的资本市场环境。

进一步来看港股市场的结构性机会,2025年经济工作部署的九项重点任务中,有六项与汽车行业息息相关,涉及到促消费、开展“人工智能+”行动、综合整治“内卷式”竞争、发展现代化都市圈提升超大城市现代化治理水平等。

政策在推动汽车行业的科技创新加速向基础前沿领域转移,比如自动驾驶、大数据,巩固智能网联汽车发展。这将促进汽车智能化渗透,以及推动智慧城市基础设施与智能网联汽车协同发展。

随着2025年自主品牌加速崛起,中国汽车产业链凭借先进制造和智能化优势,将带来新的增量,增厚产业链利润,将助力佑驾创新等企业盈利改善。

所以对投资者而言,在资产配置上,未来智能汽车产业链的预期修复将带来投资机会。佑驾创新作为产业链上的关键玩家,有望在板块升温行情中获得市场给予的贝塔机会,获得投资者更多的押注。

值得一提的是,据LiveReport大数据,截至2024年12月22日,港股通的纳入市值门槛约为59.92港元。而佑驾创新此次发售的H股市值52.63亿港元-62.54亿港元,按照下限定价,稍微上涨就有望较快纳入港股通。

“入通”对公司意义重大,一方面为看好佑驾创新的中国内地投资者提供了投资的途径;另一方面,对佑驾创新这样行业和公司基本面良好的上市公司,将会吸引更多的资金流入。有理由相信,这有望带动公司的股价进一步上涨。

今年以来,海外Waymo、Cruise和Wayve三家公司先后完成了新一轮融资,估值持续提升。足见智驾赛道依然具备投资热情,市场关注的不只有短期利益,还有长期更大的回报,智驾企业始终值得投资者高度关注。

综上所述,佑驾创新上市后,多个维度的积极因素有望共同支撑公司的资本市场价值提升。

具体看估值,公司2023年PS(市销率)约为15倍,对比已经在港股上市的可比公司如地平线机器人、知行汽车科技、速腾聚创、黑芝麻智能、商汤等,公司的PS估值处于较低区间。

进一步综合考虑市场持续增长的需求、差异化竞争优势,以及收入、毛利率等财务数据逐年提升,佑驾创新展现出良好的发展前景和成长潜力。

总结

走渐进式路线,“攀登珠峰,沿途下蛋”,在智驾行业中,佑驾创新是典型代表之一。公司保持了长期主义也实现了较好的商业化能力,业绩逐步改善则是对长期主义最佳犒赏和正向反馈。

遵循“大池才能养大鱼,大赛道才有机会出现大企业”的市场规律,全球超万亿规模的汽车智能化市场中完全能够承载多家百亿甚至千亿市值的企业。

无论成长空间具体如何,佑驾创新凭借正确的战略布局和差异化竞争力,将始终在市场中占据一席之地。公司长期保持成长,是可以预见的。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56