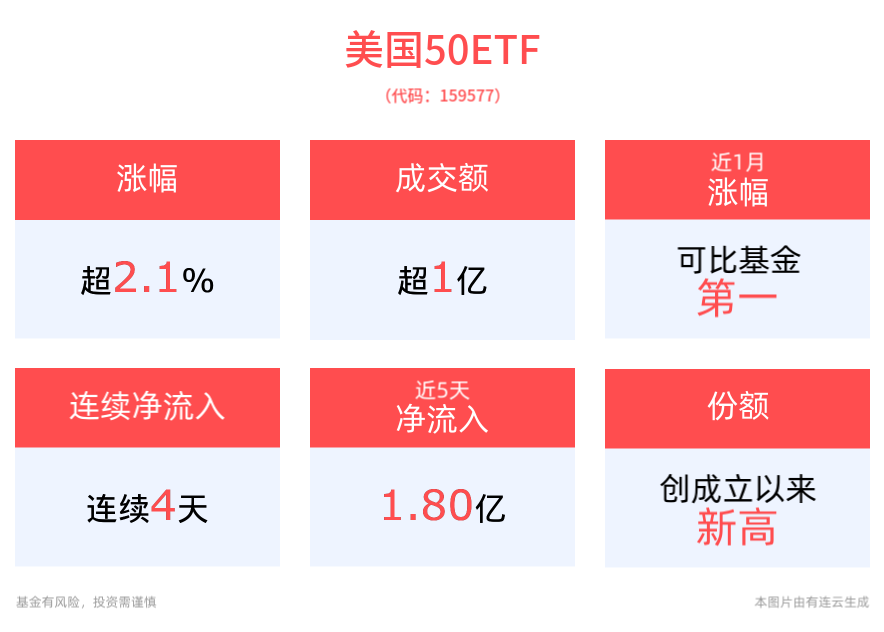

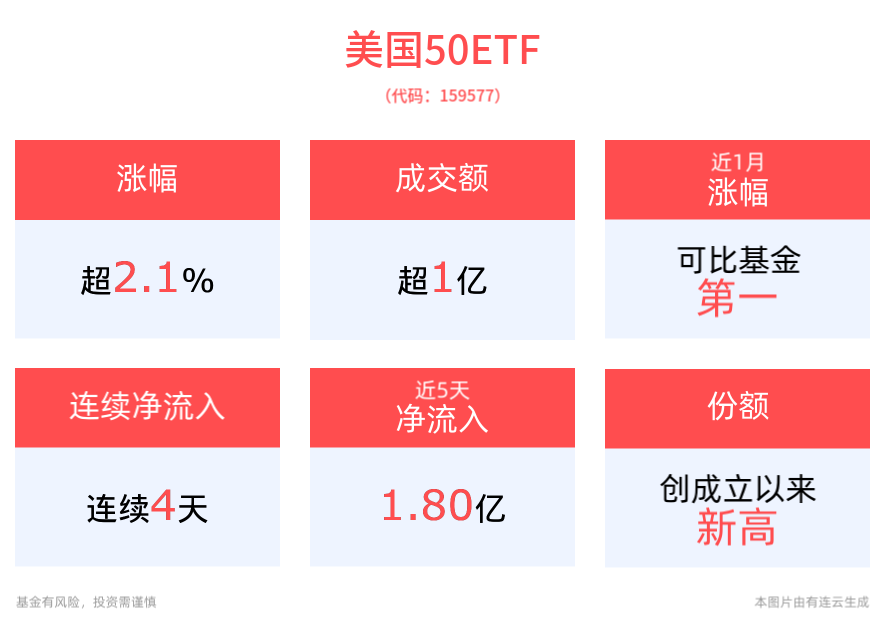

巴菲特出手!年底美股市场大扫货,美国50ETF(159577)交投活跃涨超2%,连续4天获资金净流入,最新份额均创成立以来新高!

截至当地时间12月20日收盘,美股三大指数集体收涨,道指涨1.18%,纳指涨1.09%,标普500指数涨1.03%,MSCI美国50指数收涨0.93%。大型科技股多数上涨,英伟达涨超3%,英特尔涨超2%,苹果、谷歌涨超1%,奈飞、亚马逊小幅上涨;特斯拉跌超3%,Meta跌超1%,微软小幅下跌。

截至2024年12月23日午间收盘,美国50ETF(159577)收涨2.14%,最新价报1.29元,半日成交额已达1.21亿元,换手率11.22%,市场交投活跃。

份额方面,美国50ETF最新份额达8.51亿份,创成立以来新高。

从资金净流入方面来看,美国50ETF近4天获得连续资金净流入,最高单日获得6474.22万元净流入,合计“吸金”1.80亿元,日均净流入达4500.38万元。

数据显示,杠杆资金持续布局中。美国50ETF连续5天获杠杆资金净买入,最高单日获得2565.05万元净买入,最新融资余额达1.05亿元。

消息面上,巴菲特旗下的伯克希尔·哈撒韦公司在上周二、周三和周四3天内,购买了西方石油、Sirius XM和威瑞信3家公司的股票,买入额超5.6亿美元。巴菲特抓住了市场回调机会,以更低的价格买入这些股票。

美国商务部数据显示,11月PCE物价指数同比增长2.4%,低于预期的2.5%;11月PCE物价指数环比涨幅为0.1%,也低于预期的0.2%,创下今年5月以来最低。剔除波动较大的食品和能源,核心PCE物价指数同比增长2.8%,低于预期的2.9%;核心PCE物价指数环比增长0.1%,也低于预期的0.2%。

数据公布后,交易员继续押注美联储将在明年1月暂停降息,但增加了明年3月降息的押注,美股也随之反弹。

纽约联储主席表示,他预计美联储将实施更多的降息措施,但在货币政策仍抑制经济发展势头的情况下,降息将取决于后续数据。目前的货币政策非常具有限制性,这意味着短期利率将继续抑制经济,这应有助于进一步缓解通胀压力。

贝莱德投资研究所表示,美联储给市场对2025年大幅降息的希望浇了一盆冷水,但不会改变最近对美国股市的看法。美国股市仍然可以受益于人工智能和其他强大力量、强劲的经济增长和广泛的盈利增长。2025年,美国股市的表现将超过其他市场。

资料显示,美国50ETF(159577)标的指数(美国50指数)投资美股流通市值最大的50只股票,美股“科技七巨头”(M7)占比高达52.5%,为M7含量“最高”的美股主流宽基指数。(美股科技七巨头(Magnificent Seven)指苹果、英伟达、微软、Meta、Alphabet、亚马逊、特斯拉,这七家公司为美股连续暴涨提供了绝大部分的动力。)【美国50ETF(159577)标的指数:个股集中,行业均衡,更聚焦M7】

注:指数成份股展示不代表个股推荐;数据来源:Wind. 截至2024年9月2日

美国50ETF(159577)备受关注!T+0交易机制更有利于投资者捕捉日内交易机会!

风险提示:基金有风险,投资需谨慎。本资料仅为宣传材料,不作为任何法律文件。基金的过往业绩不预示未来表现,基金管理人管理的其他基金业绩并不构成基金业绩表现的保证。基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,但不保证投资于本基金一定盈利,也不保证最低收益。投资人应当仔细阅读《基金合同》、《招募说明书》及《产品资料概要》等法律文件以详细了解产品信息。美国50ETF均属于中等风险等级(R3)产品,适合经客户风险等级测评后结果为平衡型(C3)及以上的投资者。标的指数并不能完全代表整个股票市场。标的指数成份股的平均回报率与整个股票市场的平均回报率可能存在偏离。以上产品投资于境外证券市场,基金净值会因为所投资证券市场波动等因素产生波动。境外投资产品风险包括市场风险、汇率风险等。本文出现信息只作为参考,投资人须对任何自主决定的投资行为负责。文中提及个股仅为指数成份股客观展示列举,本文出现信息只作为参考,投资人须对任何自主决定的投资行为负责。本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议。

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47