财信证券:给予锐捷网络增持评级

财信证券股份有限公司何晨,黄奕景近期对锐捷网络进行研究并发布了研究报告《公司深度报告:敏锐快捷的ICT大厂,受益智算需求激增》,本报告对锐捷网络给出增持评级,当前股价为72.63元。

锐捷网络(301165) 投资要点: 敏锐快捷的ICT大厂。锐捷网络成立于2003年,是行业领先的ICT基础设施及解决方案提供商。公司主要产品包括网络设备(交换机、路由器、无线产品等)、网络安全产品(安全网关、下一代防火墙、安全态势感知平台等)、云桌面整体解决方案(云服务器、云终端、云桌面软件)以及IT运维、身份管理、原材料出售、客户服务收入等其他类产品及服务。 网络设备贡献公司主要收入,交换机为核心产品。收入构成来看,网络设备一直是公司主力收入来源,2023年实现收入84.02亿元,占比为72.79%,其中交换机是核心产品,2021年交换机产品收入为47.40亿元,占网络设备收入比例达到71.75%。2023年网络安全产品收入8.55亿元,占比为7.41%;云桌面收入7.57亿元,占比为6.56%;其他类产品收入15.28亿元,占比为13.24%。 交换机产业:交换机是一种用于电(光)信号转发的网络设备,上游为芯片及电子元器件厂商,中游为交换机制造环节,下游应用于电信运营、云服务、数据中心、金融机构、政府机构等领域。预计2024年全球交换机市场规模将达到416.44亿美元,同比增长约5%,中国交换机市场规模将增至749亿元,同比增长约9%。受到AI产业趋势推动,其中数据中心市场增速相比非数据中心市场增速更快。公司主要涉足中游交换机制造环节,整体市占率排名行业前三。 AI大模型催生智算中心高性能网络需求,公司数据中心交换机有望快速放量。1)当下Scaling Law仍是AI大模型技术发展的指引,模型效果取决于算力和数据,海内外算力景气度持续验证。海外四大云厂商单Q3的Capex同比增长61.66%,季度增速达到近四年新高,且从现金流角度看后续AI算力投入仍有保障;国内运营商和互联网企业等也在加速落地AI算力及配套网络产品采购。2)从网络流量路径和网络需求的角度来看,智算中心AI训练场景催生了超高带宽、超低时延、集合通信、零容忍丢包等高性能网络需求,高性能数据中心交换机需求有望快速释放。3)从网络技术路线角度来看,以太网的生态基础和性价比相比IB网络更具优势,未来渗透率有望进一步提高。4)公司作为GSE、UEC等顶尖网络技术组织成员,深耕智算中心以太网解决方案,有望受益智算中心算网设备需求激增。 数据中心场景下白盒交换机优势明显,公司有望受益于交换机白盒化趋势。白盒交换机是跟传统的品牌交换机相对的概念,是指将网络中的物理硬件和操作系统(NOS)解耦,具有灵活、高效、可编程等特点。数据中心是目前白盒交换机最大的,也是增速最快的下游应用场景。公司在白盒交换机领域布局较早,深度参与互联网客户的交换机自研,有望乘AI之风快速起量。 盈利预测和估值:我们预计公司2024-2026年实现营业收入127.50/146.69/172.02亿元,同比增长10.47%/15.05%/17.27%,实现归母净利润5.83/7.33/8.89亿元,同比增长45.20%/25.87%/21.26%,对应EPS为1.03/1.29/1.56元,对应当前价格的PE为49/39/32倍。公司深耕数据中心交换机领域,2024年上半年公司数据中心产品在互联网行业市占率排名第二,有望显著受益于智算中心算网设备需求激增。维持“增持”评级。 风险提示:行业竞争加剧风险;下游ICT需求不足风险;芯片供应链扰动风险;产品创新和研发风险。

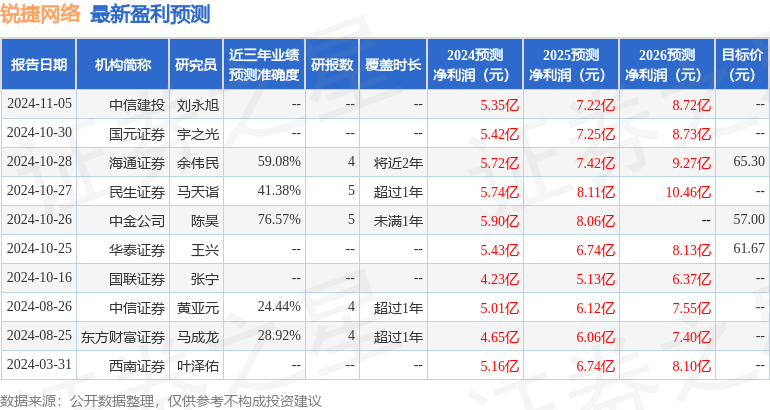

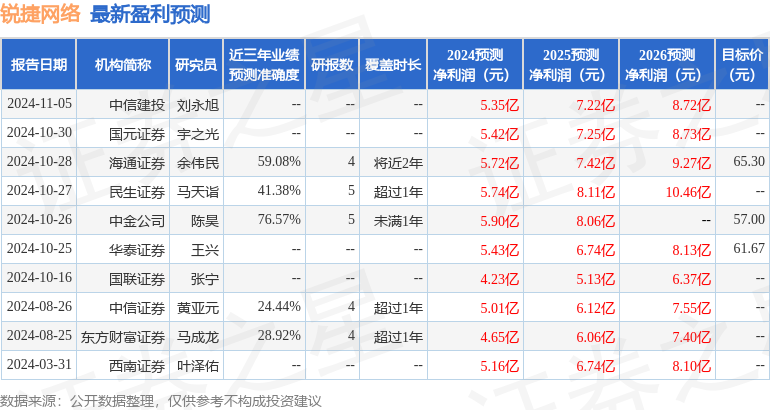

证券之星数据中心根据近三年发布的研报数据计算,中金公司陈昊研究员团队对该股研究较为深入,近三年预测准确度均值为76.57%,其预测2024年度归属净利润为盈利5.9亿,根据现价换算的预测PE为69.84。

最新盈利预测明细如下:

该股最近90天内共有7家机构给出评级,买入评级5家,增持评级2家;过去90天内机构目标均价为59.15。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47