海通国际:给予林洋能源增持评级,目标价位9.86元

海通国际证券集团有限公司Baiqiao Xu,Haofei Chen近期对林洋能源进行研究并发布了研究报告《智能+储能+新能源三轮驱动,全球市场加速拓展》,本报告对林洋能源给出增持评级,认为其目标价位为9.86元,当前股价为7.08元,预期上涨幅度为39.27%。

林洋能源(601222) 投资要点: 公司毛利率稳步增长,财务能力保持稳健。根据公司三季报,公司前三季度营业收入为51.66亿元,同比增长8.76%,归母净利润为9.1亿元,同比增长6.95%,经营性现金流量净额为6.25亿元,同比增长252.06%,在手资金充足;其中,2024Q3公司营业收入17.03亿元,同比增长10.63%,环比下降10.82%,归母净利润3.12亿元,同比增长15.41%,环比下降18.18%,毛利率34.65%,环比增长6.47%,毛利率自2024年以来稳步增长。 智能业务加速布局全球市场,在手订单持续增长。根据公司发布的关于重大经营合同中标的公告和公司半年报,截至2024年12月4日,公司在国南网电表集招中已中标超过9亿元,国内在手订单金额较去年实现同比增长。此外,2024年10月,公司电能表智能制造绿色工厂项目正式开工,建设周期为12个月,预计项目全面达产后年销售额可达约10亿元。公司稳步扩大海外业务布局,根据公司半年报,子公司EGM依托中东欧区位优势,在波兰多个电力局中标并履约,截至2024年8月20日中标金额超8亿元,并且拓展罗马尼亚等新兴市场;在中东,公司与沙特ECC企业合作累计订单超10亿元,辐射阿曼、科威特等国;在亚洲,公司通过长期合作伙伴在印尼实现批量交付,计划拓展至马来西亚、泰国、越南等市场。 储能业务加速发展,国内交付增长与海外布局齐头并进。根据公司2024Q3业绩说明会和公司半年报,截至2024年中,公司累计交付近3.5GWh储能设备及系统;三季度加速储能项目建设与交付,林洋启东永庆80MW/160MWh储能电站7月全容量并网,河北平泉45MW/180MWh风光储项目10月并网运行;公司在9月举办的SNEC ES+展会期间发布Power Key2.0智能模块化P2G储能系统,实现了业界P2G储能系统的首发;在海外市场,公司以“3+2”战略聚焦欧洲、中东和东南亚三大市场,今年在吉达与沙特ECC合资建设的储能PACK工厂公司预计于今年12月投产。我们认为,公司国内订单交付量的持续上涨、新产品的推出以及海外市场的布局完善有望进一步提升市场竞争力。 盈利预测与评级:我们预计公司24-26年归母净利润分别为11.93、13.13、15.49亿元,同比增长15.7%、10.1%、18.0%。公司作为国内最大的智能电表出口企业之一,参考可比公司给予公司2024年17倍PE估值,对应目标价9.86元,给予“优于大市”评级。 风险提示:新市场开拓失败的风险,原材料和能源价格波动的风险。

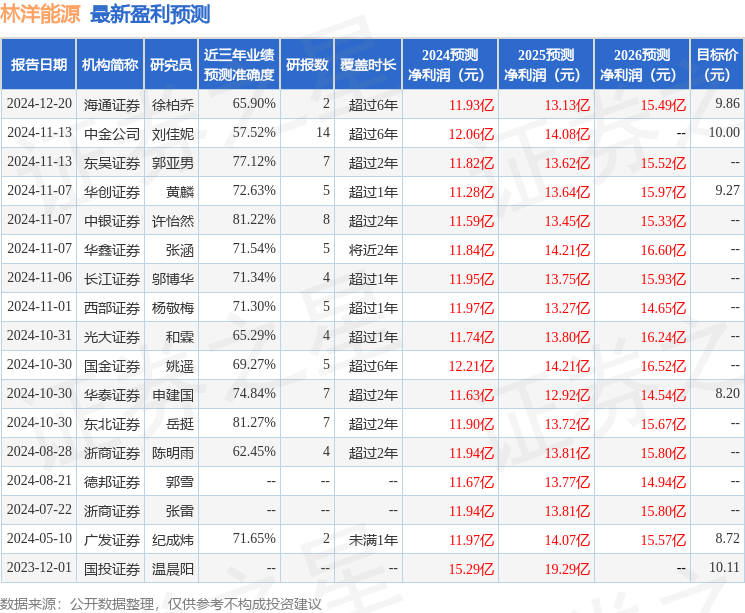

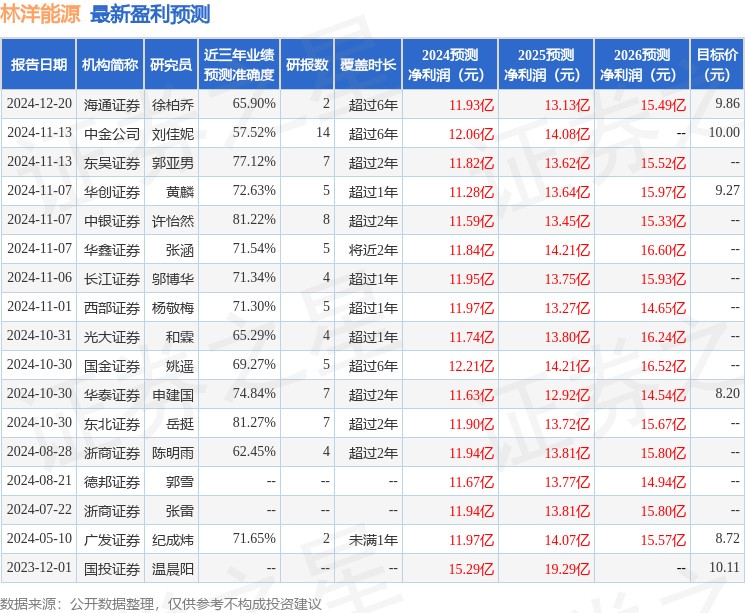

证券之星数据中心根据近三年发布的研报数据计算,东北证券岳挺研究员团队对该股研究较为深入,近三年预测准确度均值高达81.27%,其预测2024年度归属净利润为盈利11.9亿,根据现价换算的预测PE为12.21。

最新盈利预测明细如下:

该股最近90天内共有12家机构给出评级,买入评级11家,增持评级1家;过去90天内机构目标均价为9.02。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56