资金狂买红利的背后:低利率时代,股息率为王!股息“富翁”港股红利ETF基金(513820)标的指数股息率超7%,同类领先,连续5个月分红!

近期,各路资金强势增仓红利资产。红利资产日前再迎两大重磅政策,政策催化叠加市场共振,红利资产再度走强,资金增仓汹涌! 从ETF资金流向上看,截至12月18日,红利类ETF净流入超17亿元,近一周超72亿元,均高居全市场第一,超过跨境QDII类ETF、创业板类ETF、及沪深300等宽基指数、和医药、消费、科技等赛道ETF。

从南向资金近一个月前十大净流入个股来看,其加仓方向仍呈现哑铃型特征,显著增配新经济以及红利板块,其中中国移动、建设银行、中国海洋石油、工商银行均为港股红利ETF基金(513820)标的指数成分股。

【无风险利率下行环境下,“股息收益-无风险收益”剪刀差走阔支撑红利资产走强】

资金涌入红利赛道的另一重要催化则是由于“股息收益-无风险收益”剪刀差走阔:

一方面,在各类激励上市公司分红政策的驱动下,A股掀起分红潮,截至目前,A股市场合计现金分红金额达2.39万亿元!高频大额分红支撑红利类ETF股息率高企;

另一方面,货币政策定调“适度宽松”,以十年期国债利率为代表的无风险利率持续下行,截至12月18日低至1.75%!在国内无风险利率或将持续下行的长期趋势,股息收入的稀缺性和稳定性,有望助力红利资产继续担当长久期资金寻求性价比的重要方向。

【如何布局红利资产?港股红利ETF基金(513820)可谓之“富有且慷慨”】

红利资产行业分布均衡,一键把握红利资产投资机遇,优选高股息的红利类ETF。“月月评估分红”的港股红利ETF基金(513820)可谓之股息“富翁”,“慷慨”分红:

1、标的指数股息率“富翁”:公开数据显示,“月月评估分红”的港股红利ETF基金(513820)标的指数(港股通高股息指数)的股息率高达7.34%,领衔全市场主流红利指数,即便扣除20%红利税后还有5.87%,超过主流A股红利指数股息率。

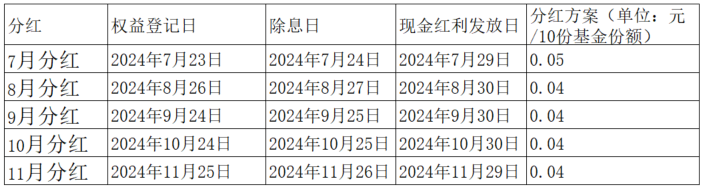

2、“慷慨”高频分红:“月月评估分红”的港股红利ETF基金(513820)自2024年5月上市以来,已连续5个月在月底分红,每10份已累计分红0.21元!有网友称“比发工资还准时”!

12月19日,港股整体回调,三大指数集体下挫,港股红利回调。港股通高股息指数(930914)开盘跳水,低位震荡,收跌0.68%。成分股跌多涨少,中国联通、兖煤澳大利亚涨超1%,中国电信微涨,其余成分股悉数回调,航运板块大挫,太平洋航运、中远海控等跌幅居前。

热门ETF方面,“月月评估分红”的港股红利ETF基金(513820)12月19日收跌0.37%,成交额超2700万元,环比小幅放量。盘中溢价频现,尾盘达0.22%,买盘实力强劲!港股红利ETF基金(513820)最新规模为14.22亿元,稳居同指数ETF第一!

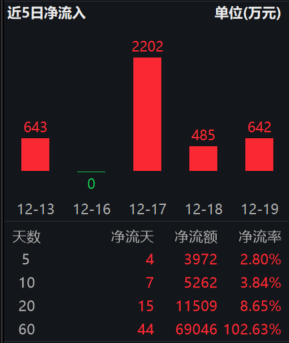

在全球宏观环境存在不确定性和长期无风险利率进入下行通道的大背景下,以“月月评估分红”的港股红利ETF基金(513820)为代表的高股息资产作为长期配置底仓优选,连续2日获资金青睐,累计净流入超2600万元,近5、10、20、60日均大举吸金。时间拉长,港股红利ETF基金(513820)近60日净流入额高达6.9亿元!

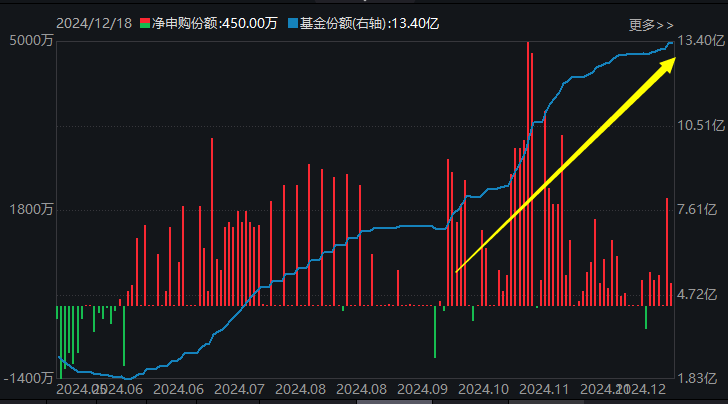

从基金规模来看,自成立以来,港股红利ETF基金(513820)份额增长势如破竹,屡创新高。最新规模为14.18亿元,高居同指数ETF第一!

融资客持续踊跃布局。自港股红利ETF基金(513820)被纳入融资融券标的以来,融资客持续加仓,最新融资余额超1000万元,创纳入两融标的以来新高!。

当前红利资产爆火,港股红利板块高股息优势,亦为投资者重点关注的方向之一。机构指出,港股高股息板块超额收益环境,一是股息率-中债收益率剪刀差回升,当前已达成;二是市场不确定性较高,港股高股息的防御属性通常能有效抵御下行冲击,具体而言:

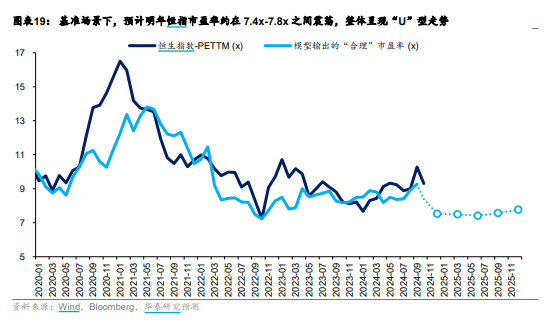

【海外宏观逆风,港股绝对估值修复或一波三折】

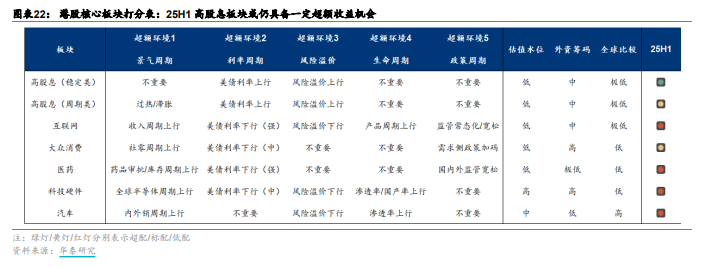

华泰证券预计2025年上半年,港股估值或迎来海外流动性边际紧缩的宏观逆风,港股红利或仍具备超额收益可能。海外事件落地,宽财政、紧移民、提升对中国关税或为基准情形,美国增长预期的上修,或推动美元进一步走强,对港股估值形成扰动。

【高股息板块或存在一定超额收益空间】

高股息板块或存在一定超额收益空间。华泰证券看好2025 年上半年港股高股息资产的相对表现:1)美国“顺周期式”宽财政预期短期助长美债长端利率,而成长股的主体现金流分布在远端,估值较价值股或受到更多压制,因此对美元流动性敏感度较低的红利股有望获得超额收益;

2)2025 年上半年市场风险溢价有上行风险;

3)对照 A 股及全球市场,港股高股息资产性价比较其他板块仍然突出。

【增量资金有动力流入港股高股息板块】

从资金视角下,目前高股息板块或仍有增量资金流入。①南向资金交易量占比上升至2015年以来的绝对高位,对港股的边际定价有所增强,且其加仓方向仍呈现哑铃型特征,显著增配新经济以及红利板块中的低位方向;②外资对港股高股息的配置分位数仍相对较低,处于2018年以来52%的中枢位置。

此外,长线资金侧,保险资金或仍具备配置港股高股息的空间。根据测算,险资当前对高股息欠配规模约 5000-9000亿,后续险资配置高息股是持续渐进的过程,或将在未来 2-3 年内逐步展开。配置时点侧,2024 年险资负债端收入不断回升,随着四季度负债端到账,其今年四季度-明年一季 度入市的意愿或有望回升。

(来源于华泰证券20241210《指数巡礼:把握攻守兼备机遇,掘金港股央企红利》)

【指数编制方案修订、年度调仓同日生效,港股红利ETF基金升级Pro版来临!】

中证指数公司宣布修订港股红利ETF基金(513820)标的指数(中证港股通高股息投资指数)编制方案,修订于2024年12月16日实施,指数每年定期调整也于同日生效

编制方案修订后,港股红利ETF基金(513820)标的更强调于成分股的长期稳健经营能力和可持续分红能力,同时指数调仓幅度更加温和,表现更加稳健。

调仓后,港股红利ETF基金(513820)标的指数不改高股息特征,同时基本面盈利能力、现金分红率以及央国企占比有望全面提升。

买红利,更多“聪明投资者”选择“月月评估分红“的港股红利ETF基金(513820):

1、高股息率、红利支付率:标的指数股息率同类领先,2023年股息率超9%,居所有主流港股红利类指数前列。年度红利支付率上看,港股通高股息指数的加权平均红利支付率超60%,明显高于其他同类指数。

2、估值“比价优势”凸显:港股估值相比于A股更低,安全边际更加充分。

3、稳定可预期的高水平分红:全市场首只“每月分红评估”的港股红利类ETF,一年可最多分红12次,同指数ETF产品规模最大。

4、行业平衡、成份股聚焦:行业分布均衡,成份股30只,聚焦优质高股息龙头。

宏观环境存在不确定性和低利率背景下,不妨关注“月月评估分红”的港股红利ETF基金(513820),股息收益相对确定,安全边际更充分,两融标的,玩法升级!更有联接基金(A:501305;C:501306)方便场外投资者7*24申赎、定投。

风险提示:基金有风险,投资须谨慎。“月月评估分红”指基金管理人每月可对基金份额净值增长率和标的指数同期增长率进行评估,基金收益评价日核定的基金份额净值增长率超过标的指数同期增长率时,可进行收益分配(详情参见基金合同)。本资料仅为宣传材料,不作为任何法律文件。投资有风险,基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩并不预示未来表现,基金管理人的其他基金业绩和其投资人员取得的过往业绩并不预示其未来表现。投资人应当仔细阅读《基金合同》、《招募说明书》和《产品资料概要》等法律文件以详细了解产品信息。以上基金属于中等风险等级(R3)产品,适合经客户风险承受等级测评后结果为平衡型(C3)及以上的投资者,客户-产品风险等级匹配规则详见汇添富官网。在代销机构认申购时,应以代销机构的风险评级规则为准。本产品由汇添富基金管理股份有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。本基金投资范围包括港股,会面临因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。本宣传材料所涉任何证券研究报告或评论意见在未经发布机构事前书面许可前提下,不得以任何形式转发。所涉相关研究报告观点或意见仅供参考,不构成任何投资建议或咨询,或任何明示、暗示的保证、承诺,阅读者应自行审慎阅读或参考相关观点意见。

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56