西安银行379.2万罚单背后:风控漏洞与治理挑战

西安银行近日因违反支付结算、反洗钱、货币金银等规定,被罚款379.2万元,再次将其推上舆论的风口浪尖。这并非个案,从独立董事“超期服役”到集团客户统一授信执行不到位,一系列事件揭示了西安银行内部风控体系的脆弱性和公司治理的失效。本文将深入探讨西安银行面临的困境,并分析其未来发展所面临的挑战。

一、内控失序:罚单频现,风险积聚

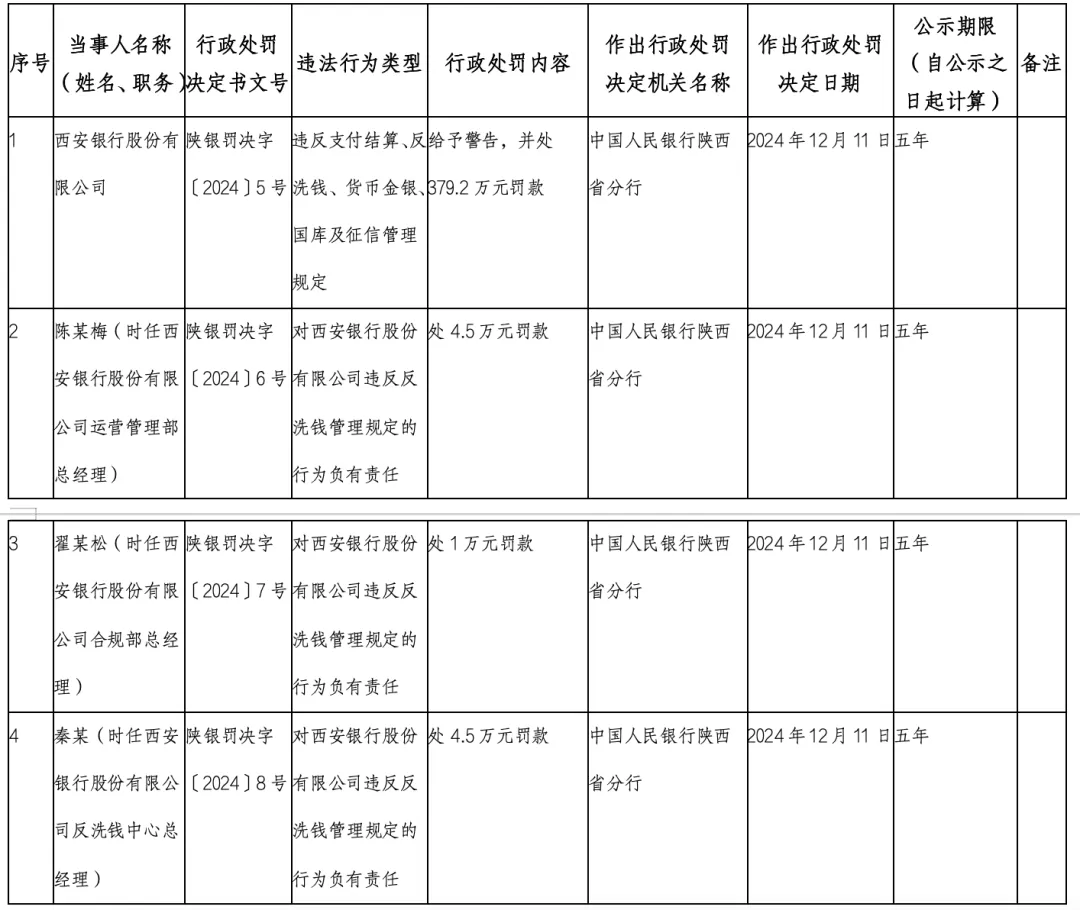

西安银行此次被罚379.2万元,暴露出其在支付结算、反洗钱、货币金银等方面的内控缺陷。这并非西安银行首次受罚,时任该行运营管理部总经理陈某梅、合规部总经理翟某松、反洗钱中心总经理秦某分别被罚款4.5万元、1万元和4.5万元。上述罚单的处罚日期为12月11日。这些事件层出不穷,风险不断积聚,严重损害了西安银行的声誉和市场信心。作为西北地区首家A股上市银行,西安银行的合规经营不仅关乎自身发展,也影响着区域金融市场的稳定。西安银行必须深刻反思,加强内控体系建设,堵塞管理漏洞,才能避免类似事件再次发生。

二、治理困境:权力集中,信息披露存疑

除了内控问题,西安银行的治理结构也备受争议。董事长梁邦海身兼董事长、党委书记、行长及董秘等多项重要职务,这种“一肩多挑”的现象在上市银行中较为罕见。权力过度集中于一人,既不利于决策的科学性,也容易滋生腐败风险。此外,西安银行还因资产负债表中部分金融资产分类不准确收到警示函,信息披露的精准性令人担忧。信息披露是投资者了解公司经营状况的重要途径,信息披露不准确会误导投资者,损害投资者利益。西安银行需要优化治理结构,完善信息披露机制,提升公司治理的透明度和规范性。西安银行的未来发展,需要在公司治理方面做出更多努力,才能真正赢得市场的信任。

西安银行的发展历程并非一帆风顺。从最初的城市信用合作社到如今的上市银行,西安银行走过了一段漫长的道路。然而,近年来,西安银行的业绩增长乏力,净息差持续收窄,不良贷款率有所上升,面临着诸多挑战。此次379.2万元的罚单再次敲响了警钟,西安银行亟需正视自身问题,加强内部管理,完善公司治理,才能在激烈的市场竞争中立于不败之地。西安银行需要从根本上解决内控和治理问题,才能实现可持续发展。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.47

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47