热点追基 | 机器人概念股持续爆发!ETF市场有哪些选择?

Wind数据显示,截止2024年12月6日收盘,机器人概念股持续爆发,个股掀涨停潮,东方精工、巨轮智能、奋达科技、鸣志电器、柯力传感、爱仕达、富临精工等多股涨停,翔楼新材、柯力传感等多股续创历史新高。PEEK材料概念反复活跃,中研股份、新瀚新材、沃特股份、中欣氟材涨停。

方正证券认为,人形机器人行业正迅速发展,预计2025年将迎来量产元年。投资者应关注核心零部件、软件与人工智能、系统集成与应用开发等细分市场。技术突破、应用场景分析、供应链能力和政策动态是投资决策的关键因素。通过深入研究这些领域,投资者可以在人形机器人行业中找到增长机会,同时需进行充分的风险评估和市场研究。

光大证指出,在人形机器人发展过程中,PEEK材料有望迎来重要机遇。早在1978年,英国帝国化学公司(ICI)首创PEEK材料,在此后相当长的时间里成为战略物资,民用领域鲜有涉及。国内在政策层面上一直扶持PEEK产业发展,在工信部《新材料产业“十二五”发展规划》及其附件《新材料产业“十二五”重点产品目录》等相关文件中,均将PEEK材料列为我国新材料产业运用在电子特气、汽车、航天军工等领域的重点产品。工信部发布的《石化和化学工业发展规划(2016-2020年)》,明确提出要加快开发聚醚醚酮等耐高温高强度工程塑料。

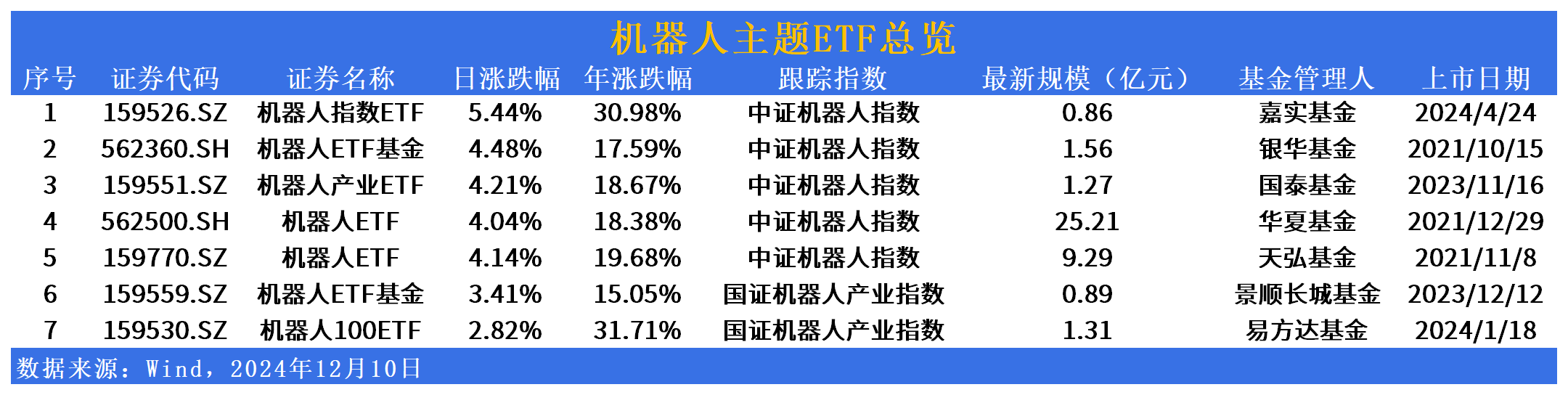

具体来看,A股市场共有7只机器人相关ETF产品,分别跟踪2只相关指数,分别是中证机器人指数、国证机器人产业指数。

ETF业绩表现方面,机器人相关ETF年内平均涨幅达21.72%。年内涨幅最高的为易方达机器人100ETF(159530),涨幅达31.71%,跟踪国证机器人产业指数。跟踪中证机器人指数的嘉实机器人指数ETF(159526)紧随其后,年内涨幅分别为30.98%。值得一提的是,这两只基金均为2024年上市的新产品,2024年以前上市的,年内涨幅最高的为天弘机器人ETF(159770),涨幅达19.68%,

ETF规模方面,机器人相关ETF规模总计达40.38亿元。规模最大的为华夏机器人ETF(562500),规模达25.21亿元;规模最小的为嘉实机器人指数ETF(159526),规模仅为0.86亿元,年内均跟踪中证机器人指数。

跟踪指数方面,统计显示,跟踪中证机器人指数的产品共计5只,累计规模达38.18亿元;跟踪国证机器人产业指数的为2只,累计规模仅2.2亿元。年内表现来看,跟踪中证机器人指数的ETF略好于跟踪国证机器人产业指数的ETF。

具体来看:

中证机器人指数,选取系统方案商、数字化车间与生产线系统集成商、自动化设备制造商、自动化零部件商以及其它机器人相关上市公司证券作为指数样本,以反映上市公司中机器人相关证券的整体表现。

中证指数官网数据显示,截至2024年12月9日,该指数前十大权重股包括科大讯飞、汇川科技、大华股份、中控技术、石头科技、机器人、大族激光、双环传动、拓邦股份、柏楚电子,合计权重占比达51.24%。

图片来源:中证指数官网

国证机器人产业指数,由沪深北交易所机器人产业相关的上市公司组成,以反映该主题领域的证券价格变化情况。

国证指数官网数据显示,截至2024年11月29日,该指数前十大权重股包括科大讯飞、汇川技术、石头科技、机器人、双环传动、全志科技、大华股份、华工科技、中控技术、精测电子,合计权重占比达43.53%。

图片来源:国证指数官网

为什么跟踪同一指数的ETF也会有不小的涨跌幅差异?

市场普遍认为,主要包括以下几点:

1. 价格双轨机制:ETF既可以在一级市场申赎,也可以在二级市场上市交易,这导致ETF存在两种价格:二级市场交易价格和IOPV(实时参考净值)。这两种价格可能会出现偏离,从而影响ETF的涨跌幅。

2. 折溢价现象:ETF的价格不仅受指数影响,还受到市场情绪、供需关系、流动性、持仓股走势等多方面因素影响。如果跟踪同一指数的ETF流动性和交易情况差异较大,折溢价节奏不同步,就会造成涨跌幅的差异。

3. 套利机制:ETF的套利机制可以平抑折溢价,但不同ETF的流动性和规模会影响套利的效果。流动性好的ETF套利机制更成熟,跟踪误差较小;而规模较小的ETF由于流动性不足,在单笔大额交易时容易触发折价或溢价。

4. 管理费用:ETF通常会收取一定比例的管理费用,这些费用会从ETF的资产中扣除,从而影响ETF的净值表现。

5. 成份股的替代:在ETF的申赎过程中,可能涉及到现金替代成分股,造成ETF持仓变动,这也是导致跟踪同一指数的ETF涨跌幅不同的原因之一。

6. 仓位差异:不同ETF可能在权益资产比例上存在差异,这会影响其涨跌幅表现。

7. 基金规模和流动性:规模较大的ETF能够最大程度避免申购赎回对持仓的影响,而规模较小的ETF可能因为流动性不足,在大额交易时容易触发折价或溢价,从而影响涨跌幅。

综上所述,跟踪同一指数的ETF涨跌幅差异是由多种因素共同作用的结果,包括价格双轨机制、折溢价现象、套利机制、管理费用、成份股替代、仓位差异以及基金规模和流动性等。投资者在选择ETF时,应综合考虑这些因素。

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.47

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47