A500为什么要选563880?灵魂三问深度解析!低费率的中证A500指数ETF(认购代码563883;基金代码:563880)可月月评估分红,今日重磅开售!

自9月23日中证A500指数正式发布以来,短短一个多月时间,跟踪中证A500指数的相关基金规模已超1000亿元,成为最快突破千亿的宽基指数品种,全市场投资热情彻底沸腾!

今天,我们通过三问三答,探寻长期投资的锚,掘金在中国经济高质量发展进程中,受“核心资产+新质生产力”双轮驱动的中证A500指数ETF(563880),长期配置价值究竟如何。

值得注意的是,中证A500指数ETF(563880)今日重磅开售,认购代码为563883,代码含“8”量更高,美好祝福更多!

一问:国内外宏观环境风云变幻,A股市场怎么看?

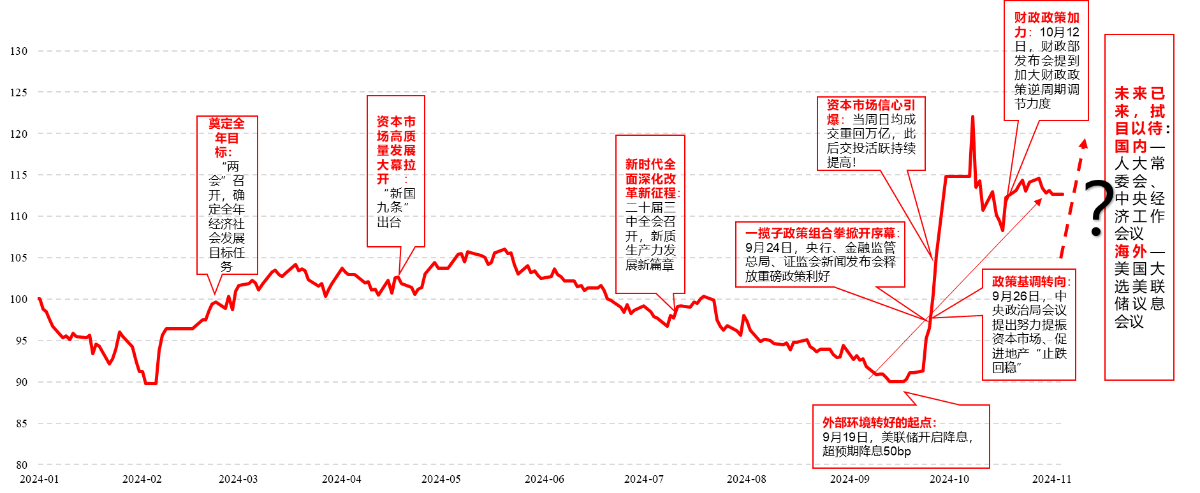

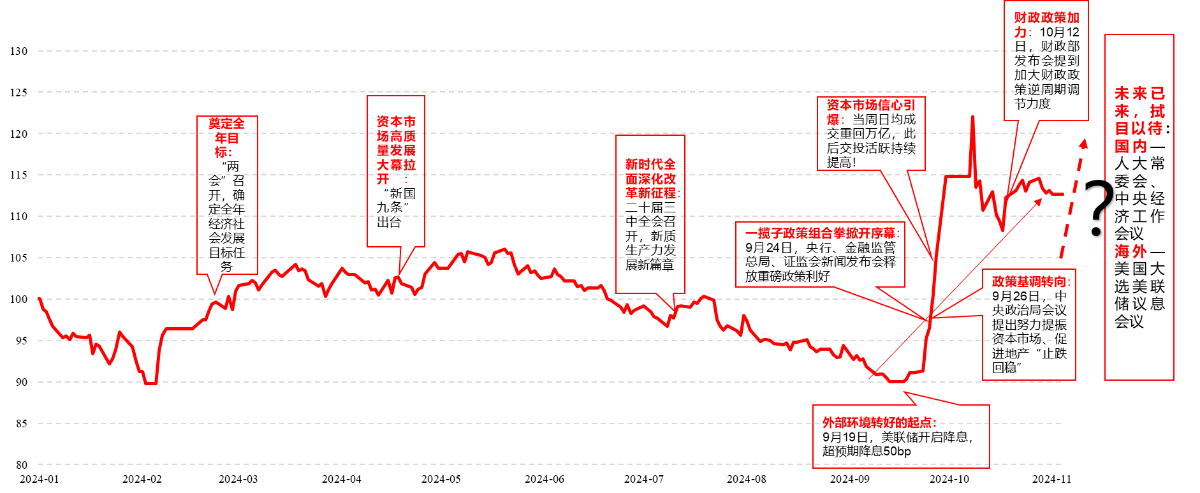

今年以来,一系列政策出台助力资本市场高质量发展,4月12日,“新国九条”出台,资本市场高质量发展大幕拉开。此阶段A市场流动逐渐改善,市场稳步上行。但5月下旬开始,随着市场情绪回落,A股市场再度调整。

9月以来,多项政策持续超预期,A股市场强势回升。9月24日,“一行一局一会”推出一揽子增量政策,包括降准、降息、降存量房贷利率、降首付比例、创设两项用于支持资本市场稳定发展的工具等,市场迅速反应,劲爆拉升,成交额重回万亿元。9月28日政策基调转向,提出努力提振资本市场、促进地产“止跌回稳”,资本市场信心引爆,成交额突破2万亿,此后交投持续高度活跃!

【宏观政策转向驱动A股市场回升】

数据来源:证监会、Wind等,截至2024/10/31

当前,国内外宏观环境均面临大变动,本周包括美国大选在内的三件大事将靴子落地,或对市场造成波动,但展望未来,A股市场积极因素正不断积累,参与A股市场或正当时!

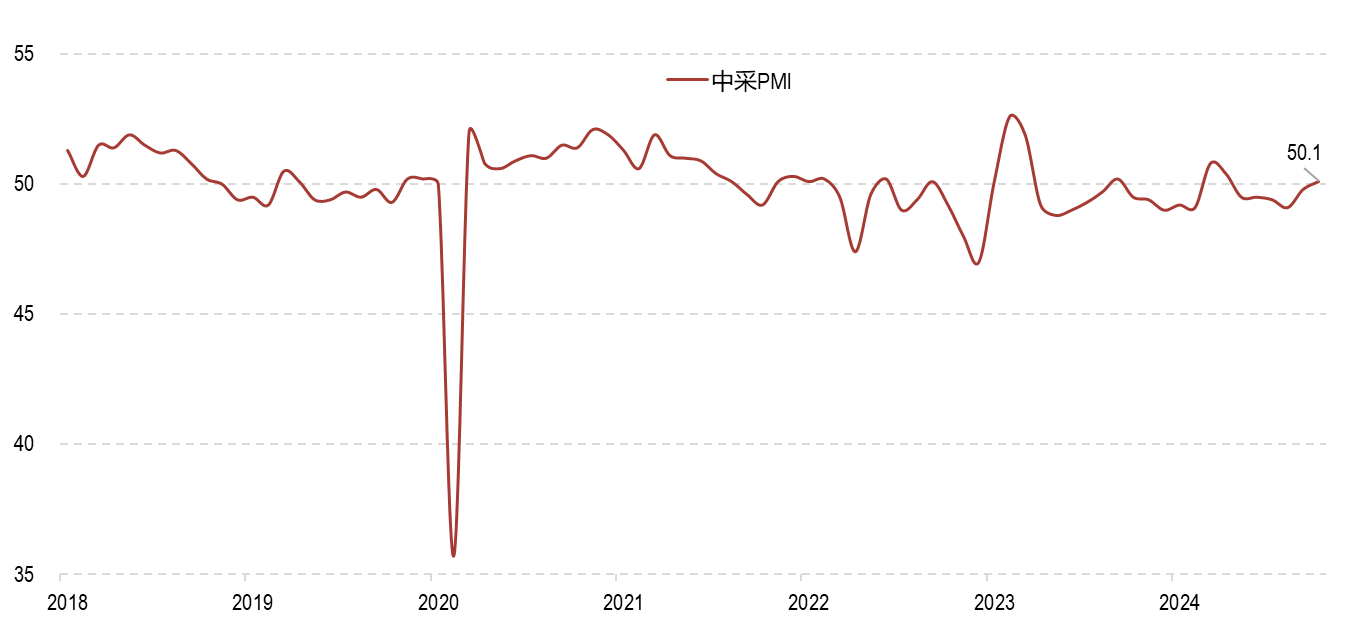

一是经济预期持续向好,资产市场预期有望进一步改善。9月多数经济指标边际改善,其中9月制造业PMI较8月上升0.7%,制造业景气回升。随着一揽子增量政策加力推出以及已出台的存量政策效应逐步显现,经济景气水平继续回升向好,2024年10月PMI为50.1,快速回暖至荣枯线之上。经济数据回暖叠加政策转向,后续资本市场预期有望进一步改善!

【PMI快速回暖至荣枯线之上】

数据来源:Wind, 截至2024年10月31日

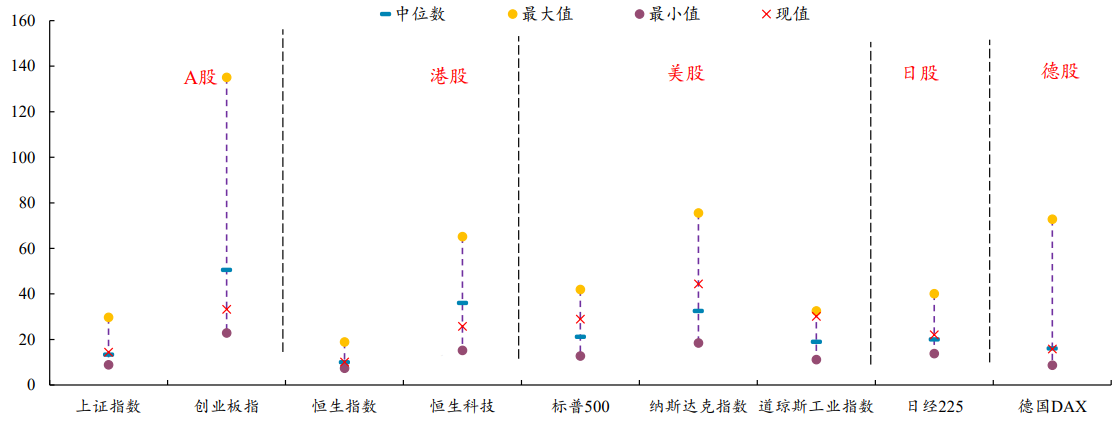

二是全球范围中中国资产估值性价比凸显!从全球范围来看,中国资产(A股和港股)的估值仍位于历史中位数附近或以下,估值性价比明显高于海外资产,随着政策落实,经济基本面改善带动企业盈利好转,A股的估值修复可期。

【全球主要指数PE(TTM)】

数据来源:《估值周报》,华西证券,2024/10/19,估值数据自2010年1月起

三是外围扰动因素影响有限。本周会有三件大事靴子落地,海外方面包括已经公布结果的美国大选和即将召开的美联储议息会议,机构认为,其结果或影响短期风险偏好,但对市场的影响会渐弱,一揽子增量政策也有助于对冲外部影响。本周国内召开的重要会议,可能会讨论加力支持地方化解债务风险、发行特别国债支持国有大型商业银行补充核心一级资本、叠加使用其他工具支持房地产市场回稳等措施的具体规模,有助于市场对于经济稳定的信心。(来源于招商证券《A股2024年11月观点及配置建议:枕戈蓄力,静候政策》)

当前,无论是国内政策转向、经济企稳回升,亦或是从全球范围横向对比来看,A股市场均具备较高的配置价值,投资A股或正当时!

二问:为什么就是中证A500指数?

正如前文所述,资本市场未来发展的关键驱动因素还是国内经济发展情况,核心资产与新质生产力作为经济发展的排头兵,或为长期资产配置的关键抓手。

核心资产为新旧动能转化过程中的“定海神针”!近年我国经济发展阶段加速演变,随着我国产业结构调整持续深入,产能加速出清,与之相伴的是盈利向龙头企业集中、行业内部分化或加剧,核心资产优势不断提升,其配置价值也有望稳健攀升。

新质生产力为驱动经济增长的新动能。从我国内部来看,我国正处产业转型阶段,以“制造立国”应对“去地产化”,新质生产力成为产业转型升级的关键抓手,逐步发挥主引擎作用。从外部环境来看,科技制造仍为中美角力关键,以新质生产力为首的新发展方向亟待快速发展,破解相关难题。新质生产力被寄予厚望的同时也迎来了关键发展机遇。

那么沿着“核心资产+新质生产力”的方向去寻找投资标的,中证A500指数可谓之呼应时代所需,在选样中加入ESG标准、互联互通、优选龙头、行业均衡四大标准多维度地刻画了资本市场结构变化与产业转型升级,更加全面表征中国经济发展趋势,坚定地传达了长期“做多中国”的理念!

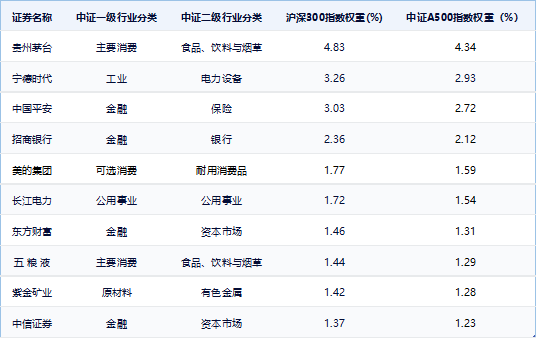

从中证A500指数选样结果来看,指数在蓝筹价值打底的基础上超配了高成长、高弹性的“新质生产力”。仔细拆分中证A500指数成分股发现,中证A500指数与沪深300指数有234只成分股完全一致,其前十大权重股完全一致及其权重相似度高,中证A500指数依然具备蓝筹价值、核心资产特征。

【中证A500与沪深300成分股前十大成分股】

注:以上个股仅作指数成分股展示,不构成投资建议;数据来源:中证指数官网,2024/11/1

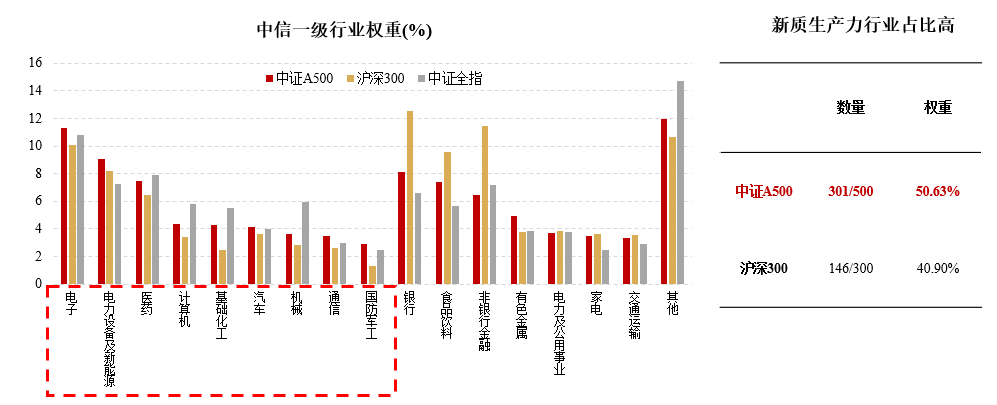

从指数整体来看,中证A500指数新质生产力行业占比高,电子、电力设备及新能源、医药、计算机等新质生产力行业权重占比高达50.6%,高于沪深300指数(40.90%)。

数据来源:Wind、数据截至2024/10/31。行业分类为中信一级行业

简单来说,中证A500指数等于“核心资产+新质生产力”,也等于“蓝筹价值+弹性成长”,契合了中国经济的发展趋势,或可作为长期资产配置的“锚”!共享中国经济繁荣发展成果,把握时代发展脉搏,汇聚“核心资产+新质生产力”的中证A500指数勇做排头兵,奋进新征程!

三问:为什么就是中证A500指数ETF(563880)?

着眼长期投资,认准中证A500指数ETF(563880)!在一批又一批的中证A500指数产品中,中证A500指数ETF(563880)无论是从代码选择还是从产品设计上都极具特色,为投资者量身打造更契合长期投资需求的产品!

在同指数产品中,中证A500指数ETF(563880)含“8”量最高,同时代码谐音“我留下,发发了”,反过来还谐音“您发发365”天,富含美好寓意,这不仅是对投资者长期投资的美好祝福,也蕴含着对资本市场长期高质量发展的祝愿,更饱含着对中国繁荣富强、书写辉煌新篇章的深情祈愿!

在产品设计上,中证A500指数ETF(563880)设置“可月月评估分红”机制, 在无风险利率长期下行趋势中,希望能通过高频评估分红为投资者提供相对可预期的稳定收益,也更契合投资者希望长期配置、分享中国经济发展成果的投资需求。

在费率结构上,设置了全市场最低费率结构,管理费仅0.15%,托管费仅0.05%,省到就是赚到!

配置“中国版标普500”,认准“火力全开“的中证A500指数ETF(563880),今日重磅开售,认购代码为563883:

1、指数“火”,“可月月评估分红”的中证A500指数ETF(563880)更火热:中证A500指数作为当“红”炸子鸡,跟踪指数经济规模已火速破千亿。中证A500指数ETF(563880)不仅提供时下炙手可热的中证A500指数投资方案,还设置了当前最火热的低费率结构及可月月评估分红机制,为投资者提供更优质的投资体验!

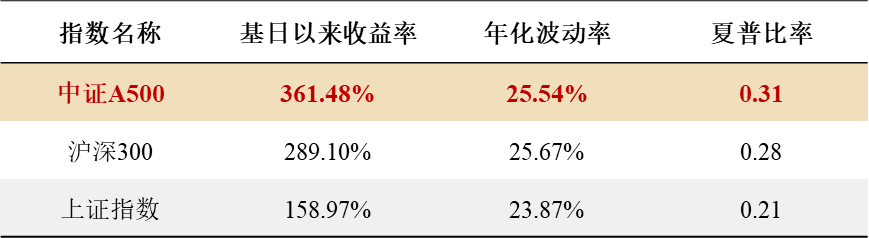

2、超配新质生产“力“,长期业绩超给“力“:中证A500指数ETF(563880)标的指数聚焦中证三级行业龙头,超配工业、计算机等新质生产力,有望分享新旧动能转换下新质生产力发展的投资机遇;长期业绩亮眼,自基期以来收益率、夏普比率优异,相比沪深300超额收益达72.38%!

数据来源:Wind。数据区间为2004/12/31-2024/10/31。指数过往表现不代表其未来表现,也不代表相关基金未来表现,投资需谨慎。

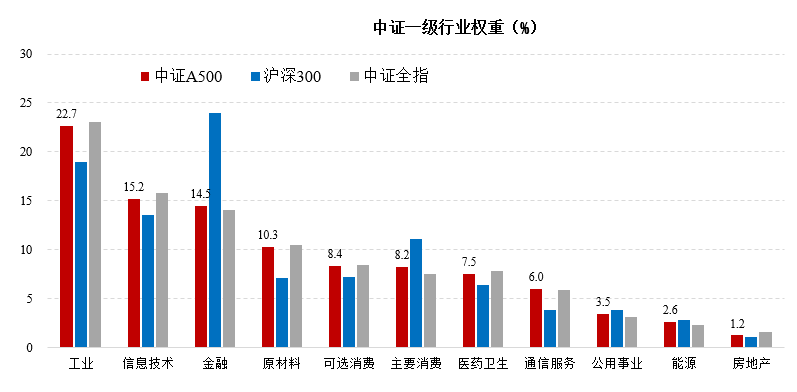

3、行业分布“全”面且均衡:中证A500指数ETF(563880)标的指数聚焦行业均衡,能动态跟踪中国资本市场结构变化和中国经济产业结构变迁,为投资者提供“一键配置中国优质资产”的解决方案。

数据来源:Wind,截至2024/10/31。

4、互联互通对外“开”放,国际范十足:中证A500指数ETF(563880)标的指数增添了互联互通、ESG可持续投资等筛选标准,更对外资配置“口味”,境内外中长期资金配置A股优质资产更便利!

风险提示:本材料仅为宣传材料,不作为任何法律文件。我国基金运作时间较短,不能反映股市发展的所有阶段。投资有风险,基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。基金管理人管理的其他基金的业绩不构成对本基金业绩表现的保证。投资人应当认真阅读《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,基金管理人提醒投资人基金投资的"买者自负”原则。中证A500指数由中证指数有限公司(“中证”)编制和计算,其所有权归属中证。中证将采取一切必要措施以确保该指数的准确性,但不对此作任何保证,亦不因指数的任何错误对任何人负责。请注意标的指数并不能完全代表整个股票市场。标的指数成份股的平均回报率与整个股票市场的平均回报率可能存在偏离。本基金属于中等风险等级(R3)产品,适合经客户风险承受等级测评后结果为平衡型(C3)及以上的投资者,客户-产品风险等级匹配规则详见汇添富官网。在代销机构认申购时,应以代销机构的风险评级规则为准。具体发行时间以公告为准。中证A500指数2014-2024年上半年涨跌幅(%)分别为33.16%、15.79%、-13.20%、20.44%、 -27.00%、36.00%、31.29%、0.61%、-22.56%、-11.42%、-1.37%,数据来自wind。

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56