两年翻倍的普通投资者的PE投资渠道

$阿波罗全球管理(APO)$ 资产管理公司在公布Q3业绩报告后大涨7%,作为一家在Private Equity领域投资实力超强的资管公司,其强劲业绩也让投资者对其在降息周期的表现更为期待。

业绩概率

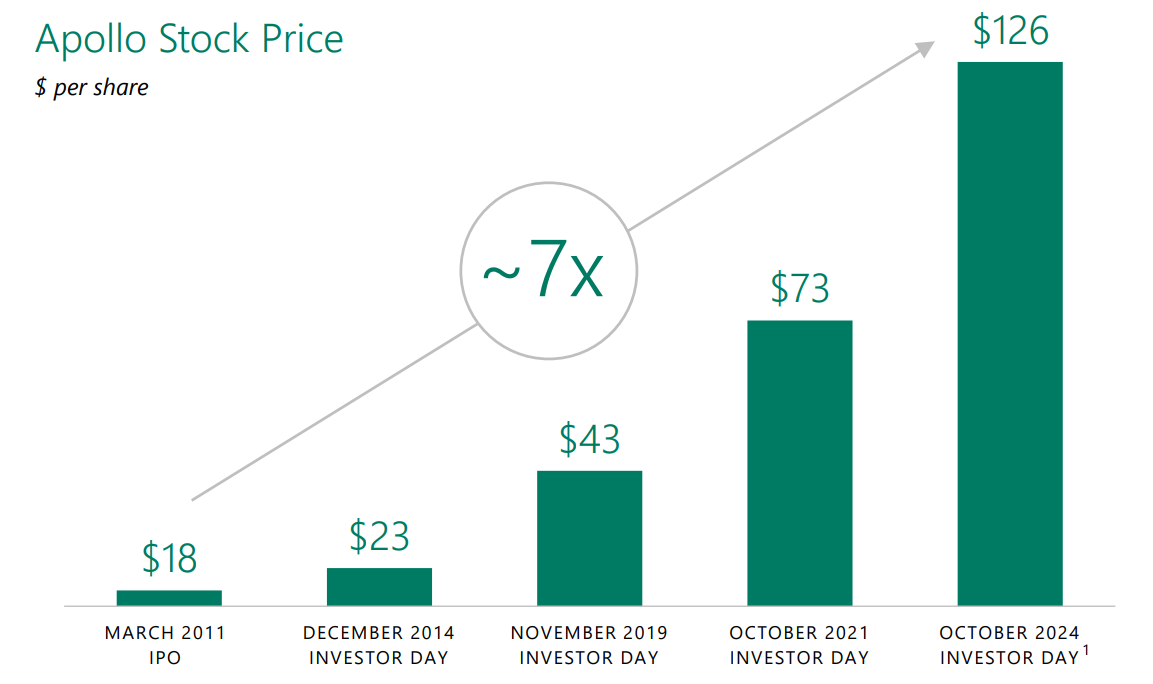

资产管理规模(AUM):Q3资产管理规模在本季度达到了7330亿美元,超过7180亿美元的市场一致预期,创下历史新高,健康资金流入的推动达到420亿美元

调整后EPS为1.85美元,高于市场一致预期的1.72美元,比去年第三季度的1.71美元有所上升

与费用相关的收益从上一季度的5.16亿美元和一年前的 4.72 亿美元升至创纪录的 5.31 亿美元。扣除重大项目后,与利差相关的收益为 8.31 亿美元,较第二季度的 7.10 亿美元和 2023 年第三季度的 7.83 亿美元有所上升

季末可投资资金为640亿美元,包括540亿美元具有未来管理费潜力的可投资资金,其中约75%为信贷资金

由于信贷管理费的强劲增长,管理费同比增长10%至7.10亿美元,反映了Athene和第三方客户的强大资本形成以及坚实的资本配置水平

同时,季度新增投资达620亿美元,高于Q2的520亿美元,资本配置为760亿美元,高于Q2的700亿美元

公司的资金流入表现强劲,显示出投资者对Apollo管理的投资产品的信心。新资金的流入不仅增加了AUM,也为未来的业绩增长奠定了基础

资金流入投资组合表现,Apollo的投资组合在多元化的投资策略下表现良好,涵盖私募股权、房地产、信贷和基础设施等多个领域

投资要点

非传统投资的长期增长潜力

Apollo的财富管理主要集中在Private Equity,在多个关键领域展现出强大的增长潜力,包括碳减排、数字基础设施和财富管理。

通过投资于这些前沿领域,Apollo不仅能够满足当今市场的需求,还能在经济转型过程中占据有利地位。

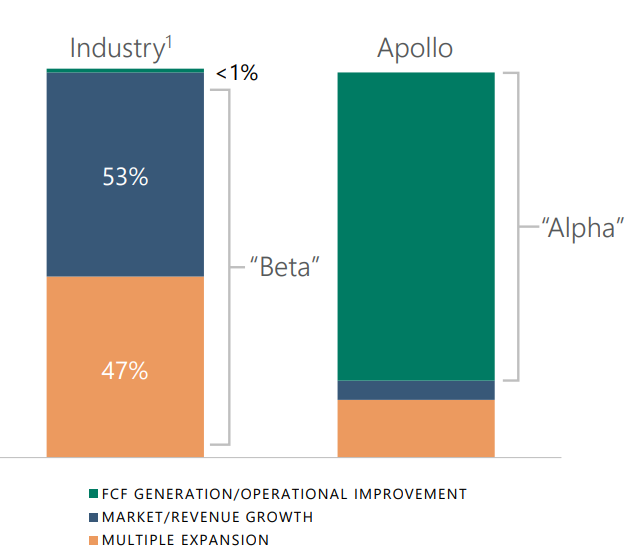

优秀的投资回报与收益增长

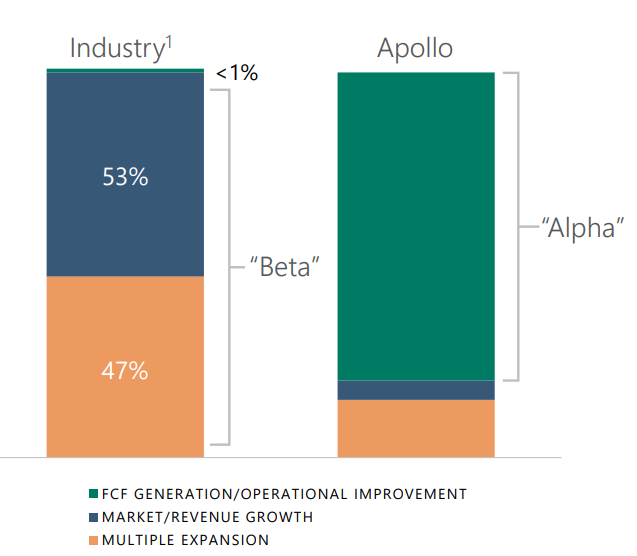

尽管Apollo的股息收益率仅为1.5%,但其过去十年的回报率达到840%。未来预计将实现双位数的盈利增长,使得Apollo成为一个具有吸引力的投资选择。投资者在评估潜在收益时,需考虑到私募股权的长期回报特性。

灵活的融资解决方案

Apollo通过提供灵活的融资解决方案和定制的金融产品,展现了对传统投资方式的竞争优势。

Apollo的战略使其能够有效应对一个高达40万亿美元的市场需求,这在当前经济环境中尤为重要。

市场风险

尽管Apollo在多个领域表现出色,但市场风险依然存在。文章警示,经济衰退可能对私募股权策略产生影响,此外,监管变化也可能对替代投资产生不利影响。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56