东吴证券:给予伟星新材买入评级

东吴证券股份有限公司黄诗涛,房大磊近期对伟星新材进行研究并发布了研究报告《2024年三季报点评:季度收入有所承压,零售业务韧性仍在》,本报告对伟星新材给出买入评级,当前股价为14.75元。

伟星新材(002372) 投资要点 事件:公司发布2024年三季报。2024前三季度公司实现营收37.73亿元,同比+0.71%;归母净利6.24亿元,同比-28.64%。其中,Q3公司实现营收14.3亿元,同比-5.24%;归母净利2.84亿元,同比-25.27%。 季度收入承压,零售PPR管道预计维持稳健。行业需求压力在三季度有所增加,公司Q3营收同比下滑5.24%,预计以零售为主的PPR业务表现相对稳健,而受市政及建筑工程需求下滑影响相关产品收入压力有所增加;另外,收购的浙江可瑞公司对公司前三季度的收入端有并表影响(2023年10月开始纳入公司合并报表)。 毛利率维持稳健,销售费用率有所提高。2024Q1-Q3销售毛利率分别为41.48%/42.58%/43.11%,同比分别变动+4.3pct/-1.24pct/-4.9pct,三季度毛利率同比下降较多,预计受到整体行业价格竞争压力的影响,预计零售PPR管道毛利率相对平稳,PVC产品毛利率影响较大。期间费用率方面,2024Q3公司管理费用和研发费用保持平稳,销售费用率较上年提高了2%,增加主要受到浙江可瑞的并表影响较多,整体费用管控稳健。2024前三季度公司投资收益-216万元,上年同期为1.4亿元。 经营性现金流保持良好。公司2024前三季度经营活动产生的现金流量净额8.12亿元,同比略有改善,Q3经营性现金流净流入5.2亿元,同比增加31%。公司在需求和盈利有所承压下,继续保持了高质量经营状态。 盈利预测与投资评级:公司持续推进“双轮驱动”战略落地,零售端强化渠道下沉、空白市场扩张及同心圆产品延伸,工程业务稳健拓展,在地产、市政等领域拓展增量市场同时保证经营质量。考虑到下半年竣工端压力较大,我们下调公司2024-2026年归母净利润预测为11.07/12.81/14.41亿元(前值为13.51/15.22/17.12亿元),10月31日收盘价对应PE分别为21X/19X/16X,考虑到公司经营质量较优,维持“买入”评级。 风险提示:宏观经济下行的风险;原材料价格大幅波动的风险;竞争加剧的风险;新业务开拓不及预期的风险。

证券之星数据中心根据近三年发布的研报数据计算,东吴证券房大磊研究员团队对该股研究较为深入,近三年预测准确度均值高达86.21%,其预测2024年度归属净利润为盈利13.51亿,根据现价换算的预测PE为17.35。

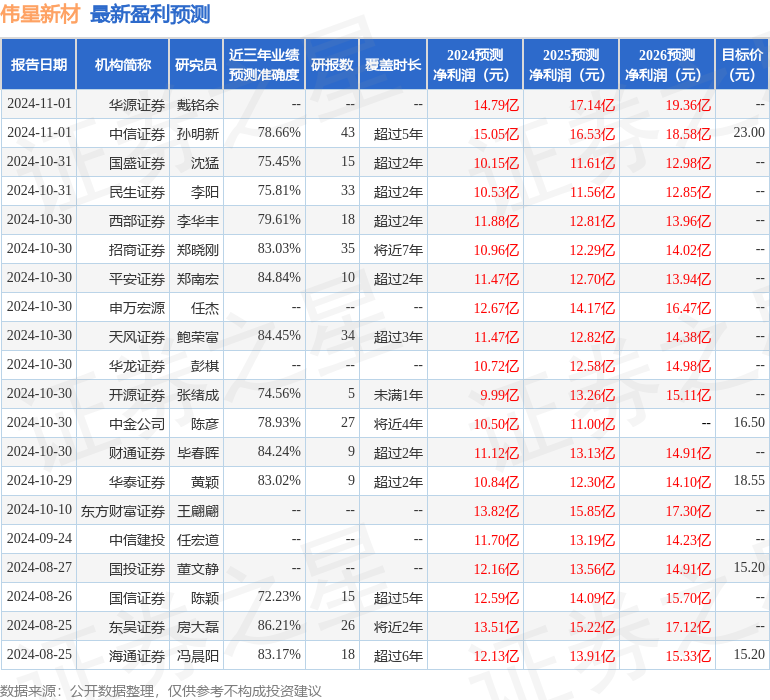

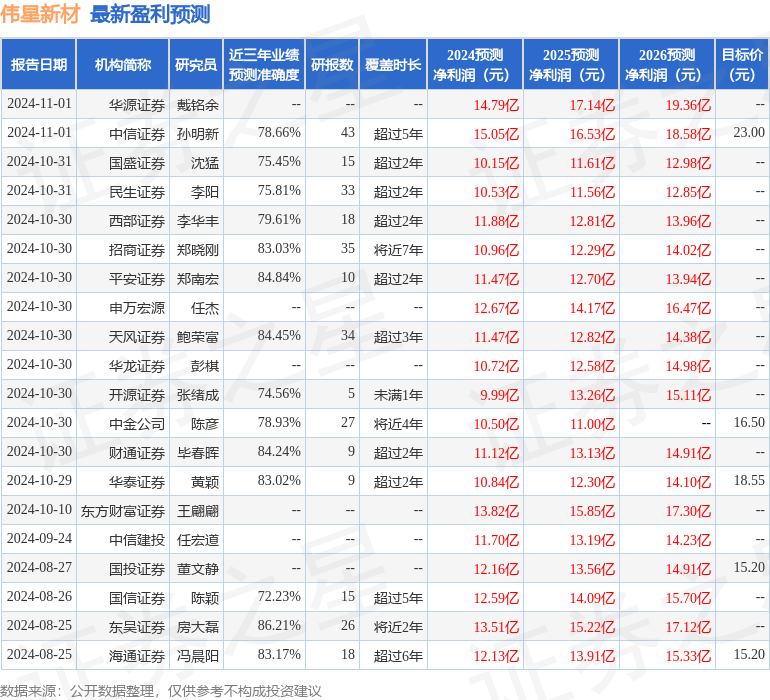

最新盈利预测明细如下:

该股最近90天内共有24家机构给出评级,买入评级17家,增持评级7家;过去90天内机构目标均价为16.13。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47