德翔海运赴港上市:业务、财务与估值分析

德翔海运于 2024 年 10 月 24 日开启招股,预计 11 月 1 日在港交所挂牌上市。该公司是一家专注于亚太地区的货柜航运公司,此次上市拟全球发售约 2.51 亿股,其中香港发售约占 10%(2509.4 万股),国际发售约占 90%(2.26 亿股);另有 3764.10 万股超额配股权。发售价介于 3.50 港元至 4.50 港元。此外,此次发行引入了 6 名基石投资者,包括长和旗下的 indigorainbow、洪绮励、环世物流、metroshine、王意分及 cranemovement,合共认购约 6387 万美元(约 4.96 亿港元)股份,按中间价计算,约占发售股份约 49.45%,设 6 个月禁售期。其中,长和认购约 1500 万美元。

一、公司概况

德翔海运作为一家在货柜航运领域颇具影响力的公司,其业务范围广泛且专注于亚太地区的货柜航运服务。公司的主要业务涵盖了从货物的接收、运输到交付的全过程,通过多样化的航线网络和服务模式,为客户提供高效、可靠的货柜航运解决方案。

在主要成绩方面,德翔海运展现出了强劲的发展势头。按船队规模计,截至 2024 年 1 月 1 日,公司在全球货柜航运公司中排名第 21,市场份额达 0.3%;于 2023 年 12 月在专注于亚太地区的货柜航运公司中排名第六,市场份额为 2.3%。这一成绩的取得,得益于公司多年来在航运领域的深耕细作,不断优化航线、提升服务质量,以及对市场趋势的精准把握。公司的货柜航运网络已覆盖全球 21 个国家及地区的 56 个主要港口,在亚太地区更是拥有广泛的业务布局,经营着众多航线服务,为地区间的贸易往来提供了重要的物流支持。

二、业务模式

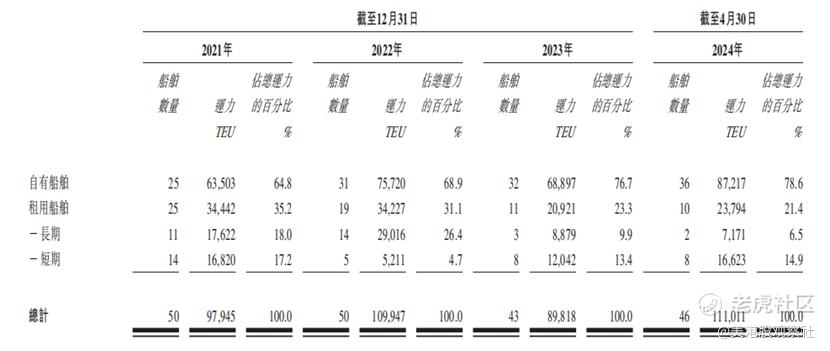

德翔海运的业务模式丰富多样,主要围绕货柜航运展开,致力于满足客户多样化的需求。公司拥有一支规模庞大且多样化的船队,截至 2024 年 4 月 30 日,共有 46 艘船舶(不包括出租船舶),总运力达 111,011 TEU。其中,自有船舶 36 艘,租用船舶 10 艘,船型涵盖了从 1,000 - 2,000 TEU 的小型船舶到 4,000 TEU 以上的大型船舶,能够适应不同港口和航线的需求。

公司的航线服务广泛,不仅在亚太地区内部形成了密集的运输网络,还延伸至跨太平洋和亚洲 - 欧洲等主要贸易航线。在亚太地区,公司经营着 43 条航线服务,覆盖 16 个国家及地区,每周在多个港口的靠港次数频繁,如在中国的港口每周靠港达 125 次,在日本的港口每周靠港 44 次等。这使得公司能够紧密连接亚太地区的主要经济体,为区域内的贸易活动提供了有力的支持。

公司通过与其他承运人签订联营航线服务、舱位互换及舱位租赁等合作协议,进一步拓展了服务范围和市场份额。截至 2024 年 4 月 30 日,公司已与 22 家承运人订立联营航线服务安排、与 11 家承运人订立舱位互换安排并与两家承运人订立舱位租赁安排。这些合作不仅增强了公司在市场上的竞争力,还提高了公司应对市场变化的灵活性,使得公司能够根据市场需求和自身运营状况,灵活调整运力和航线布局,实现资源的优化配置。

三、财务分析

德翔海运的财务情况表现一定的周期性,其波动跟市场运费息息相关。

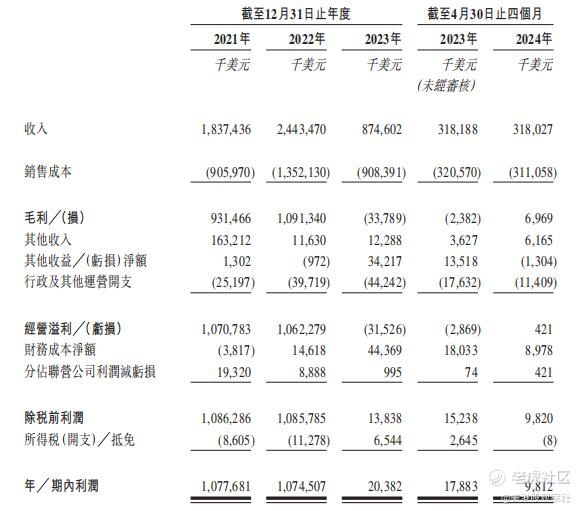

在收入方面,2021 - 2023 年及 2024 年前四月表现出明显的起伏。2021 年公司收入为 18.37 亿美元,2022 年增长至 24.43 亿美元,这一增长主要得益于市场运费的上涨。然而,到了 2023 年,收入大幅降至 8.75 亿美元,主要原因是运费下降以及部分航运营量的轻微减少。2024 年前四月,收入为 3.18 亿美元,与 2023 年同期相比保持相对稳定。

盈利情况同样波动较大,2021 年和 2022 年公司分别实现净利润 10.78 亿美元和 10.75 亿美元,但在 2023 年出现了毛损,金额为 33.8 百万美元,负毛利率为 3.9%。这主要归因于平均运费下降速度高于销售成本下降速度,以及航运营量的下降。2024 年前四月,公司实现毛利 7.0 百万美元,毛利率为 2.2%。跟头部公司相比,公司的盈利能力相对偏低。

四、竞争优势

(一)广泛而灵活的航线网络与服务模式

德翔海运在亚太地区构建了广泛且高度灵活的航线网络,这是其核心竞争优势之一。公司的航线覆盖了亚太地区的 16 个国家及地区,每周在众多港口的频繁靠港服务,如在中国、日本、韩国等地港口的高频率靠港,确保了货物的高效运输和及时交付。公司通过与其他承运人开展多种形式的合作,包括联营航线服务、舱位互换和舱位租赁等,能够根据市场需求迅速调整运力和航线布局。在市场需求旺盛时,公司可以通过增加联营航线或租赁舱位来提升运力,满足客户的运输需求;而在市场需求疲软时,公司则可以灵活调整策略,减少不必要的运力投入,降低运营成本。这种灵活性使得公司在面对复杂多变的市场环境时,能够迅速做出反应,保持竞争优势。

(二)年轻且多元化的船队与运力管理策略

公司拥有一支相对年轻且多元化的船队,截至 2024 年 4 月 30 日,自有船舶平均船龄约为 3.5 年。年轻的船队不仅在船舶性能和燃油效率方面具有优势,还能够更好地适应日益严格的环保法规要求。公司在运力管理方面采取了积极有效的策略,根据市场状况动态调整运力。在运力规划方面,公司基于对市场需求的准确预测,合理规划自有船舶和租用船舶的比例,确保运力与市场需求相匹配。公司通过购买新船、处置旧船以及合理安排租约到期时间等方式,优化了船队结构,降低了运营成本,提高了盈利能力。公司对船舶的运营成本进行精细化管理,通过与供应商的紧密合作和有效的成本控制措施,确保了船舶运营的高效性和经济性。

(三)丰富的行业经验与卓越的客户服务

德翔海运在货柜航运行业积累了丰富的经验,自 2001 年成立以来,公司在市场波动中不断发展壮大,对行业趋势和市场需求有着深刻的理解。公司的管理团队平均拥有 26 年的航运业经验,能够准确把握市场机遇,制定合理的发展战略。公司注重客户服务,致力于为客户提供多样化和高质量的服务体验。公司的客户群体多元化,包括中小型客户和部分大型蓝筹客户,针对不同客户的需求,公司能够提供定制化的服务方案。在服务过程中,公司注重与客户的沟通与合作,及时响应客户需求,解决客户问题,赢得了客户的广泛信任和好评,这有助于公司与客户建立长期稳定的合作关系,为公司的持续发展奠定了坚实的基础。

(四)强大的风险应对能力与创新发展策略

面对航运行业的诸多风险,如市场波动、环保法规变化、地缘政治等,德翔海运展现出了强大的应对能力。公司建立了完善的风险管理制度,通过多元化的航线布局、灵活的运力管理和有效的成本控制措施,降低了市场波动对公司的影响。公司积极关注行业动态和政策变化,提前制定应对策略,确保公司在复杂多变的市场环境中保持稳健运营。公司还注重创新发展,积极推进业务数字化转型,引入先进的信息技术解决方案,提升运营效率和服务质量。公司持续优化船舶和货柜组合,投资新船舶和购置二手船时采取逆周期策略,降低成本并提升竞争力。公司还加强与其他承运人的战略合作,拓展市场份额,为公司的长期发展注入了新的动力。

五、行业前景

全球货柜航运业在过去几十年中经历了显著的发展,运力持续增长,为行业内企业提供了广阔的市场空间。随着全球贸易的不断增长,尤其是亚太地区经济的蓬勃发展,对货柜航运服务的需求呈现出上升趋势。亚太地区作为全球最大且增长最快的货柜航运市场之一,其消费增长强劲,区域内贸易联系日益紧密,跨境贸易和电子商务的快速发展进一步推动了市场需求的增长。这为德翔海运等专注于亚太地区的航运公司带来了前所未有的发展机遇,公司有望通过进一步优化航线网络、提升服务质量,满足不断增长的市场需求,实现业务的持续扩张。

尽管行业发展前景广阔,但货柜航运业也面临着诸多挑战。环保法规日益严格,国际海事组织(IMO)不断推出新的环保标准,如降低船舶硫排放、限制温室气体排放等,要求航运公司加大环保投入,升级船舶设备,这无疑增加了企业的运营成本。市场竞争激烈,全球范围内众多航运公司竞争有限的市场份额,行业集中度较高,大型航运企业凭借规模优势和品牌影响力占据了主导地位,这对德翔海运等中型企业构成了一定的竞争压力。地缘政治因素也可能对行业产生不利影响,如贸易摩擦、地区冲突等可能导致贸易路线受阻、运费波动等问题。

面对这些挑战,德翔海运积极采取应对策略。在环保方面,公司致力于减少船舶排放,通过在部分船舶上安装洗涤器,使用低硫燃料等措施,降低硫氧化物及其他污染物的排放,以满足环保法规要求。公司积极优化船队结构,购置更节能、环保的新船舶,提高运营效率,降低单位运营成本。在市场竞争方面,公司凭借其在亚太地区的深耕细作,充分发挥自身的竞争优势,通过提供差异化的服务、优化航线布局、加强与客户的合作等方式,提升市场竞争力。公司密切关注地缘政治动态,加强风险管理,通过灵活调整航线、优化运力配置等措施,降低地缘政治因素对公司业务的影响。

六、估值分析

由于海运行业的周期性,PB估值是一个比较合理的方法,PE也可以作为参考,但是公司的盈利波动更大,PE估值较高,参考价值不大,所以主要可以采用PB估值法作为参考。公司在港股的可比公司包括中远海控、东方海外国际、海丰国际、中远海能等海运公司,其行业PB中位数为0.75倍。

此次发售价介于 3.50 港元至 4.50 港元,假设没有超额配售,则公司的上市市值区间为57.78亿港币到74.29亿港币,对应PB估值区间为0.42倍到0.54倍,略低于行业中位数,但是考虑到公司较低的盈利能力,以及相对靠后的市场份额,当前的估值相对合理。

$德翔海运(02510)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47