传“医药一哥”欲赴港上市!A股平均比港股贵96%

据彭博10月24日的消息,恒瑞医药正考虑明年在香港二次上市,可能会筹集至少20亿美元。

恒瑞医药在当天盘后发布公告称,近年来,在科技创新和国际化发展战略驱动下,公司稳步推进国际化进程。为进一步深化公司战略发展目标,公司近期对境外资本市场融资等事项开展了研究咨询等前期工作。截至目前,公司就相关事项尚未确定具体方案。

作为国内创新型国际化制药企业龙头,恒瑞医药聚焦抗肿瘤、代谢性疾病、自身免疫疾病、呼吸系统疾病、神经系统疾病等领域进行新药研发。

截至10月28日收盘,恒瑞市值达3100亿元,在国内医药行业当中市值排名第二,仅次于医疗器械龙头迈瑞医疗(3373亿元);如果只算药企的话,恒瑞医药是妥妥的国内“医药一哥”了。

今年以来,A股公司赴港二次上市成为一种潮流。

9月17日,家电巨头美的集团在港交所上市,成为继海尔智家之后,第二家同时在A股和港股市场上市的家电企业。

除美的集团外,还有赤峰黄金、钧达股份、顺丰控股、龙蟠科技、百利天恒等公司正在赴港上市的不同阶段。

其中最快的是龙蟠科技,预计将于10月30日在港交所挂牌上市。龙蟠科技表示,为了加快公司的国际化战略及海外业务布局,增强公司的境外融资能力,进一步提高公司的资本实力和综合竞争力,公司推进了此次H股发行。

此外,有消息人士称顺丰控股计划11月底在香港进行第二次上市。顺丰在上市申请中表示,香港上市的目标在于打造国际化平台并推进国际化战略,这一目标始终没有变化。顺丰也希望借助港股市场的平台,继续拓展其海外市场的版图。若此次赴港上市成功,顺丰将成为快递行业首家“A+H”股上市公司。

不久前,全球第四大光伏电池专业制造商钧达股份也向港交所递交了上市申请,这是其继今年2月递表失效后的再一次申请。

01

目前已有149家公司A+H上市,港股普遍折价

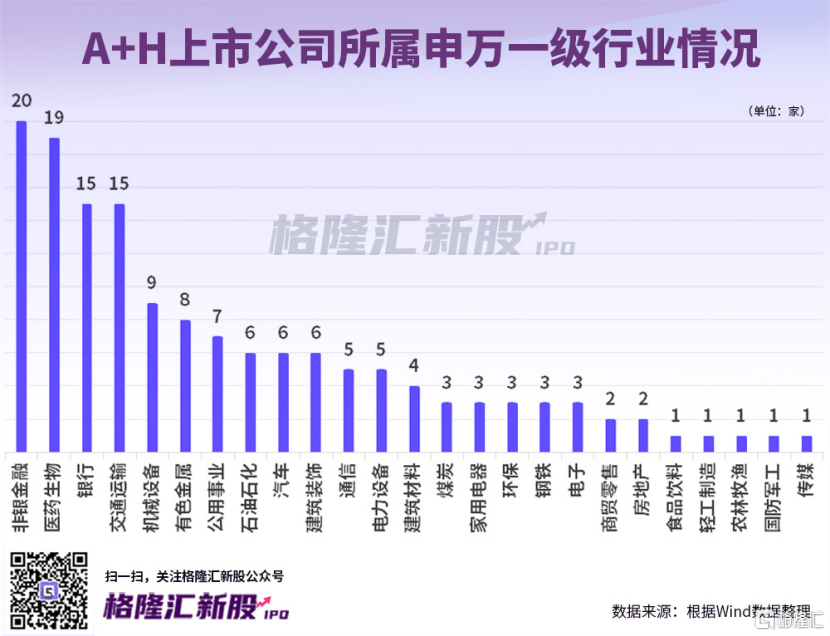

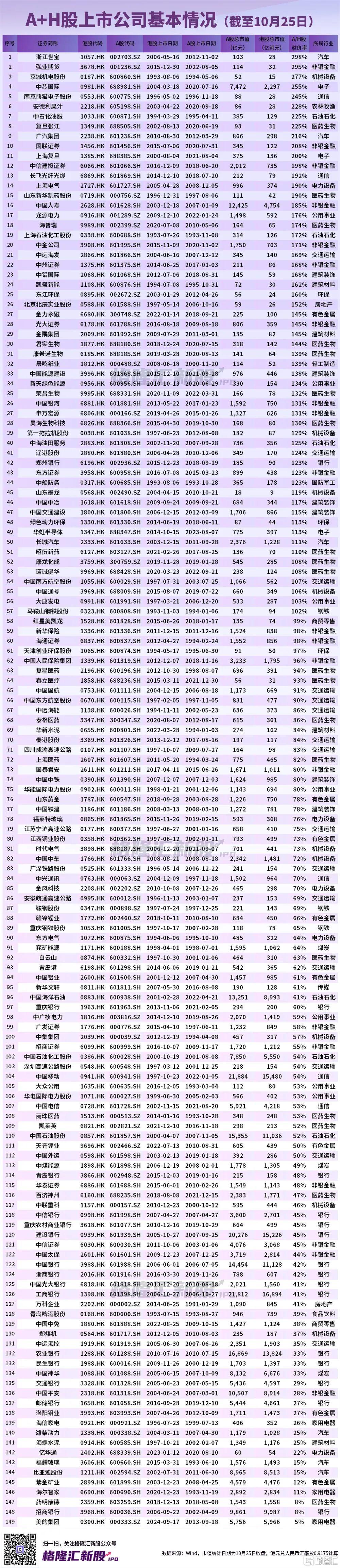

Wind数据显示,截至10月28日,在内地与香港两地上市的企业共有149家(详细列表见文末)。从行业分布来看,149家公司主要集中在非银金融、医药生物、银行、交通运输、机械设备、有色金属等领域,且多为行业内大型企业。

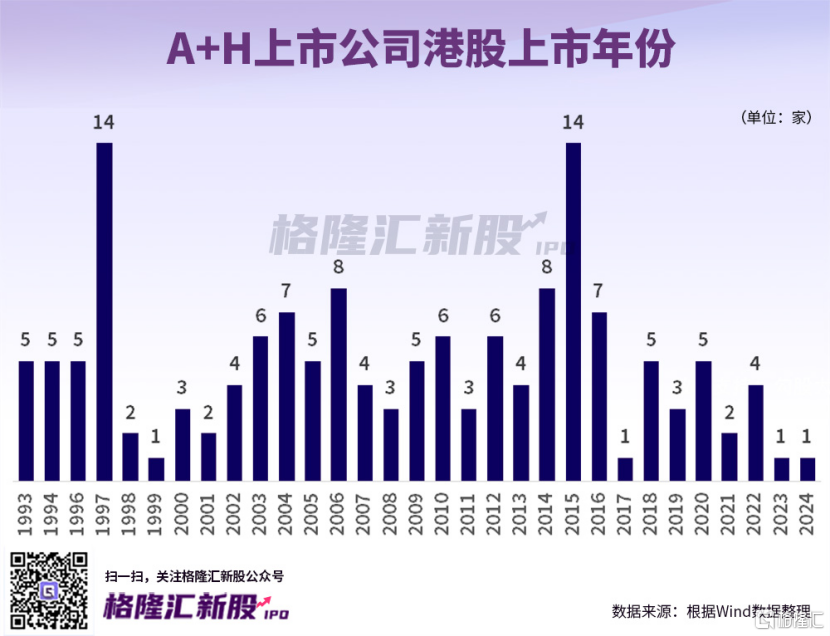

从赴港上市的年份来看,2022年之前,A股公司港股上市的数量相对较多,其中1997年和2015年是两个小高峰,分别有14家企业登陆港股。2023年及2024年年初至10月28日,赴港上市的企业数量分别仅有1家,不过随着龙蟠科技与后续顺丰控股的上市,2024年的数量将很快摆脱低谷。

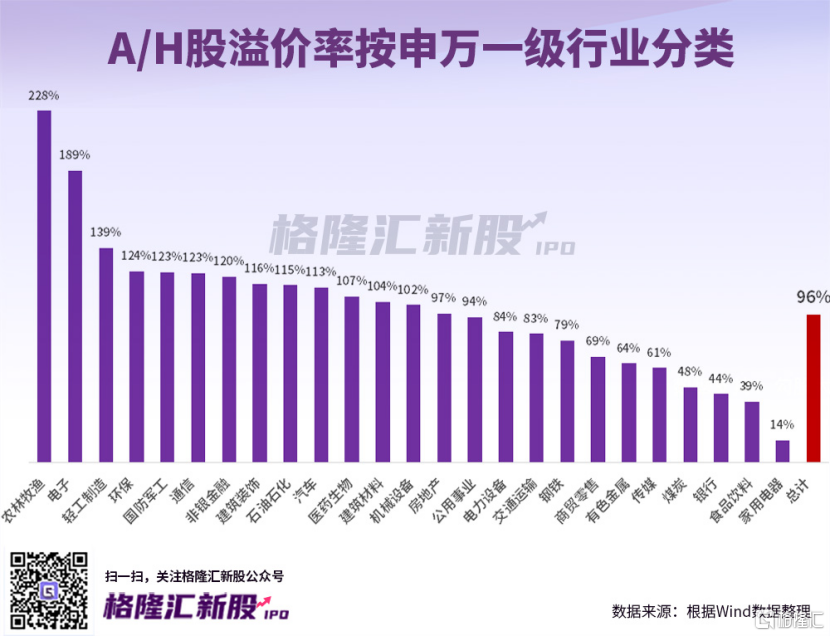

值得注意的是,149 家A+H 上市公司的A/H溢价率均高于0%,平均溢价率达到96%,这表明所有股票价格经过汇率换算后其港股价格都低于A股。绝大部分的公司A股价格都远高于港股,溢价率高于30%的企业共有134家。

恒瑞医药二次上市的消息传出后,周四当天其股价一度下跌5.58%,周五继续下探,创下9月27日以来的最低水平。有业内人士表示,恒瑞医药的股价下跌大概率就是市场担忧A/H溢价率这一因素导致的。

以10月25日的收盘价计算,溢价率最高的企业是浙江世宝,达到298%,也就是说浙江世宝A股的市值几乎相当于港股的4倍;最低的为美的集团,溢价率为5%。

分行业来看,农林牧渔、电子、轻工制造三个行业的A/H溢价率居于前三,家用电器、食品饮料、银行的A/H溢价率相对较小。

国海证券在去年的一份研报中指出,A+H 上市公司两地股价出现较大差异,其原因较为复杂。

首先,香港股市是个比较特殊的市场。港股投资者投资A+H股票,其负债端以美元计价,利率受美国经济周期的影响,而资产端以人民币计价,受中国经济的宏观环境影响。港股投资者其资金成本将与美元利率挂钩,但持有 A 股的投资者其资金成本与人民币利率挂钩。

目前中美利差维持在较高的水平,这一定程度上会造成A/H两地投资者资金成本的差异,会导致港股价格承压的现象,理论上会扩大A/H溢价。

另外,港股市场较为成熟,其投资者大部分都是国际机构投资者,投资经验较为丰富,投资行为更加理智,而A股市场个人投资者占比较高,在定价方面随机性更强。

同时,A股与港股由于汇率与市场机制等原因无法进行套利行为,因此价差无法收敛,溢价持续存在。

虽然对于投资者而言,港股上市后股价大多会相对A股有一定的折价,但是对于企业自身而言,赴港上市一方面能够拓宽公司的融资渠道;另一方面,港股市场作为链接国际资本市场的桥头堡,有利于加深海外资金对公司的认知,进而促进公司业务出海。

关于这一点,恒瑞医药在三季报中表示,公司正以全球化的视野积极探索与跨国制药企业、创新型初创公司、创新投资基金、区域性领先药企等多种合作伙伴的交流合作,寻求与全球领先医药企业的合作机会,实现研发成果的快速转化,借助国际领先的合作伙伴覆盖海外市场,加速融入全球药物创新网络,实现产品价值最大化。

02

内地企业赴港IPO离不开政策的支持

内地企业加速赴港上市,离不开政策的支持。

今年2024年10月18日,证监会与联交所作出联合声明,宣布将优化新上市申请审批流程时间表(优化审批流程时间表),以进一步提升香港作为区内领先的国际新股集资市场的吸引力。

在具体优化事项上,联合声明列出了三种情形,其中有一条就是针对A股上市的公司赴香港上市的。

联合声明称,已于A股上市的公司在香港提交新上市申请时,若符合以下条件:(1) 预计市值至少达100亿港元;及 (2) 在具有法律意见支持的基础上,确认该公司在递交新上市申请前的两个完整财政年度已在所有重大方面遵守与A股上市相关的法律及法规,则其新上市申请可按照以下快速审批时间表进行审批(合资格A股公司快速审批时间表)。

在合资格A股公司快速审批时间表下,若合资格A股上市公司提交完全符合规定的申请,证监会及联交所分别只会发出一轮监管意见。在此情况下,两家监管机构各自的监管评估将在不多于30个营业日内完成。

早在今年4月19日,证监会发布5项资本市场对港合作措施,其中指出,证监会将进一步加大和有关部门的沟通协调力度,支持符合条件的内地行业龙头企业赴港上市融资,支持内地行业龙头企业赴香港上市。

港交所今年也推出了不少新举措,如降低特专科技公司的最低上市门槛,提高了市场的包容性,吸引更多创新型公司赴港IPO。

Wind数据显示,在国内一系列政策的刺激下,“924”之后国内股市的交投迅速活跃起来,其中港股更是在9月30日创下5059亿港元交易额的历史新高,而此前8月份日均成交额仅有900多亿港元。

此外,港股市场受全球流动性影响较深,美联储自9月份开启了降息通道,对港股市场的流动性改善也有一定的帮助。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47