Bankless丨如何使用 Delta 中性策略在加密“蟹市”中赚钱?

原文作者:Wade Prospere,来源:Bankless,本文由 DeFi 之道编译

经验丰富的投资者喜欢期权,因为它们可以适用于任何投资理论。

它们通常用于对冲波动性或利用杠杆敞口进行投机。

但其中一个黄金用例是如何通过 Delta Neutral(注,风险中性的,不偏爱也不厌恶风险)策略在停滞不前的“螃蟹”市场中赚取利润。

在 TradFi 中,这几乎只有最有经验的交易者才能做到,因为他们深刻理解这些策略,并能够积极管理头寸。

但是 DeFi 改变了这一点。

我们可以将这些复杂的策略编入智能合约,并实现完全自动化,让任何人都可以一键访问策略。对终端用户来说,它只是一种被动收入。

如何部署这些策略来发挥你的优势?

DeFi 中的市场中性交易策略

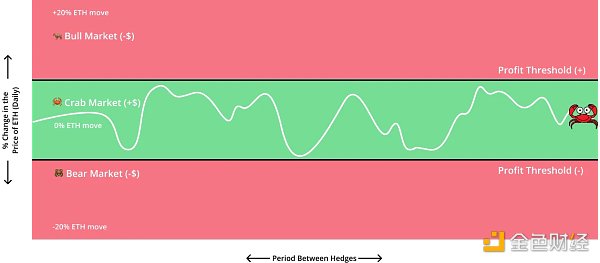

图片来源:Logan Craig

TL;DR

加密原生自动化策略适用于任何市场条件,包括 ETH 横盘交易时。

“Delta neutral(中性)”一词通常描述涉及多头和空头头寸的策略,其中头寸的组合敞口是市场中性的(最适合蟹市 ?,又名横盘市场) 。

简而言之,Delta 中性交易是建立一个不会对标的资产价格的微小变化做出反应的头寸。

在 DeFi 中,Delta 中性策略可以被打包成结构化产品,使用户能够在横盘市场中一键获得以美元计价的回报。

很多交易者都知道如何在牛市或熊市期间赚钱,但对于波动不大的横盘市场又该怎么办呢?

DeFi 开放的可编程“Money Legos(金钱积木)”生态系统的一个好处是,加密原生结构化产品适用于任何市场条件,包括 ETH 横盘交易。

抛开金融术语不谈,DeFi 已经启用了自动化策略,让任何交易者只需点击一下就能获得回报,即使 ETH 价格保持平稳。用户在金库中存款,其余部分由合约处理。DeFi 交易者现在有能力参与相对更复杂的金融策略,而无需自己手动进行交易,这在传统金融中是很常见的。

在传统金融中,旨在在横盘市场中赚钱的投资组合策略被称为 Delta 中性策略。Delta 中性交易是建立一个不会对标的资产价格的微小变化做出反应的头寸。

本文首先解释 Delta 中性交易,然后展示使用期权的两种不同的自动化 Delta 中性策略,最后介绍手动示例和其他 Delta 中性/市场中性 DeFi 策略的示例。

什么是 Delta 交易?

Delta 衡量的是一个头寸的定向风险敞口,即标的价格每增加1美元,期权价格的变化。

Delta 值的范围从 -1 到 +1,其中 0 表示该值相对于标的资产的价格变化几乎不发生变化。

示例:持有 ETH 的 Delta 值为 1,因为 ETH 价格每上涨 1 美元,它将获得 1 美元。相反,ETH 价格每下跌 1 美元,它就会损失 1 美元。

请记住,Delta 的意思是“改变”或价值的“变化”。

正 Delta :在 ETH 上 Delta 值为 0.5 的头寸,ETH 价格每上涨 1 美元,就能赚 0.5 美元。此外,ETH 价格每下跌 1 美元,该头寸将损失 0.5 美元。

负 Delta :在 ETH 上Delta 值为 -0.5 的头寸,将在 ETH 价格下跌 1 美元时赚取 0.5 美元。相反,如果 ETH 价格上涨 1 美元,该头寸将损失 0.5 美元。

一个头寸的 Delta 值越高,越看涨。反之亦然,Delta 值越低表示越看跌。Delta 值约为 0 的头寸被称为市场中性,没有明显的方向性风险。

Delta 中性:“Delta 中性”通常描述一种涉及多头和空头头寸的策略,其中头寸的组合 Delta 值为 0 或接近 0,没有明显的方向性风险。

该术语可能涉及许多不同的策略,但 Delta 中性(Delta 约为 0)的概念始终是核心主题。Delta 中性头寸在一定范围内(向上或向下)平衡了对市场变动的反应,使头寸的净变化等于或接近于零。

例如,如果一个头寸的 Delta 值为 0.03,那么当标的资产增加 1 美元时,其价值只会变化 3 美分。

就本文而言,我们将讨论使用期权的 Delta 中性。

策略 1:Opyn Crab v2

Opyn 是首个在 2020 年初在以太坊上推出期权协议的团队。2022 年 1 月,Opyn 和 Paradigm 宣布了 Squeeth ,这是现有的第一个 Power Perpetual ,旨在让交易者可以永久接触 ETH²。

Squeeth 是一种 DeFi 原生衍生品,可以让期权永久化(没有罢工,没有到期)。

Long Squeeth 是一个杠杆头寸,具有无限的 ETH² 上行空间和受保护的下行空间,并且没有清算。Short Squeeth 是一个 ETH² 空头头寸,允许交易者获得由多头 Squeeth 持有者支付的回报(资金费率)。

Crab 策略是一种自动化策略,允许用户通过做空 Squeeth 来赚取资金(收益)。

自成立以来,Crab 以美元计算上涨了 7.73%,以 ETH 计算上涨了 35.66%。

在同一时期,ETH 下跌了 20.59%。

高级概述

Crab v2 是一种自动化策略,可在横盘市场中为用户赚取以美元计价的回报。

Crab 策略允许用户通过做空 Squeeth 来赚取资金(收益),而不管 ETH 会上涨还是下跌。换句话说,Crab v2 是一种 Delta 中性策略。

Crab 头寸为:

Long ETH

Short Squeeth(以美元计价的回报,即收益率!)

在最高水平上,如果 ETH 在重新平衡之间上下波动小于 x% ,Crab 策略就会赚钱。这个范围被称为利润阈值,它会根据 Squeeth 的资金情况而变化。

为了保持市场中立,金库在每周一、周三、周五 UTC 上午 16:30 左右(或在 ETH 价格大幅波动时)的 crab 拍卖期间重新平衡。

用户参与该拍卖的主要原因是,拍卖通常以更好的价格进行交易,并且用户可以以更少的滑点进行更大规模的交易。

Crab 的理想市场条件

当 ETH 的价格在一个相对稳定的范围内波动且波动较低时(ETH 的价格很平静),这是 Crab 策略理想的横盘市场条件。

更具体地说,Crab 策略在 Squeeth 实现波动率(realized volatility)小于 Squeeth 隐含波动率的时期表现最佳。换句话说,该策略认为当前隐含波动率太高(市场预测 ETH 太高),或者实际波动率将低于市场预期。这是一个经典的“做空波动率”头寸。

因此,部署 Crab 策略的理想市场条件是当 ETH 的价格在重新平衡之间不会上涨或下跌太多。

ETH 可以上下波动,但它需要在一个相对稳定的每日范围内(相对于波动性)。

Crab 策略的目标是以美元计算的盈利。该策略所赚取的美元是做空一定数量的 oSQTH 的结果。当 ETH 价格上涨时,它倾向于抛售 ETH,试图保持其美元价值。

Crab 的另一个好处是,它可以在熊市中积累 ETH。由于它的目标是获得美元价值,因此当 ETH 下跌时,它倾向于积累更多的 ETH。(这是未实现的 ETH 积累。在熊市中,你需要退出该策略以实现 ETH 数额的增加。)

简而言之,当正确使用 Crab 策略时:

ETH 上涨 = 赚取美元,减少 ETH

ETH 持平 = 赚取美元

ETH 下跌 = 赚取美元,积累 ETH

如何存入 Opyn 的 Crab 策略

前往https://go.squeeth.com/bankless

连接你的钱包

按“批准(Approve)”按钮

签署 txn。

输入你要存入的 ETH 数量,按下“存入(Deposit)”按钮,签署交易。

额外资源?

Opyn 上的 Crab 应用程序

Crab 文档

策略 2:Rysk DHV

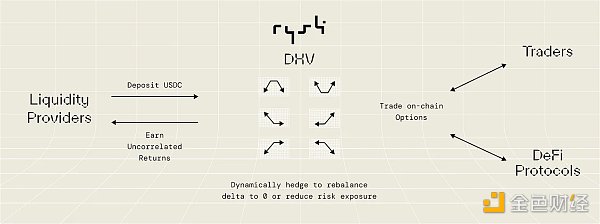

Rysk 是一种链上 DeFi 期权协议。Rysk 的第一个产品是 DHV(动态对冲金库,Dynamic Hedging Vault),这是一种全新的期权 AMM,通过交易期权为其流动性提供者产生不相关的回报,同时以 Delta 中性为目标。

Rysk DHV 实现了期权交易(普通期权、勒式期权和跨式期权),有效地充当了期权的链上做市商,并在一定程度上成为链上自动期权交易台。

在有效的市场条件下,金库将通过交易其他期权、现货或永续合约来动态对冲自身,以重新平衡 Delta 或降低风险敞口。这种机制通过自动调整期权定价来激励交易期权,从而将 DHV 的投资组合 Delta 回落到 0,从而为期权套利和更便宜的期权风险敞口提供了机会。

Rysk DHV 的理想市场条件

Rysk 的 DHV 将有期权风险,预计将是净空头波动率。尽管理论上金库可能会长期波动,但由于市场参与者的预期需求,这不太可能。

作为净空头波动率,DHV 的理想市场是 ETH 波动性较高的市场。从统计数据来看,已实现波动率低于隐含波动率,这是 Rysk DHV 的收入来源之一。另一个是从期权流中获取价差。流动性供应商从这两方面都受益。

重要细节

存款人将 USDC 存入 Rysk DHV,收益以 USDC 计价。

通过交易 ETH 期权并以 Delta 中性为目标,DHV 能够产生与 ETH 市场走势无关的美元回报。

DHV 同时从事多头和空头期权交易,但最有可能的是做空波动率。这存在着相关的风险,并可能会发生损失。通过用 USDC 抵押和动态对冲金库账簿,DHV 旨在显着降低对 ETH 的方向性,并为投资者保持一个稳定的、低波动的每日回报。

如何使用 Rysk

⚠️免责声明:这是全新的技术。可能会发生错误。请您自担风险使用!

Rysk DHV 目前在其 Alpha 版本中可用。因此,它仅适用于注册 alpha 并希望测试此新策略的用户。

对于那些足够勇敢的人,你可以在此处注册 Alpha 俱乐部。

奖金资源

Rysk Alpha Vault 公告

Rysk 网站

Rysk 文档

策略 3:带有期权的手动 Delta 中性策略

除了上面提到的两种自动 DeFi 策略外,通过交易期权手动创建 Delta 中性策略可以让交易者从时间衰减和波动中获利。

尽管有很多方法可以使用期权创建 Delta 中性头寸,但让我们看一个示例:

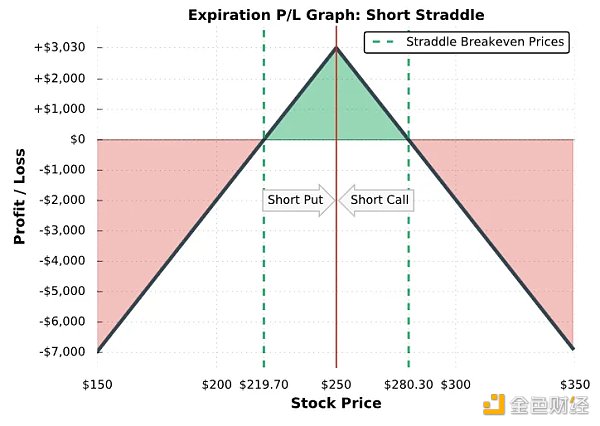

资料来源:Projectfinance.com

请记住,Delta 中性头寸是指整体 Delta 为零的头寸。

一个空头跨式期权包括一个看涨期权和一个看跌期权,其中看跌期权的负 Delta 抵消了看涨期权的正 Delta。两个期权都有相同的基础资产和相同的到期日。如果标的资产在盈亏平衡点之间的狭窄范围内交易,空头跨式期权就会获利(类似于 Crab 策略)。

这种方法使期权相对于标的资产的价格变动降到最低。

空头跨式期权的最大利润限于收到的总保险费减去交易成本。如果空头跨式期权被持有至到期,且标的物的价格没有变化,则可获得最大利润。上涨时的潜在损失是无限的(由于做空看涨期权)。

在下行方面,潜在损失是执行价格 -0,因为标的资产可能跌至零。

虽然空头跨式期权的 Delta 在开仓时可能是 0,但当标的物价格上涨时,交易者必须通过购买少量标的物将整个期权策略的 Delta 重置为 0。另一方面,当标的物的价格下降时,交易者必须卖出部分标的物。

在不考虑交易成本的情况下,如果交易者能够在标的物每次移动时买入/卖出少量的标的物,他们就会拥有一个完美的对冲。然而,交易成本阻碍了 CeFi 的持续再平衡,在 DeFi 中更是如此。

一个开放的设计领域

值得注意的是,Delta 中性策略并不限于交易期权!你可以使用当今 DeFi 中存在的其他金融工具来实施各种 Delta 中性策略。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管69.35

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56